Полностью избежать рисков при инвестировании, как и во всяком другом деле, невозможно. Любой способ вложения денег, времени и труда связан с вероятностью не получить в итоге то, что ожидаешь. Инвестиционные риски не исключение. Но мы точно знаем, что грамотное управление ими позволяет уменьшить возможность неудачи и увеличить шансы на прибыль.

Инвестиционный риск — вероятность обесценения инвестиций или потери доходов в результате рыночных факторов, действий органов государственной власти или ошибок в корпоративном управлении.

Какие риски надо учитывать инвестору

Глобально все инвестиционные риски можно разделить на две группы — системные и несистемные.

- Системные (общеэкономические, рыночные) — это риски, связанные с внешними факторами. Инвестор повлиять на них никак не может. Таким риском мирового масштаба стала пандемия COVID-19, повлиявшая на миллионы бизнесов: от отелей и авиакомпаний до производителей сотовых телефонов, которые не могут обеспечить себя необходимым количеством комплектующих из-за закрытых границ.

- Несистемные (коммерческие) угрозы связаны непосредственно с объектом инвестирования. Например, уровень долга компании, её способность эффективно конкурировать на рынке, компетентность и честность менеджмента.

Несколько видов рисков различаются по источнику происхождения.

- Страновые риски — это те, что связаны с нестабильностью политической системы государства (политические риски), высоким уровнем коррупции, особенностями климата, религиозными факторами. В этом смысле опасность могут нести даже особенности языка. В какой-то стране на первый взгляд невинное название бренда может звучать неприлично или даже оскорбительно.

- Правовые, юридические или комплаенс риски — это семейство угроз, связанных с возможностью судебного преследования инвестора из-за его вложений. Например, в 2016 году VimpelCom (работает в России под брендом «Билайн») согласился заплатить властям США штраф в $795 млн за коррупционные сделки в Узбекистане, в частности, с компанией Takilant.

- Технологические риски характерны для компаний, чей успех на рынке связан с новыми технологиями. Часто бывает так, что созданная компанией разработка оказывается не настолько эффективной, как задумывалось изначально. Например, как в случае с компанией Theranos, которая «изобрела» новый безболезненный способ брать анализы крови. Проблема в том, что сделанные новым методом анализы почти ничего не показывали. Иногда компания может разориться потому, что её разработки просто опережают своё время. В середине 90-х годов прошлого века обанкротилась знаменитая американская компания Cray Computer. Она занималась разработкой суперкомпьютеров, возможности которых оказались слишком велики для потенциальных покупателей.

- Экологические риски связаны с климатическими условиями, эпидемиями, распространением вредителей, техногенными авариями, загрязнением окружающей среды. Например, в марте 2021 года «Норникель» выплатил рекордный в истории России штраф 146 млрд рублей за допущенный компанией разлив топлива под Норильском в мае 2020 года.

Новые типы рисков возникают постоянно, и часть из них непредсказуема: например, неудачная реакция компании на новые общественные явления и тренды вроде движения BLM, атаки со стороны Twitter-активистов, шантаж со стороны хакерских группировок.

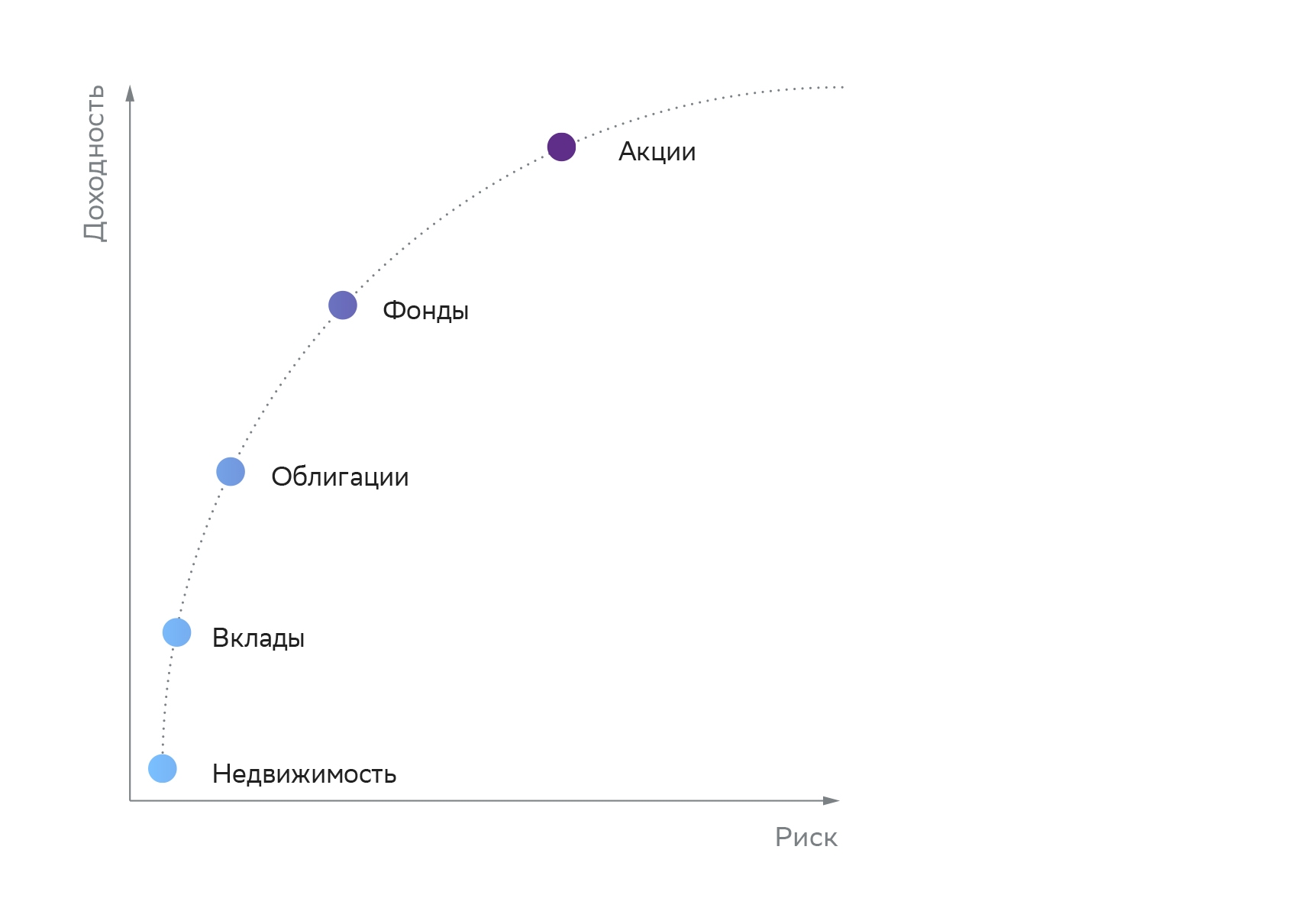

Как инвестиции различаются по степени риска

Хотя любые вложения так или иначе связаны с рисками, у разных объектов и типов инвестиций уровень риска различается.

Наименьший уровень риска среди всех видов инвестиций — у недвижимости и банковских вкладов, а также у облигаций государственного займа развитых стран, в первую очередь США. Надо отметить, что существует важное для управления инвестиционными рисками понятие безрисковой ставки доходности.

Предполагается, что наименее рискованные объекты инвестиций обеспечивают доход чуть выше безрисковой ставки или равный ей.

К инвестициям с высоким риском относятся вложения в непубличные компании, прежде всего на ранней стадии развития. Инвестиции в стартапы могут принести тысячи процентов прибыли за короткий срок. К примеру, инвесткомпания Sequoia Capital вложила в акции WhatsApp 60 млн долларов и получила назад 3 млрд долларов. Компании Accel Partners и Breyer Capital за 12 млн долларов купили 15% Facebook, который сейчас оценивается в 965 млрд долларов. С другой стороны, риски полной потери таких инвестиций тоже крайне высоки. Как минимум 90% стартапов погибают, так и не успев стать зрелой компанией.

Акции компаний находятся примерно в середине условного рейтинга разных видов инвестиций по степени риска, но всё же ближе к высокорисковым вложениям.

Как оценивать инвестиционные риски

На системные риски можно закладываться, но конкретно оценить их невозможно. Ни один инвестор до пандемии COVID-19 не мог предположить, как будут реагировать на неё государства и отдельные бизнесы.

Вклады защищены, с одной стороны, государственными гарантиями на сумму до 1,4 млн рублей, а с другой — ставками по срочным договорам. По закону банки не имеют права задним числом ухудшать условия по уже открытым клиентами вкладам.

Универсальных рецептов оценки степени риска инвестиций в ценные бумаги компаний нет, но есть общие принципы. В частности, если компания является устойчиво прибыльной, то риск вложений в неё, как правило, ниже. Но есть и исключения. Например, один из столпов «новой экономики» Uber с момента своего основания, то есть уже больше 10 лет, является убыточным. Но это не мешает его инвесторам зарабатывать деньги.

В любом случае инвесторам стоит смотреть на финансовые показатели компаний и их дивидендную политику. А ещё недавно важный показатель стадии жизненного цикла компании начинает устаревать при оценке риска инвестиций. В современных условиях компании могут радикально менять или расширять профили своего бизнеса в короткие сроки.

Анализируя риски вложений в тот или иной актив, инвестор должен помнить о том, что он постоянно участвует в гонке с инфляцией. Поэтому инвестиции в наличные деньги — это почти всегда гарантированный убыток, за исключением тех редких случаев, когда валюта, в которой хранятся сбережения, по каким-то причинам идёт вверх.

Однако инвестиции можно рассматривать не только как непременное приумножение капитала, но и как способ сохранить уже имеющееся состояние. В России сейчас идёт настоящий инвестиционный бум. Низкие ставки по вкладам и повышение финансовой грамотности людей дают эффект. Россияне стали меньше бояться рисковать. В результате за 2020 год брокерские счета на Московской бирже открыли 5 миллионов человек — больше, чем за все предыдущие годы. А общее число частных инвесторов в нашей стране в 2021 году впервые в новейшей истории превысило 10 миллионов.

Узнать свою склонность к риску вам может помочь сервис от СберБанка «Инвестпрофиль», который вы найдёте в мобильном приложении СберБанк Онлайн.

Вам понравилась статья?

В избранное

Вам может быть интересно

Что могут покупать на бирже госслужащие и как им об этом отчитываться

Госслужащие не имеют права заниматься предпринимательством, но могут инвестировать на бирже. Правда, некоторым категориям служащих запрещено владеть иностранными финансовыми инструментами. Рассказываем, какие ценные бумаги они могут покупать и как им не нарушить закон.

Как отличить дешёвые бесперспективные акции от временно недооценённых

По отношению цены акций к показателям прибыли компаний, выручки, денежного потока, и т. д., российский рынок может считаться одним из самых недооценённых среди крупнейших в мире. Но некоторые компании могут стоить дёшево по объективным причинам — из-за проблем с их бизнесом. В таких случаях акции называют «ловушками стоимости»: купишь дёшево, но роста так и не дождёшься. Универсальных критериев для выявления «ловушек» нет, но можно попробовать воспользоваться признаками, которые предлагает обучающая платформа для инвесторов CFI.

Как инвестировал Джон Кейнс: человек, придумавший макроэкономику

Джон Кейнс, один из самых известных и влиятельных экономистов в истории человечества, был автором прорывных идей не только в экономике, но и в теории инвестиций. Например, в 1924 году он понял, что риск по акциям должен в долгосрочной перспективе компенсироваться более высокой доходностью по сравнению с облигациями, которые тогда считались более доходными инструментами. Какие ещё идеи помогли Кейнсу заработать состояние на инвестициях?

Дороже или дешевле золота: сколько стоят драгоценные металлы

К благородным или драгоценным металлам относятся не только золото и серебро, но и металлы платиновой группы — платина, палладий, родий, иридий, рутений, осмий. Все они стоят значительно дороже большинства металлов из периодической таблицы. При этом некоторые драгоценные металлы используются как инвестиционные активы и продаются в банке — другие же просто так не купить. Рассказываем, сколько стоят разные металлы и можно ли использовать их для вложения своих средств.

Другие статьи этого раздела

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2024 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ru АБ

АБ