Большинство российских граждан не занимаются заполнением многостраничных налоговых деклараций и не всегда представляют, какие суммы отчисляют государству. Иногда, как в случае с НДС, этого даже не замечают. Какие налоги платят россияне и куда идут собранные деньги — разбираемся в этом материале.

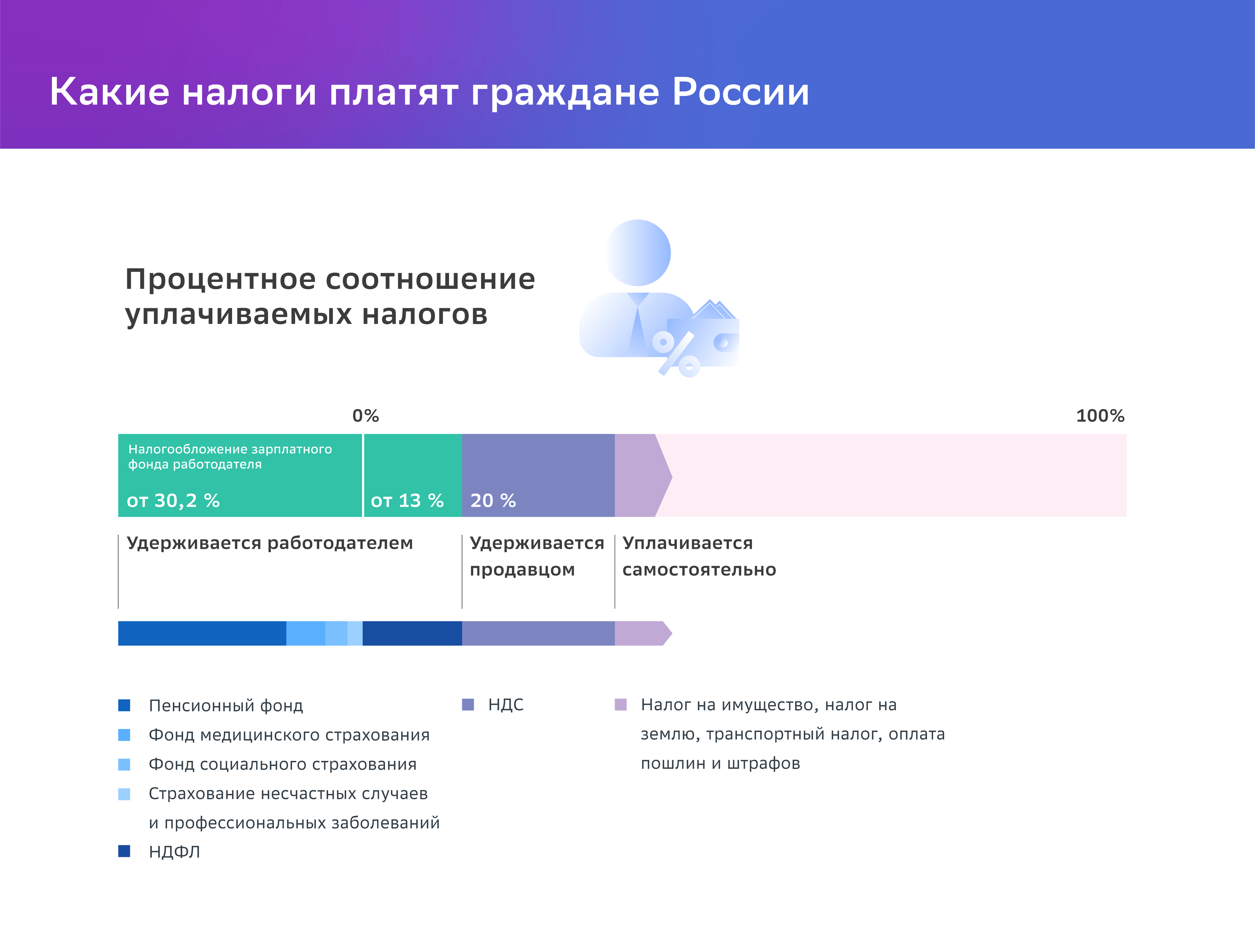

Налог на доходы физических лиц (НДФЛ) и страховые взносы в большинстве случаев формируются и уплачиваются автоматически, без участия гражданина. Земельный, транспортный, налог на имущество начисляются налоговиками, но уплачивать гражданин их должен сам. Часть граждан — индивидуальные предприниматели, самозанятые и выигравшие в лотерею — должны самостоятельно заполнять декларацию 3-НДФЛ и подавать её в налоговую.

Но и для них появляется всё больше удобных приложений, причём не только у Федеральной налоговой службы (ФНС) или на электронных Госуслугах, но и в банках — например, в СберБанке. Оформить самозанятость в приложении СберБанк Онлайн можно всего за пару минут, и банк сам будет брать налог на профессиональный доход (НПД) и отправлять налоговикам.

Рассмотрим основные виды платежей в бюджетную систему России, которые зависят от доходов граждан.

Источник: Росстат

Налог на доходы физических лиц (НДФЛ)

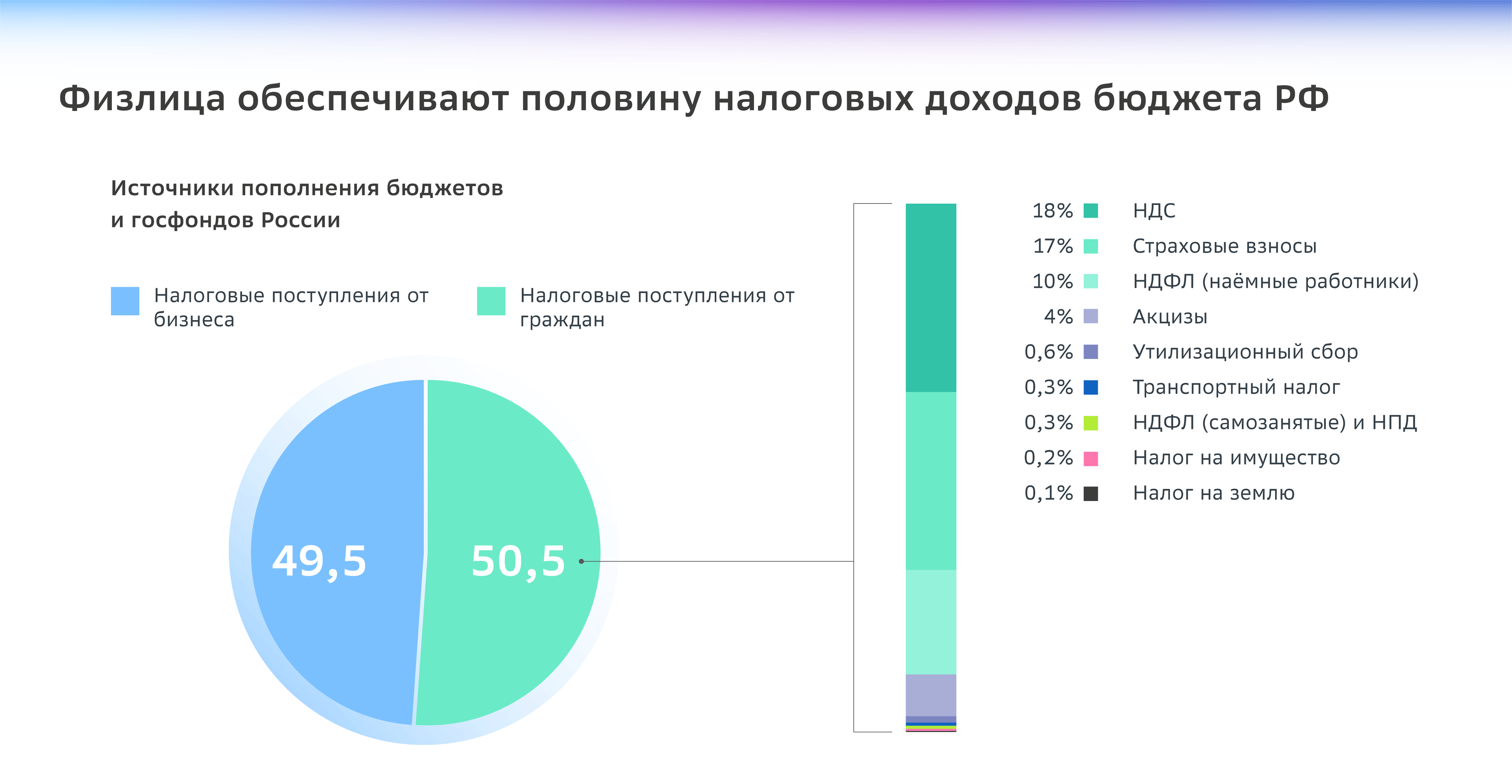

Самый распространённый вид дохода, с которого удерживается НДФЛ — это заработная плата работников по найму. В большинстве случаев начисляет налог и автоматически уплачивает его в казну работодатель, который выступает налоговым агентом. Благодаря этому прямому налогу бюджетная система всех уровней получает почти 10% доходов.

НДФЛ уплачивается из доходов как резидентами (лицами, находящимися на территории России не менее 183 дней в течение 12 календарных месяцев), так и нерезидентами — теми, кто постоянно не проживает на территории России, но получает здесь доход. Основная ставка НДФЛ для резидентов — 13%, для нерезидентов — 30%. И гражданство здесь ни при чём — например, если вы провели в России менее полугода в отчётном периоде, но имели здесь доход (скажем, сдавали квартиру), то платить НДФЛ вам придётся по ставке налогового нерезидента, то есть 30%.

Долгое время в России действовала фиксированная ставка налога 13% вне зависимости от размера доходов, с 2021 года она стала прогрессивной. Для доходов менее 5 млн рублей в год она составляет 13%, более — 15%. Повышение ставки было целевым — на лечение детей с редкими и опасными заболеваниями. За счёт этого нововведения предполагалось в первый же год собрать дополнительно 60 млрд рублей налога, но по факту ФНС отчиталась о поступлении почти 382 млрд рублей.

Страховые взносы

Помимо НДФЛ, компании платят за своих работников страховые взносы. Этот самый крупный фискальный сбор, который составляет 17–20% доходов бюджета, формально не является налогом. Работодатель уплачивает взносы в Пенсионный фонд (по ставке 22%), Фонд обязательного медицинского страхования (5,1%), Фонд социального страхования (2,9%), а также на страхование от несчастных случаев и профессиональных заболеваний (0,2-8,5% в зависимости от класса профессионального риска).

Итого минимум 30,2% сверх зарплаты. Эти средства идут не в общий бюджет, а на обеспечение гражданам гарантий бесплатной медицинской помощи, на работу инструментов социальной поддержки и выплату пенсий, то есть в пользу самих же работников.

Налог на профессиональный доход

Самозанятые самостоятельно уплачивают налог на профессиональный доход по ставке 4% или 6%. Индивидуальные предприниматели, в зависимости от вида бизнеса и выбранного режима налогообложения — от 6% до 13%, а также НДФЛ за своих сотрудников и в некоторых случаях страховые взносы. Ненаёмные налогоплательщики заполняют декларацию о доходах 3-НДФЛ самостоятельно: её нужно сдать в налоговую до 30 апреля следующего за отчётным года и уплатить налоги в бюджет до 15 июля.

НДФЛ также облагаются доходы, полученные от продажи любого движимого и недвижимого имущества.

В этом случае 13% берутся с положительной разницы между ценой продажи и ценой покупки, так что сохраняйте чеки и договоры купли-продажи после приобретения дорогостоящих вещей. В частности, НДФЛ придётся уплатить после продажи жилья (для единственного — если вы им владели менее трёх лет, в остальных случаях — менее пяти лет), апартаментов, гаражей, земельных участков (при владении менее пяти лет), автомобилей и другой техники, произведений искусства и прочего имущества (при владении менее трёх лет).

Уведомления о необходимости уплаты налога за сделки с автомобилями, землёй, жильём и другой недвижимостью ФНС присылает сама, ориентируясь на данные регистрирующих органов. Но заполнять декларацию 3-НДФЛ продавцы крупного имущества всё равно должны, даже если по итогам применения имущественных вычетов сумма налога снизится до нуля. Вычеты составляют не более 1 млн рублей для жилой недвижимости и земельных участков и не более 250 тысяч рублей для остального имущества.

Налогом по ставке 13% облагаются доходы от сдачи жилья внаём. При этом заполнять 3-НДФЛ и уплачивать налог придётся самостоятельно. Снизить ставку можно благодаря статусу самозанятого (4%) или купив патент (стоит 6% от потенциально возможного дохода).

С 2021 года граждане обязаны платить НДФЛ с купонов по облигациям и с процентов по банковским вкладам. Обычно их удерживает брокер или банк, которые выступают налоговыми агентами. В качестве антикризисной меры в 2021–2023 годах россиян освободили от уплаты НДФЛ с процентов по банковским вкладам, доходов от вложения средств в облигации и материальной выгоды, под которой понимаются льготные и беспроцентные кредиты или предоставление товаров и услуг по ценам ниже рыночных.

Плательщики НДФЛ могут рассчитывать на налоговые вычеты. Это значит, что государство вернёт ранее уплаченные 13% с расходов на покупку жилья (в пределах 2 млн рублей) и процентов по ипотеке (до 3 млн рублей), взносов на индивидуальные инвестиционные счета, а также на лечение, обучение, благотворительность и даже занятия спортом.

Граждане обязаны декларировать доходы, полученные за рубежом, если при этом остаются налоговыми резидентами России. К ним относятся, например, работа на компанию или сдача в аренду недвижимости за пределами России. При этом за границей с вас тоже могут взять налог. Если доход получен в стране, с которой у России есть соглашение об избежании двойного налогообложения, и там налог уплачен по ставке ниже 13%, то в России нужно будет доплатить только разницу до 13%. Вернуть переплату, сделанную при уплате налога за рубежом, не получится.

Выигрыши в лотереях, азартных играх, букмекерских конторах, а также призы в денежной или натуральной форме за участие в конкурсах или соревнованиях облагаются подоходным налогом. Для азартных игр ставка составляет 13% при выигрышах на сумму менее 5 млн рублей и 15%, когда этот порог превышен. В случае с призами нужно отличать государственные конкурсы и соревнования от рекламных: для первых налог будет также 13% или 15%, для вторых — 35%.

Не облагаются НДФЛ пенсии, пособия, алименты, доходы от продажи имущества, находившегося в собственности более трёх лет, наследство, подарки от близких родственников или физических лиц. А вот получение подарков от организаций и индивидуальных предпринимателей на сумму более 4 тысяч рублей граждане обязаны декларировать. Сумма сверх этого значения определяется законом как доход и облагается налогом.

Налоги на имущество, землю и транспорт

Налог на имущество физических лиц берётся с кадастровой стоимости квартир, жилых домов, дач, гаражей. Владельцы дачных и других земельных участков должны платить налог на землю. Обладатели автомобилей, мотоциклов, мотороллеров, автобусов, самолётов, вертолётов, теплоходов, яхт, парусных судов, моторных лодок, снегоходов, мотосаней, гидроциклов облагаются транспортным налогом. В целом по стране сборы этих трёх налогов в 2021 году составили менее 300 млрд рублей, или 0,6% консолидированного бюджета страны.

Для значительной части россиян эти налоги являются единственными прямыми перечислениями в бюджет, которые они должны делать самостоятельно до 1 декабря года, следующего за отчётным. Начисляет их ФНС автоматически.

Налог на добавленную стоимость (НДС)

После того, как мы уплатили все налоги, значительная часть оставшихся в нашем распоряжении денег уходит на оплату различных товаров и услуг. И здесь 20% платежа государство забирает в качестве налога на добавленную стоимость.

Льготная 10-процентная ставка используется для социально значимых товаров, таких как важнейшие продукты питания, детские товары, медицинские изделия и ряд других. Бюджетная система России получает от этого косвенного налога около 12% доходов. И платим его именно мы: обратите внимание — в любом чеке, выданном после покупки, отдельной строкой указывается, что сумма включает в том числе НДС, и налог указывается с точностью до копейки.

Но так как реально перечислением в казну собранных с покупателей денег занимается продавец, то этот факт платежа в бюджет государства проходит для нас незамеченным — как часть стоимости товара.

Ещё около 6% доходов бюджета обеспечивают НДС, акцизы и пошлины на товары, ввозимые из-за рубежа.

Акцизы

Помимо НДС, в цене ряда товаров скрываются акцизы. Например, в стандартной бутылке водки 118 рублей составляет акциз на спирт. Этот же акциз берётся с любой другой алкогольной продукции, соразмерно содержанию спирта в ней. В цене литра вина и шампанского акциз составляет 33 рубля, сидра, пуаре (грушевый сидр) и пива — 24 рубля. Акцизы есть в стоимости табачной продукции, электронных сигарет, моторного масла и авиационного керосина. В цене литра бензина акциз составляет более 18 рублей, дизельного топлива — почти 13 рублей.

В цене автомобиля заложен акциз в размере 53 рублей за лошадиную силу (л. с.) при мощности двигателя от 90 до 150 л. с. Более мощные движки облагаются акцизом в 511 рублей за 1 л. с. (до 200 л. с.), дальше в прогрессии до 1523 рубля за 1 л. с. для авто мощнее 500 л. с. Также подакцизны мощные — более 150 л. с. — мотоциклы: 511 рублей за 1 л. с.

Акцизы на потребительские товары приносят государству около 2 трлн рублей в год, или 4% доходов.

В определённых ситуациях мы время от времени платим различные государственные пошлины: за рассмотрение дел в судах, регистрацию недвижимости и транспортных средств, выдачу паспорта и разрешений на оружие, а также по множеству других поводов при подтверждении государством наших прав. Их оплата приносит около 200 млрд рублей в год, или менее 0,5% доходов государства. Примерно столько же даёт бюджету сбор штрафов и прочие санкции за нарушение установленных государством порядков.

Пени и штрафы за неуплату налогов и страховых взносов

В случае неуплаты налогов и взносов, которые гражданин обязан платить самостоятельно, предусмотрены пени и даже уголовное наказание. За каждый день просрочки начисляются пени в размере 1/300 ставки рефинансирования Центробанка РФ.

Если вы будете игнорировать требования налоговой, она может выставить штраф — 20% от недоимки. А если докажет, что вы не уплатили или занизили налог умышленно, то начислит 40%. Затем последует принудительное взыскание через получение судебного приказа. Это грозит запретом на выезд за границу и арестом имущества.

Если вы вовсе уклоняетесь от уплаты налогов или предоставили ложные сведения, это может быть расценено как уголовно наказуемое деяние, которое наказывается штрафом в размере от 100 тысяч рублей до трёхлетнего заработка виновника. При особо крупном размере нарушения может быть вынесено наказание до трёх лет лишения свободы.

Источник: Росстат

Вам понравилась статья?

В избранное

Вам может быть интересно

НДФЛ — новые правила

С 2021 года налогом на доходы физических лиц (НДФЛ), который составляет 13%, помимо зарплат, выигрышей, ренты и прочих, будут обложены и прибыли, полученные от вкладов и ценных бумаг. Объясняем, что это означает на практике и какую часть ваших денег сможет забрать государство.

Сам себе начальник: кому и где выгодно быть самозанятыми

Многие люди не очень любят ходить каждый день в офис или работать в коллективах. Им больше нравится самостоятельно распоряжаться своим рабочим временем и не зависеть от работодателя. Рассказываем, где быть самозанятым наиболее выгодно и как устроен фриланс в других странах.

Что изменится в российских законах в 2024 году

В этом году вступает в силу ряд новых законов и правил. Изменения касаются минимального размера оплаты труда (МРОТ), прожиточного минимума и детских пособий, порядка налоговых вычетов, пенсионного возраста. О нововведениях 2024 года — в материале СберСовы.

Налоговый и валютный резидент: что это за статусы и в чём разница

Выезжающим за границу на длительный срок необходимо помнить, что важный фактор во взаимодействии с государством, помимо гражданства — их налоговое или валютное резидентство. СберСова рассказывает, что нужно знать часто бывающим за рубежом гражданам, чтобы не оказаться в должниках у государства.

Другие статьи этого раздела

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2024 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ru