Главные принципы движения — достижение высокого дохода уже в начале карьеры, строгая экономия и инвестирование значительной части доходов (в идеале — от 50 до 75%). Если всё сделать правильно, перестать работать ради денег можно в возрасте 30–40 лет.

В США к движению присоединяются в основном миллениалы — люди, родившиеся в 80–90-х гг., — а также те, кто только начинает работать. Например, одна из участниц движения объясняла своё желание выйти на пенсию как можно раньше ненавистью к офисной работе и печальными мыслями о том, что такая жизнь будет продолжаться до 65 лет (стандартный для США пенсионный возраст).

Принципы FIRE впервые описали в 1992 году в книге «Ваши деньги или ваша жизнь» Джо Домингес и Вики Робин. Они ушли на пенсию после 30 лет. Они предлагают отказаться от продолжительной карьеры, чтобы освободить время для своих увлечений. По мнению авторов, это можно сделать, если много работать в начале карьеры, отказаться от необязательных расходов и инвестировать.

У популярности движения есть экономические причины. По данным Wall Street Journal (WSJ), более чем у 40% американских семей с людьми в возрасте 55–70 лет нет достаточных средств для сохранения допенсионного уровня жизни. Пожилым приходится продолжать работать на пенсии или надеяться на помощь от своих детей.

Есть несколько вариантов. В самом радикальном (lean FIRE) они откладывают на пенсию 75% всех доходов. При такой бережливости участники движения закупают продукты оптом, выращивают овощи, следят за расходом горячей воды и даже ищут себе одежду в мусорных баках, рассказывает WSJ.

В менее жестком варианте экономии участники FIRE стараются как можно раньше расплатиться с кредитами за образование или жильё и экономить на покупках. Некоторые ездят на подержанных автомобилях и снимают дешёвые комнаты. Такой вариант позволяет откладывать, скажем, 25% доходов. Средний вариант: жить на 50% доходов. Всё зависит от образа жизни.

Уровень экономии также зависит от планов после ухода на пенсию. Некоторые хотят зарабатывать на любимом деле, подрабатывать или сдавать недвижимость в аренду. Например, есть участники, которые называют себя barista FIRE: они готовы работать неполный день на несложных работах, например в кофейнях. Доходы от такой работы позволят им снимать меньше денег с инвестиционных счетов в будущем. В США это также даёт право на страховку. Это средний вариант.

В 1994 году финансовый консультант Уильям Бенген подсчитал: к выходу на пенсию нужно накопить сумму, которая в 25 раз превышает текущие годовые расходы. Если инвестировать такую сумму, она даст пассивный доход, покрывающий годовой расход.

Вот как он это посчитал. Допустим, ваши месячные расходы в среднем составляют 25 тысяч рублей. В годовом выражении это 300 тысяч рублей. Затем эту сумму необходимо разделить на планируемую реальную (с учётом инфляции) доходность, которую вы планируете получать на пенсии. Бенген на основе исторических данных об инфляции и средней доходности активов предположил, что инвестор может рассчитывать на 4% в год в долларах. Так и получилось число 25:

Скопив нужную сумму, вы можете снимать те деньги, на которые будет увеличиваться ваш капитал, то есть он не будет уменьшаться. Например, если взять за ориентир доходность в 4%, то можно жить на 25 тысяч рублей в месяц. Если вы готовы накопить больше, то и жить после выхода на пенсию можно лучше, чем до неё.

В исследовании подсчитали, что портфель из среднесрочных государственных облигаций США и акций крупных компаний всегда будет приносить доходность в 4% в любом 30-летнем периоде.

Но российские инвесторы могут получать и больше. Историческая реальная доходность российских акций (по индексу МосБиржи, без учёта дивидендов) — 13%. Рассчитаем, какую сумму нужно накопить с учётом такого процента.

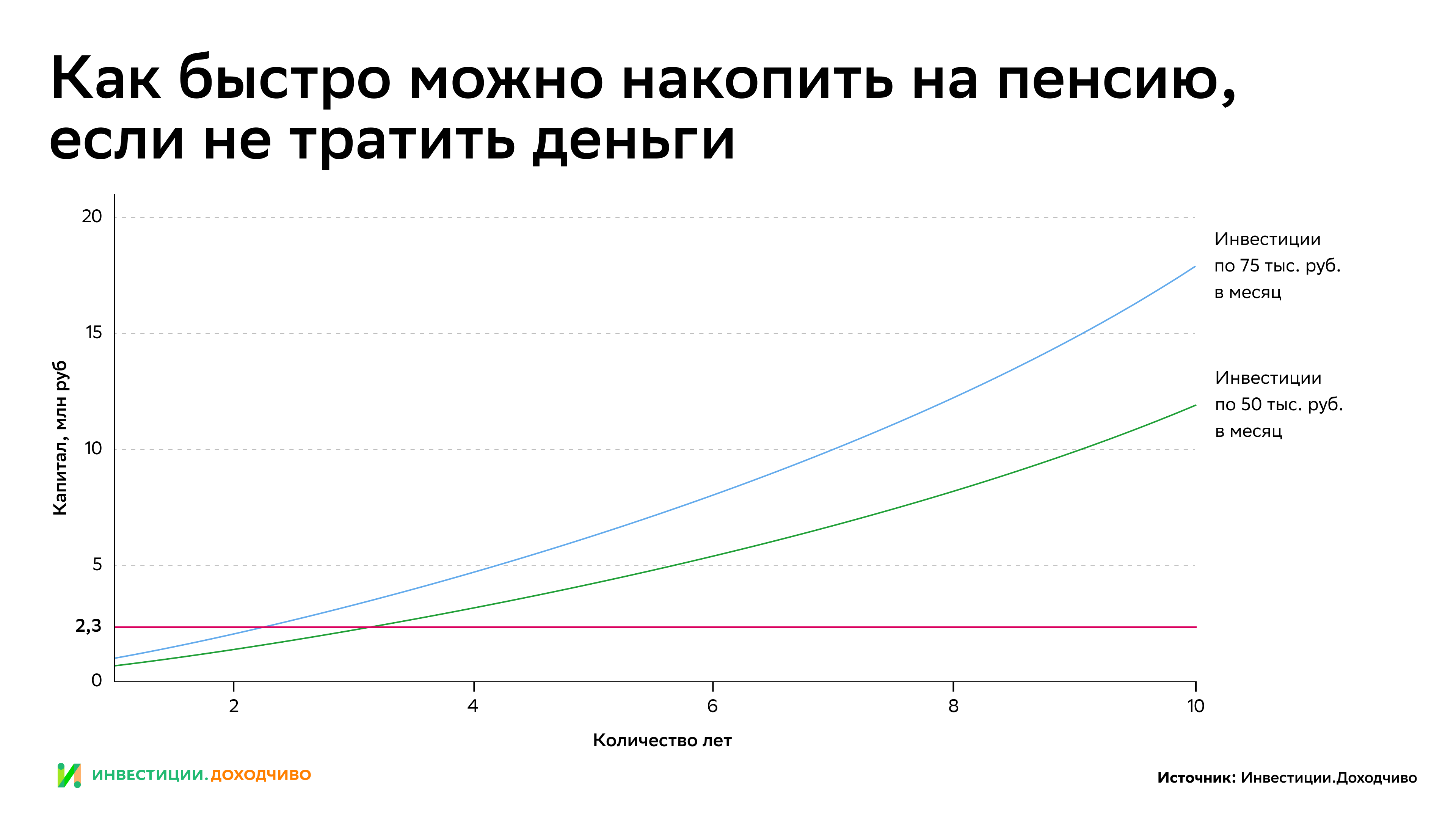

Если вы, как последователи FIRE, готовы жить на 25 тысяч рублей при зарплате в 100 тысяч, то остальные 75% своего дохода — 75 тысяч рублей в месяц — можно откладывать. В этом случае накопить эту сумму можно чуть больше чем за 2 года. Для сравнения, если откладывать по 50 тысяч рублей в месяц, то потребуется больше 5 лет. В этом — магия сложного процента, когда доход формируется не только на вложенные изначально деньги, но и на полученную прибыль.

Самый сложный момент — в прогнозировании того, какой процент можно получать в будущем. Доходность в прошлом не гарантирует доходность в будущем. Кроме того, в отдельные годы рынок акций может снижаться.

Если вам некомфортно снижение стоимости портфеля на 10–20% (такое снижение рынка происходит в среднем раз в год), то лучше часть средств вкладывать в облигации, советует Бенген. Распределение между инструментами зависит от вашей склонности к риску, горизонта инвестирования и других факторов. Например, по мнению Бенгена, молодые люди чаще склонны к непредвиденным расходам, поэтому им тоже не стоит вкладывать все средства в акции. Если понадобятся деньги, когда рынок упал, то придётся изымать их из основного тела капитала.

Избежать такой ситуации поможет подушка безопасности — в размере как минимум 3–6 месячных расходов. Деньги из неё стоит вкладывать только в самые надёжные и ликвидные инструменты, которые можно продать без потери процентов, например краткосрочные облигации.

Некоторые участники FIRE публикуют структуру своих портфелей. Например, один из блогеров с портфелем в 1 млн $ в марте 2021 года рекомендовал иметь 50% акций (ETF компаний с большой и малой капитализацией), 40% облигаций (государственных и ETF корпоративных), а ещё 10% инвестировал в индекс недвижимости.

Уходят с основной работы, занимаются своими увлечениями, воспитывают детей и путешествуют. Многие из них ведут блоги о своей жизни с советами для других членов движения.

Например, издание Vox рассказывало о паре приверженцев FIRE из Лос-Анджелеса, которые вышли на пенсию в 38 и 41 год. Жена занялась блогом и написанием книги о планировании финансов, а её муж изредка занимается политическим консультированием в своё удовольствие.

Пара (по крайней мере, раньше) много путешествовала, проводя по месяцу в поездках по Европе. Даже на пенсии у них сохранилась привычка экономить. Например, они выбирали Францию для путешествий из-за дешёвых цен на билеты, а в поездке снимали квартиры на AirBnb или места в хостелах. Они строго следят за инвестиционными счетами, ведут таблицы с расходами и доходами от инвестиций.

О необходимости постоянно думать о деньгах говорят и другие участники FIRE на пенсии. Им приходится постоянно делать расчёты и ограничивать себя в тратах.

Вот пример блогера, которому сейчас 32 года. Он планирует выйти на пенсию к 43 годам и к этому возрасту рассчитывает иметь активов на 468 тысяч $. По расчётам блогера, доходность этого портфеля сможет покрыть 100% повседневных расходов его семьи.

Семья живёт по меркам среднего класса: зарабатывает больше, чем тратит, а разницу инвестирует в акции российских и американских компаний. Блогер рекомендует инвестировать в любые хорошие финансовые инструменты и никогда не продавать активы.

#инвестиции

Комментариев пока нет

12.07.21

«Деньги заставляют этот мир вертеться», пела героиня фильма «Кабаре». В нашей киноподборке: биография великого инвестора Баффета, катастрофа грандиозного мошенника Мэдоффа, инсайд, махинации и имя Бога, скрытое на бирже. Самые увлекательные ленты про мир финансов, где начинаются великие дела, разваливаются огромные компании и вертятся деньги всего мира.

Чтобы увеличить эффективность инвестиций, нужно выбирать инструменты, подходящие вашим целям и склонности к риску. Например, если вы скорее консервативный инвестор, вам лучше не инвестировать в акции, потому что их стоимость может значительно снижаться. Рассказываем, как новичку решить, во что инвестировать.

В реестре практически каждого крупного акционерного общества (АО) среди прочих числятся акционеры, которые совсем потеряли связь с компанией. Они не получают дивиденды, не ходят на собрания, с ними не удаётся связаться. Рассказываем, какие проблемы могут создавать «мёртвые души» и что с ними делать.

На заседании 25 октября ЦБ повысил ключевую ставку до 21%. Такой рост был предсказуем — его прогнозировали ключевые игроки финансового рынка. У высокой ставки есть свои плюсы и минусы. С одной стороны — дорогие кредиты. А с другой — очень привлекательные возможности для сохранения и приумножения накоплений с низким или и вовсе нулевым риском. Как воспользоваться этой ситуацией с пользой для своего кармана, рассказывает независимый финансовый консультант Наталья Смирнова.

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2026 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ruНа этом сайте используются Cookies.

Подробнее

0 / 2000