Котировка — цена, по которой отдельные инвесторы готовы продать или купить биржевой актив. Вроде бы всё просто, но есть нюансы. Их важно знать, чтобы понимать, по какой цене может произойти сделка.

Цена на большинство биржевых активов — акций, валюты, срочных контрактов — выражается в деньгах. Например, на Московской бирже российские акции торгуются в рублях, на СПБ Бирже китайские — в гонконгских долларах. Исключение — облигации, цены на которые выражаются в процентах от номинальной стоимости. К примеру, если кто-то готов купить облигацию номиналом 1000 рублей за 102%, это означает, что он готов заплатить 1020 рублей.

Некоторые активы торгуются лотами. Лот — это минимальное количество единиц актива, с которым можно совершать сделки. К примеру, торговый лот акций ВТБ — 10 тысяч штук. Поэтому если одна акция котируется за 0,014425 рубля, то для покупки бумаг компании потребуются минимум 144,25 рубля. Котировка отражает цену за акцию.

В зависимости от типа площадки котировки могут быть двух видов.

В зависимости от базового актива котировки тоже могут быть разными.

Котировка отображается в приложении брокера или на сайте МосБиржи — это цена, по которой прошла последняя сделка. Для инвестора она служит ориентиром того, сколько стоит актив в текущий момент. Однако к тому моменту, когда клиент выставит свою заявку, стоимость уже может стать другой. Также необходимо учитывать, что котировки на разных сайтах могут идти с временной задержкой до 15 минут.

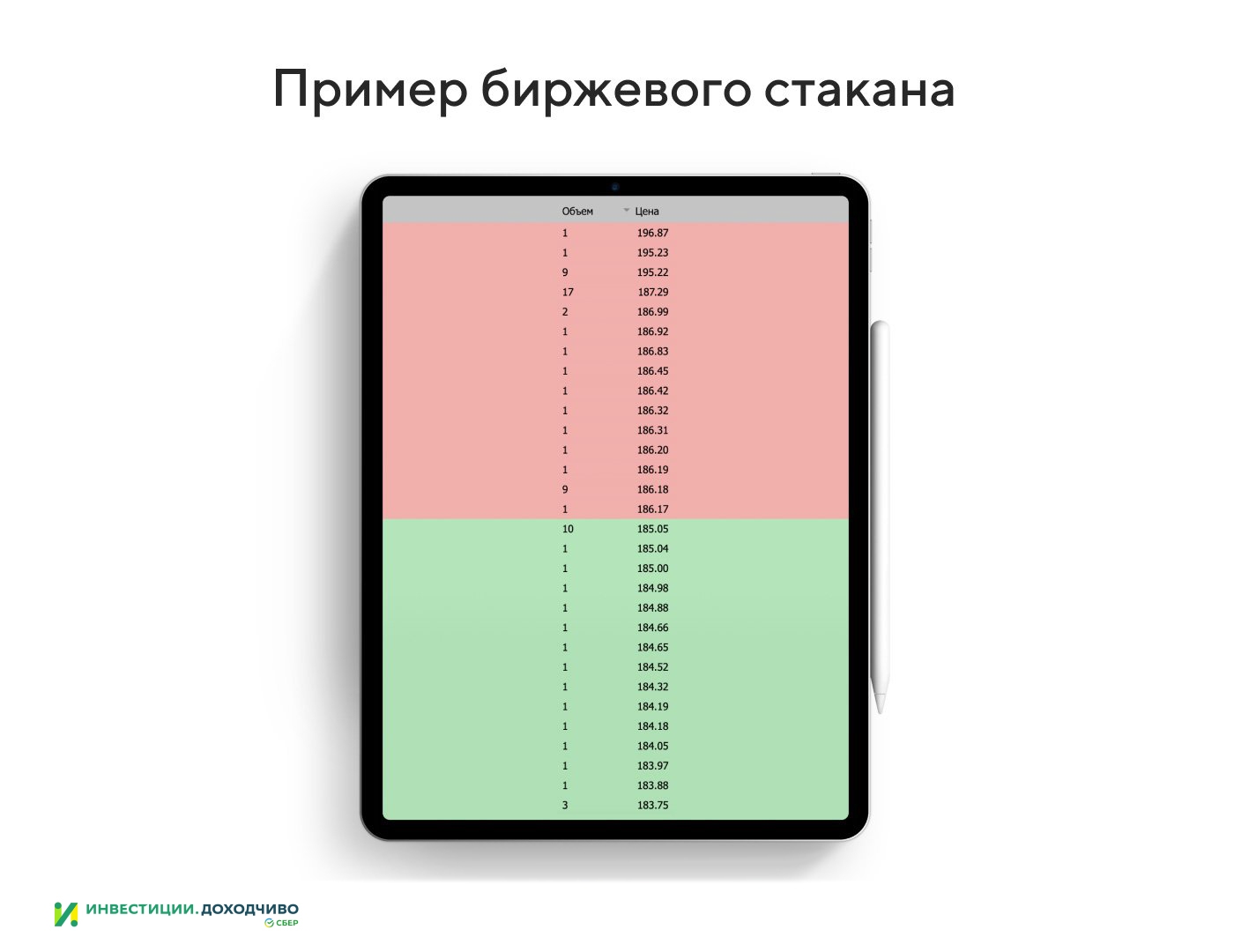

Чтобы понять, по каким ценам и в каком объёме инвесторы готовы продать/купить актив прямо сейчас, необходимо заглянуть в стакан. Его можно наблюдать в приложениях брокеров, а также в специальных программах для торговли — терминалах, например WebQUIK. Заявки на продажу, как правило, выделяются красным, на покупку — зелёным.

Во время паники заявок на покупку вообще может не быть или будет очень мало. В такие моменты, вероятно, не надо пытаться продать актив по любой цене в убыток, а стоит подождать, когда на рынок вернутся инвесторы, готовые его купить.

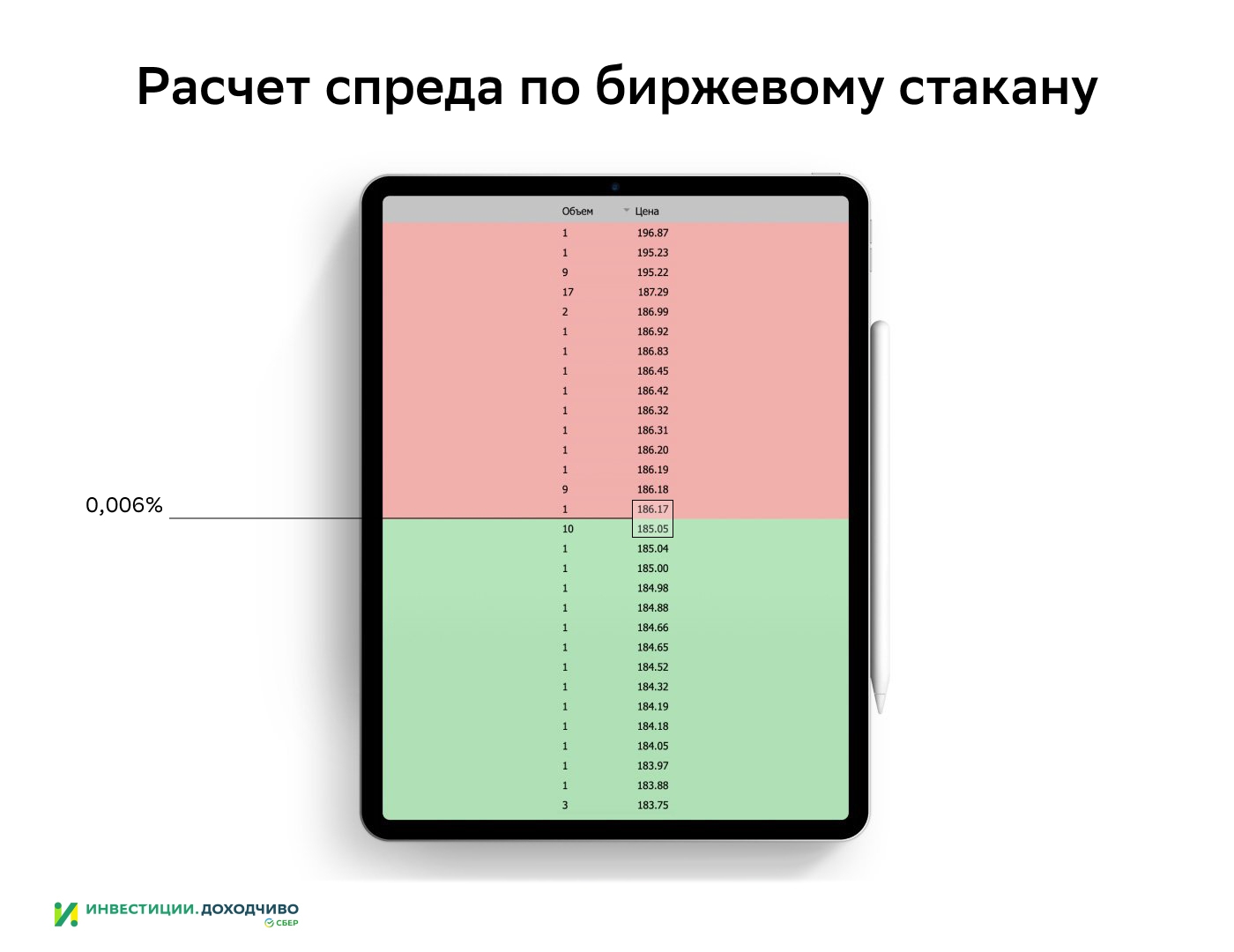

Также по котировкам можно сравнить ликвидность разных активов. Чем больше спред между наибольшей ценой покупки и наименьшей ценой продажи, тем ниже ликвидность. Как правило, спред определяется в процентах относительно максимальной цены покупки и минимальной — продажи. Какой именно — не принципиально. Так, спред по обыкновенным акциям в примере ниже составляет:

(186,17 – 185,05) / 185,05 *100% = 0,006%

Также вместе с котировками может отображаться дополнительная информация об активе. Вот что заметно относительно цен из котировок на акции Сбербанка на 20 октября.

Текущая цена (115,92) — цена последней сделки.

Пред. закр. (111,43) — цена закрытия предыдущего дня. Значит, в текущий день стоимость акции растёт больше чем на 3%.

Открытие (112,75) — цена на открытии торгов. Она ниже цены закрытия предыдущего дня, потому что перед началом торгов проводится аукцион открытия, когда собираются заявки от инвесторов и на их основе определяется цена в начале дня.

Дн. диапазон (112,37 — 115,92) — дневной диапазон. Отображает минимальную и максимальную цену, которой достигала акция в течение дня. Чем он больше, тем более волатильна стоимость.

52 недели (89,59 — 374,92) — 52-недельный диапазон.

Комментариев пока нет

01.11.22

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2026 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ruНа этом сайте используются Cookies.

Подробнее

0 / 2000