Коррекцией чаще всего называют краткосрочное снижение биржевого индекса на 10–20% от максимальных значений. Так как рынки в долгосрочной перспективе растут, такое снижение означает, что их цена как бы корректируется, чтобы затем снова начать расти. Коррекция может происходить как на рынке в целом, так и в отдельных акциях, облигациях и других биржевых активах, например золоте.

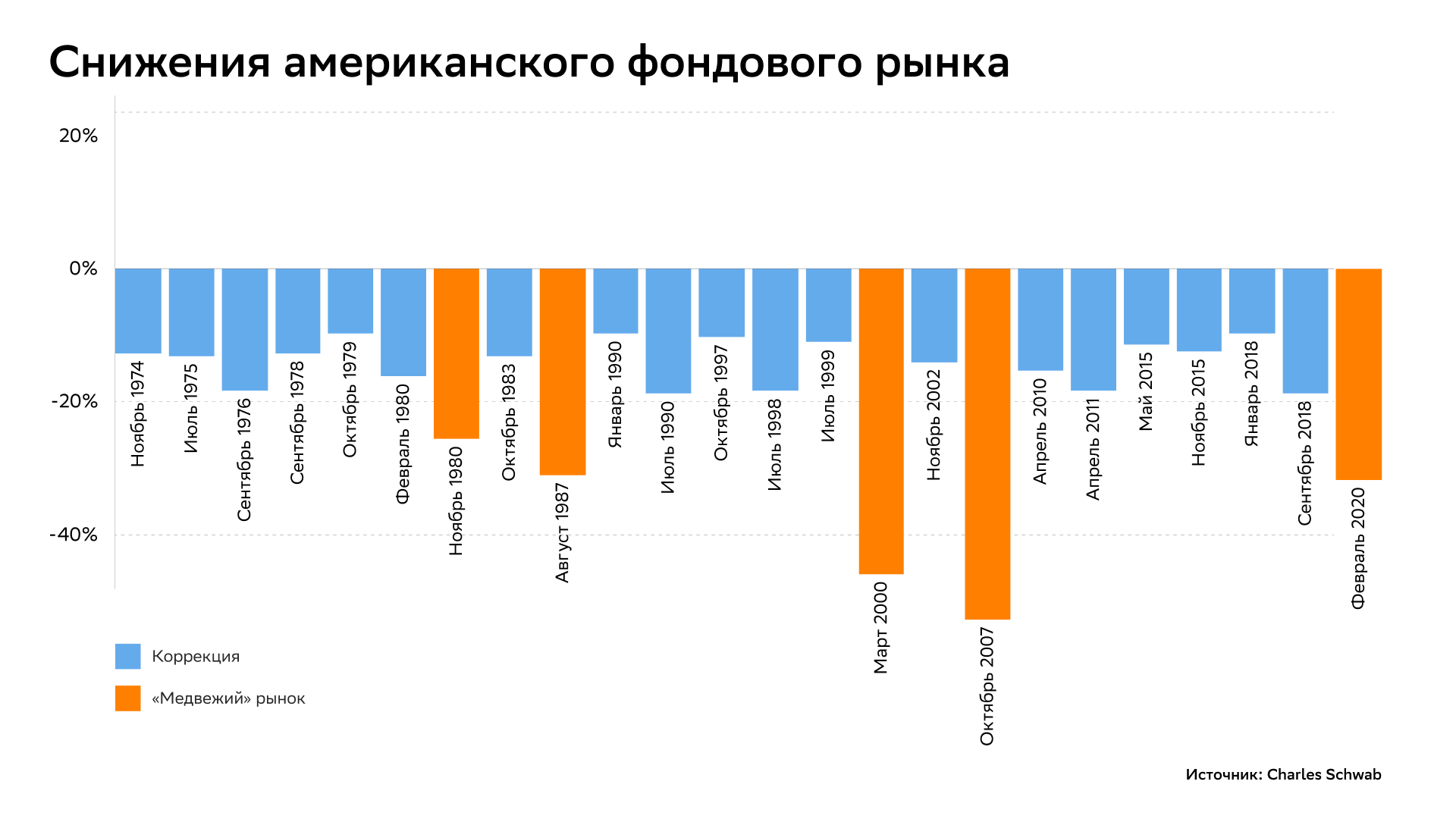

Если биржевой индекс снижается больше чем на 20%, то обычно говорят, что начался «медвежий» рынок. Такие серьёзные падения происходят более редко по сравнению с коррекциями: начиная с 1974 года, только в пяти случаях из 24 рынок переходил от коррекции к «медвежьей» фазе (см. график ниже). В феврале — марте 2020 года американский индекс S&P 500 снизился на 34% из-за введения карантинных ограничений по всему миру.

Почему рынок называют «медвежьим»

«Медведями» называют тех инвесторов, которые в определённый период времени продают акции, «быками» — тех, кто покупает. Почему — точно никто не знает. Но если на рынке больше «быков», то говорят, что рынок растёт, если больше «медведей» — то падает. Соответственно, растущий рынок — это «бычий» рынок, падающий — «медвежий».

Отдельные акции могут снижаться на десятки процентов из-за новостей, связанных с компанией. Например, акции Kodak упали в моменте на 43% из-за приостановки госкредита в августе 2020 года. Такое происходит достаточно часто, поэтому в статье мы будем говорить прежде всего о коррекциях, затрагивающих рынок в целом.

Любой, кто начинает инвестировать на бирже, рано или поздно сталкивается с коррекцией (а иногда — и с более серьёзным падением). Начиная с 1920 года, коррекция на американском фондовом рынке происходит в среднем раз в год, подсчитали в Fidelity Investments.

| Глубина снижения индекса S&P 500 | Периодичность |

|---|---|

| 5% | Три раза в год |

| 10% | Раз в год |

| 20% | Каждые семь лет |

Источник: Fidelity Investments

Рынки не могут расти вечно: как и в экономике, на них бывают периоды подъёма и спада. Серьёзные снижения, как правило, связаны с экономическими кризисами: начиная с 1960-х гг., в большинстве случаев наступление «медвежьей» фазы на американском рынке связано с рецессиями, отмечают в Reuters. Рецессия — снижение экономики как минимум два квартала подряд. Во время рецессии зачастую растёт безработица, а прибыли компаний снижаются, что негативно сказывается на настроениях инвесторов.

Движение на рынках сильно связано с психологией инвесторов, отмечал известный управляющий и писатель Говард Маркс. Например, если рынки, по их мнению, слишком сильно выросли, то они могут начать продавать акции, чтобы зафиксировать прибыль. Из-за этого на рынках может начаться коррекция.

Чтобы определить настроения инвесторов на рынке, используют разные методы. Например, Bank of America (BofA) каждый месяц проводит опрос профессиональных управляющих. У них спрашивают про ожидания относительно экономики и рынков. За результатами опроса, публикуемыми в деловых медиа, следят инвесторы по всему миру.

По данным Credit Suisse на начало 2021 года, на США приходится 56% капитализации всех мировых рынков акций. Поэтому снижение американского рынка может негативно сказываться на остальных рынках, в том числе на российском. Но не всегда: с 20 сентября по 24 декабря 2018 года индекс S&P 500 снизился на 19,8%, индекс МосБиржи — всего на 3,9%.

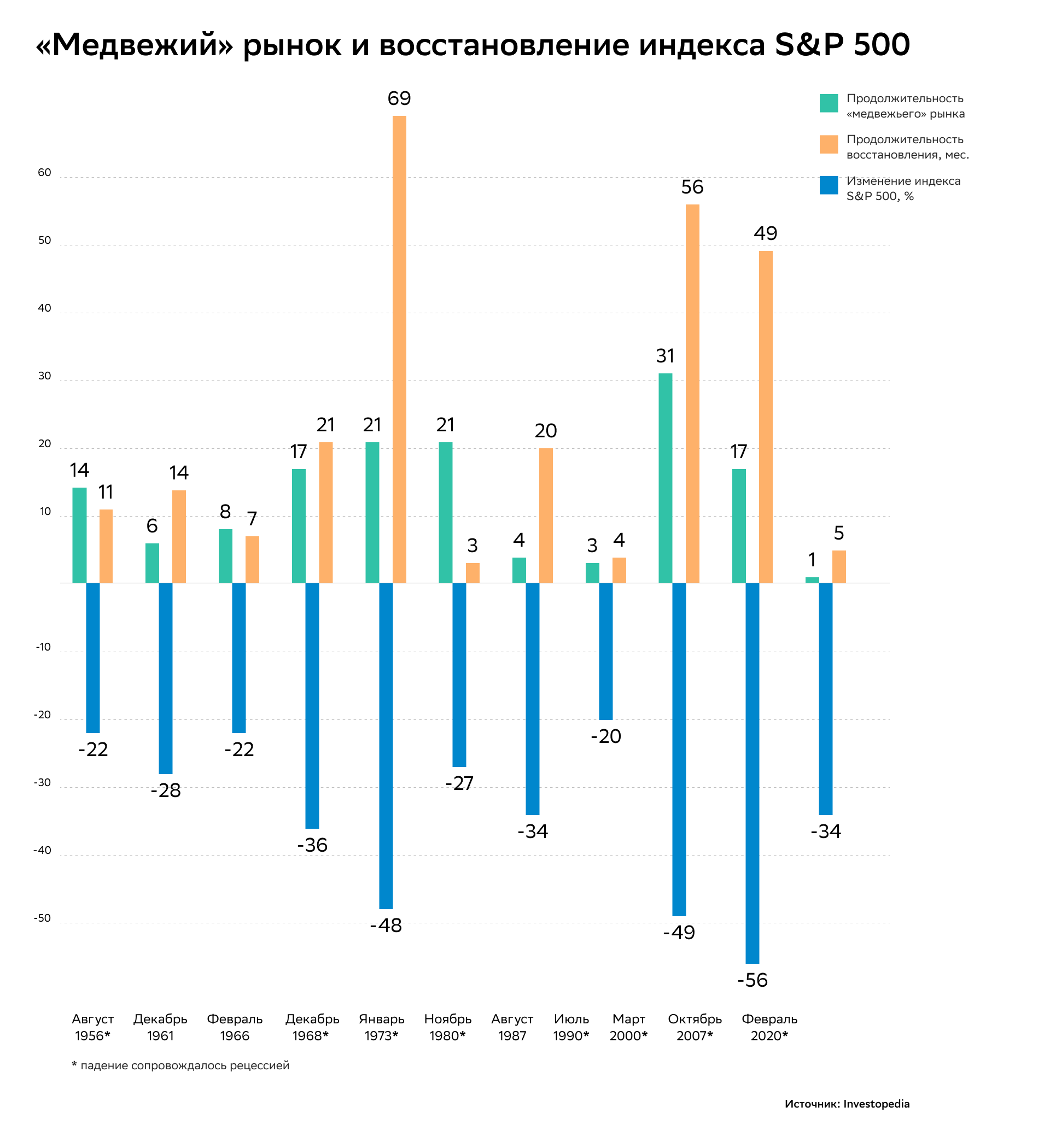

«Медвежий рынок»–2020 был самым коротким в истории американских фондовых рынков, подсчитали в Reuters, — он продлился всего 33 дня. После этого начался бурный рост. Дело в том, что Федеральная резервная система (ФРС) США и другие ведущие центральные банки мира снизили ставки и увеличили программы выкупа активов, прежде всего гособлигаций. Это поддержало рынки.

Но обычно всё гораздо серьёзнее: медианная продолжительность «медвежьего» рынка в США — 302 дня, пишет Reuters со ссылкой на Yardeni Research. Самое долгое падение в истории продолжалось 929 дней — с марта 2000 года, когда лопнул «пузырь доткомов», по октябрь 2002-го. Индекс S&P 500 за это время снизился на 49,1 %.

Почему случился «пузырь доткомов»

Во второй половине 1990-х гг. стоимость интернет-компаний быстро росла. Инвесторы ожидали наступления «новой экономики» и охотно покупали переоценённые акции IT-компаний, даже если они не приносили прибыль. Со временем инвесторы перешли к продажам акций и «пузырь» лопнул.

Самое большое падение (на 56,8%) за последние 50 лет началось в октябре 2007 года. На рынке ипотечных облигаций уже тогда начинался кризис, потому что всё больше заёмщиков не могли справиться со своими обязательствами. В декабре 2007 года в экономике США началась рецессия, закончившаяся только в июне 2009 года. В августе 2008 года начался мировой финансовый кризис. Считается, что выйти из «медвежьей» фазы рынкам тогда тоже помогло вмешательство центральных банков.

При этом иногда сильное падение рынков никак не связано с экономикой. Так, к августу 1987 года на рынках царил оптимизм: начиная с августа 1984 года индекс S&P 500 вырос почти в три раза. Особых проблем в экономике США не было. А 19 октября 1987 произошёл «Чёрный понедельник» — крупнейшее однодневное падение американского рынка за всю историю. Индекс S&P 500 за день рухнул на 20,4%. При этом точная причина биржевого краха неизвестна — винили компьютерную торговлю, набиравшую популярность у трейдеров, производные финансовые инструменты, недостаток ликвидности. Вспоминали и об общей переоценённости акций на тот момент.

Как инвесторы оценивают акции?

Чаще всего смотрят на P/E (Price to Earnings) — отношение рыночной капитализации компании к её чистой прибыли за последний год. P/E показывает, за сколько лет окупятся вложения в компанию при неизменной прибыли. Чем он больше, тем более высоко рынок оценивает компанию.

История показывает: в долгосрочной перспективе фондовые рынки растут. Но когда начнётся снижение рынков, сколько оно продлится и на сколько за это время упадёт рынок, никто не может точно сказать, отмечают в Fidelity. Для долгосрочного инвестора любая коррекция — возможность купить подешевевшие акции качественных компаний с надёжным бизнесом и устойчивыми финансовыми показателями.

Аналитики Сharles Schwab тоже не советуют пытаться угадать, когда рынок после падения перейдёт к росту и наоборот, — это происходит неожиданно. Зато они посоветовали, как сделать инвестиционный портфель более устойчивым к снижениям:

#инвестиции

Комментариев пока нет

28.04.21

Чтобы выбрать надёжные облигации, нужно обратить внимание на кредитный рейтинг эмитентов — организаций, их выпустивших. Рейтинг — мнение независимых агентств о кредитоспособности эмитента: государства или компании. Чем он выше, тем ниже вероятность неисполнения обязательств эмитента, то есть дефолта. Рассказываем, как разбираться в кредитных рейтингах.

СУЭК, вероятно, предложит российским держателям еврооблигаций обмен на новый выпуск бондов, номинированный в долларах. 20 апреля СУЭК разместила выпуск локальных облигаций на $300 млн, условия которого похожи на условия еврооблигаций СУЭК-26. Даты погашения и выплаты купонов у них совпадают, а средняя ставка купона локальных бондов близка к 3,375% — ставке купона еврооблигаций. Возможно, схожим образом будет развиваться ситуация с выпуском еврооблигаций ЕвроХим-24.

В июле 2025 года в России принят закон, который позволит получить возмещение до 1,4 млн рублей в случае потери денег и активов на ИИС-3 из-за банкротства брокера или управляющей компании. Закон начнёт работать с 2026 года.

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2026 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ruНа этом сайте используются Cookies.

Подробнее

0 / 2000