3 мин

Великий физик Исаак Ньютон интересовался не только естественными науками, но и финансами. Будучи хранителем британского Монетного двора ученый проводил денежные реформы, например переход фунта стерлингов от серебряного стандарта к золотому.

Собственные сбережения он вкладывал в государственные облигации и акции компаний. По данным исследования, к 1720 году, когда Ньютону было 77 лет, его портфель стоил £32 тыс. (более $6 млн в сегодняшних деньгах).

Стратегия диверсифицированного портфеля до поры работала удачно. В 1719 году ученый впервые инвестировал в «Компанию южных морей», вложив небольшую сумму в начале надувания пузыря. Через несколько месяцев ученый продал акции с доходностью 200 %. После этого он заметил, что его друзья получают еще большие прибыли, и решил вложить в компанию 2/3 своего состояния. Это была ошибка: слишком быстрый рост котировок показывал, что пузырь скоро лопнет, — так и произошло.

Продать акции Ньютону удалось только с потерей в £20 тыс. фунтов (около $4 млн сейчас). Позднее историки приписали ему фразу: «Я мог вычислять движение небесных тел, но не степень безумия толпы».

Фото: Legion-media

Известный композитор Георг Гендель вкладывал деньги в собственную музыку и зарабатывал на успешных выступлениях своей концертной группы в Великобритании. Закончив работу над дорогостоящими операми, он писал и представлял зрителям оратории — произведения с минимальными издержками на декорации и артистов. Из-за нездоровья Генделя его бизнес дважды терпел банкротство, но держаться на плаву позволяли дополнительные средства: стипендия, гонорары преподавателя, а также доходы от финансовых активов.

Гендель тоже инвестировал в «Компанию южных морей». В отличие от Ньютона, он придерживался консервативной стратегии, избегая высокорисковых вложений и ажиотажного спроса. В 1715 году он впервые вложился в акции компании. Известно, что он продал акции до надувания пузыря и, учитывая рост цен на акции, успел получить прибыль.

Пузырь «Компании южных морей»

Компания, основанная в 1711 году, гарантировала инвесторам доходы от торговли с Испанией. В эксклюзивные договоренности компании с испанской короной поверили не только частные инвесторы, но и британское правительство. Однако руководители компании оказались мошенниками. С помощью рекламы и коррупции они создали финансовый пузырь, в котором тысячи британцев раздували цену неприбыльного предприятия. В 1720 году всего за полгода цена акций выросла в 10 раз, но после первых проблем с выплатой дивидендов доверие инвесторов упало и пузырь лопнул.

Во время краха пузыря Гендель не пытался заработать на быстрых скачках котировок и не вкладывал деньги. После краха 1720 года государственная комиссия конвертировала акции «Компании южных морей» в бессрочные облигации с фиксированной доходностью 5 % (с 1727 года — 4 %). Эта мера сделала некогда убыточные акции надежным инструментом, и Гендель снова решил инвестировать. Он начал с инвестиций в £120 (сейчас — $22 тыс.) в 1723 году и к моменту смерти в 1759 году владел бондами на сумму 14 тыс. фунтов (около $2,75 млн по нынешним временам), которые приносили ему £500 доходности ежегодно (около $100 тыс. в современных деньгах). Для сравнения, все королевские стипендии приносили композитору примерно £600 в год.

Фото: Legion-media

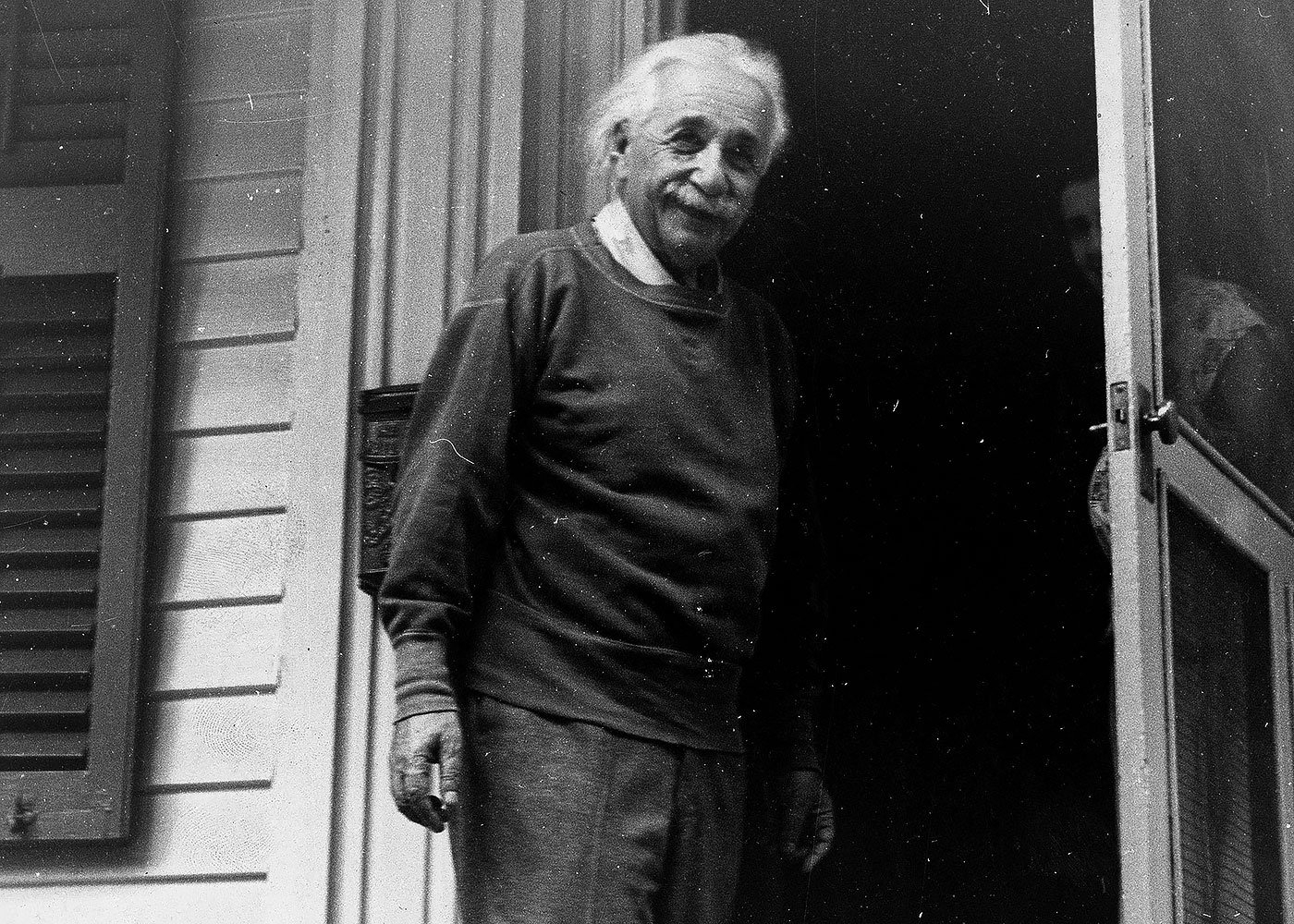

Свою нобелевскую премию за 1922 год — чуть более 121 тыс.шведских крон ($285 тыс. сейчас) — Альберт Эйнштейн отдал своей бывшей жене на содержание общих детей. Эти деньги были вложены в три дома в Цюрихе. Известно, что часть денег бывшие супруги вложили в ценные бумаги в США и Германии. Германские активы, скорее всего, обесценились из-за бушевавшей тогда гиперинфляции.

После переезда из Германии в США в 1933 году Эйнштейн поступил на работу в Принстон с жалованием $3 тыс. в месяц ($59 тыс. сейчас). Это было намного ниже его ожиданий, и финансовый советник физика посоветовал ему торговать на бирже для получения дополнительного дохода. Известно как минимум об одной удачной сделке ученого в те годы: он купил 60 акций сети магазинов May Department Stores (после поглощения в 2005 году получившей название Macy’s) и за 6 лет получил 200 % доходности. Компания смогла выстоять во время Великой депрессии благодаря прорывным для того времени идеям по обслуживанию клиентов.

Коллекционеры считают сертификат на покупку этих акций единственным документов за личной подписью Эйнштейна, в 2005 году его продали на аукционе за €28 тыс.

Фото: gettyimages.ru

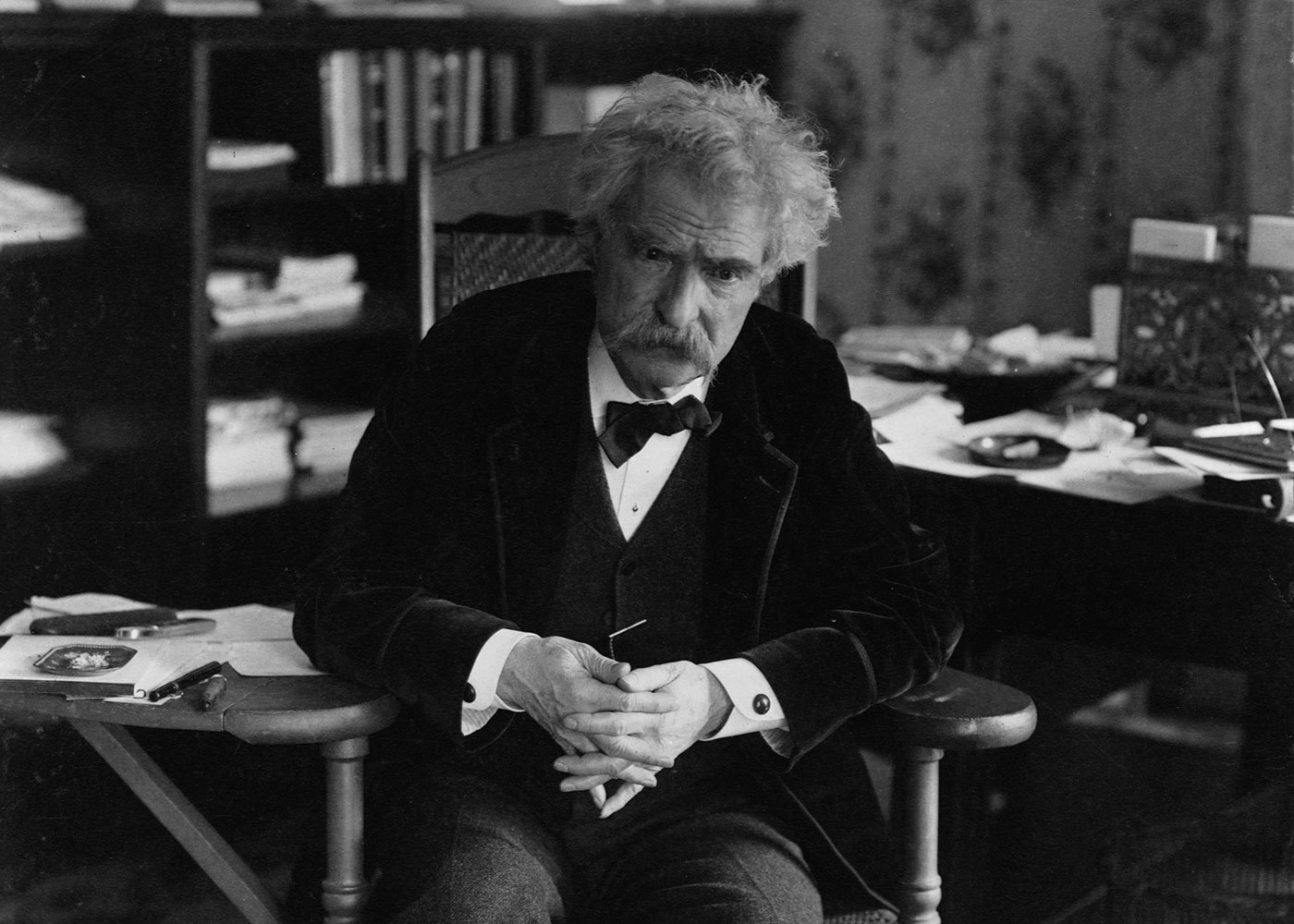

Американский писатель Марк Твен увлекался изобретениями. Он имел три патента на новые технологии, а также финансировал проекты других изобретателей. По сути, он был венчурным инвестором, вкладывая гонорары от продажи книг в предприятия с высокими рисками.

Например, с 1880 по 1891 год он инвестировал в наборную машину изобретателя Джеймса Пейджа. Этот станок автоматизировал ручной набор печатных форм в типографиях. Из-за крайней инженерной сложности и излишнего перфекционизма Пейджа машина устарела еще до выпуска первого образца. Более совершенный станок — линотип — появился в 1884 году и выиграл конкуренцию на типографском рынке. Эта неудача стоила Твену большей части его состояния: за 12 лет инвестиций в разработку Пейджа он потерял до $300 тыс. ($9 млн в сегодняшних ценах).

Что такое эффект Твена

В книге «Простофиля Вильсон» Твен писал: «Октябрь является одним из наиболее опасных месяцев для игры на бирже. Но есть и другие опасные месяцы: июль, январь, сентябрь, апрель, ноябрь, май, март, июнь, декабрь, август и февраль». На американском рынке даже появился термин «Эффект Твена» — именно в октябре произошли обвалы на биржах в 1929, 1987 и 2008 годах.

Также на счету Твена несколько неудачных инвестиций на десятки тыс. долларов в технологии, созданные мошенниками. Например, писатель вложился в проект угольного двигателя с эффективностью 99 %, физически недостижимой в реальности. Слабость к изобретениям и высокому риску довела Твена до банкротства, но писатель смог вернуть все долги с помощью своей основной работы.

Впоследствии Твен шутил по поводу рискованных инвестиций: по его выражению, от них следует воздерживаться в двух случаях — если у вас нет средств и если они у вас есть.

Фото: gettyimages.ru

Чаплин участвовал в продвижении «бондов свободы» (Liberty bonds) — облигаций времен президента Вудро Вильсона. Эти облигации нужны были правительству США для покрытия военных расходов. Всего с 1917 по 1918 год прошло четыре выпуска «бондов свободы» на сумму $16,7 млрд с купонами от 3,5 % до 4,25 %. Для рекламы облигаций среди населения власти наняли популярных актеров и музыкантов.

В 1918 году Чаплин выпустил фильм «Облигация» (The Bond). В нем актер покупает ценную бумагу, которая обеспечивает американских солдат винтовками. В реальности программа государственного займа оказалась выгодной для инвесторов. Три из четырех выпусков бондов были полностью выплачены или рефинансированы другими государственными бумагами и лишь четвертый выпуск закончился дефолтом из-за Великой депрессии.

Сам актер также был обладателем облигаций и акций, однако точных сведений о его портфеле нет. Тем не менее известно, что все собственные биржевые активы актер продал в 1928 году до наступления Великой депрессии. Актер тяготел к коммунистическим идеям и полагал, что высокая безработица в США приведет к краху капиталистического рынка. За день до «черного четверга», 24 октября 1929 года Чаплин встречался со своим другом, композитором Ирвингом Берлином. Берлин владел портфелем ценных бумаг на сумму в несколько млн долларов, и Чаплин посоветовал ему продавать активы. Берлин не последовал его совету и через несколько дней лишился почти всего состояния.

Сам Чаплин благодаря успеху своих фильмов и финансовой осторожности владел внушительным состоянием. К моменту его смерти в 1977 году оно оценивалось в $50 млн ($211 млн сейчас).

Комментариев пока нет

02.10.21

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2026 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ruНа этом сайте используются Cookies.

Подробнее

0 / 2000