Эту сумму вычитают не из налога, а из базы для его расчёта. Доходы физлица (то есть ваши) — это налогооблагаемая база. Её умножают на налоговую ставку и получают сумму НДФЛ. Если применить вычет, база сократится — и соответственно уменьшится налог.

Например, ваш доход 40 000 рублей в месяц. С этой налогооблагаемой базы удерживают НДФЛ — 5200 рублей (13%), таким образом, на руки вы получите 34 800 рублей.

Если вы воспользуетесь налоговым вычетом 3000 рублей, то налогооблагаемая база уменьшится до 37 000 рублей. Тогда налог составит 4810 рублей, и на руки вы получите 35 190 рублей — на 390 рублей больше, чем в первом варианте.

С вычетами за ИИС или приобретённую недвижимость налогоплательщики (то есть все мы) могут сэкономить сотни тысяч рублей.

Налог не на каждый доход можно уменьшить вычетом. Сэкономить таким образом позволяют, например, налог на зарплату, банковские вклады, доходы от сдачи жилья. При этом налоговые вычеты не действуют в случае выигрыша в лотерею, дивидендов или же дохода от спекуляций с ценными бумагами через обычный брокерский счёт (см. 372-ФЗ от 23.11.2020 и ст. 210 НК РФ).

Налоговый кодекс РФ предусматривает пять групп налоговых вычетов:

Если источники ваших доходов подпадают под несколько групп налоговых вычетов, то вы можете воспользоваться ими всеми, не забывая учитывать лимит каждого вычета.

Наиболее распространены налоговые вычеты на себя и на детей.

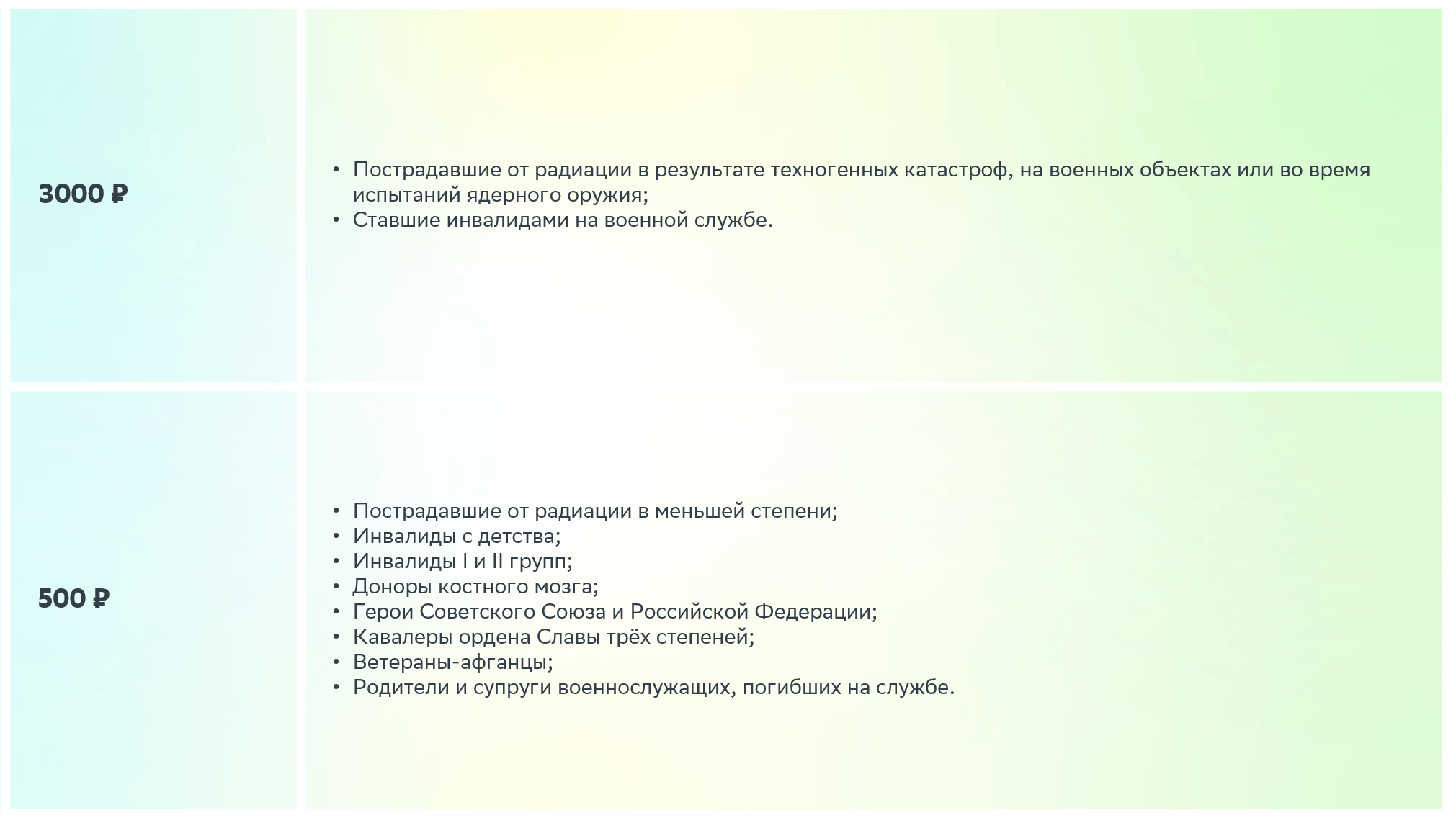

Вычет на себя доступен льготникам. В зависимости от категории экономия составит 3000 или 500 рублей в месяц. Если налогоплательщик попадает в несколько категорий, вычеты не суммируют, а применяют больший из них.

Вычет на детей получают родители или те, кто их заменяет.

Вычеты на ребёнка можно получать ежемесячно до того момента, пока общая сумма вашего дохода с начала года не превысит 350 000 рублей. Например, при зарплате 40 000 рублей в месяц стандартный налоговый вычет будет действовать до августа включительно (в сентябре ваша ежегодная сумма дохода составит 40 000 x 9 = 360 000, то есть превысит 350 000 рублей). С первого месяца следующего года вы вновь будете получать налоговый вычет, и так до тех пор, пока ребёнку не исполнится 18 лет, или 24 года, если он проходит очное обучение. Вычет удваивается, если второго родителя нет или он отказался от своего налогового вычета.

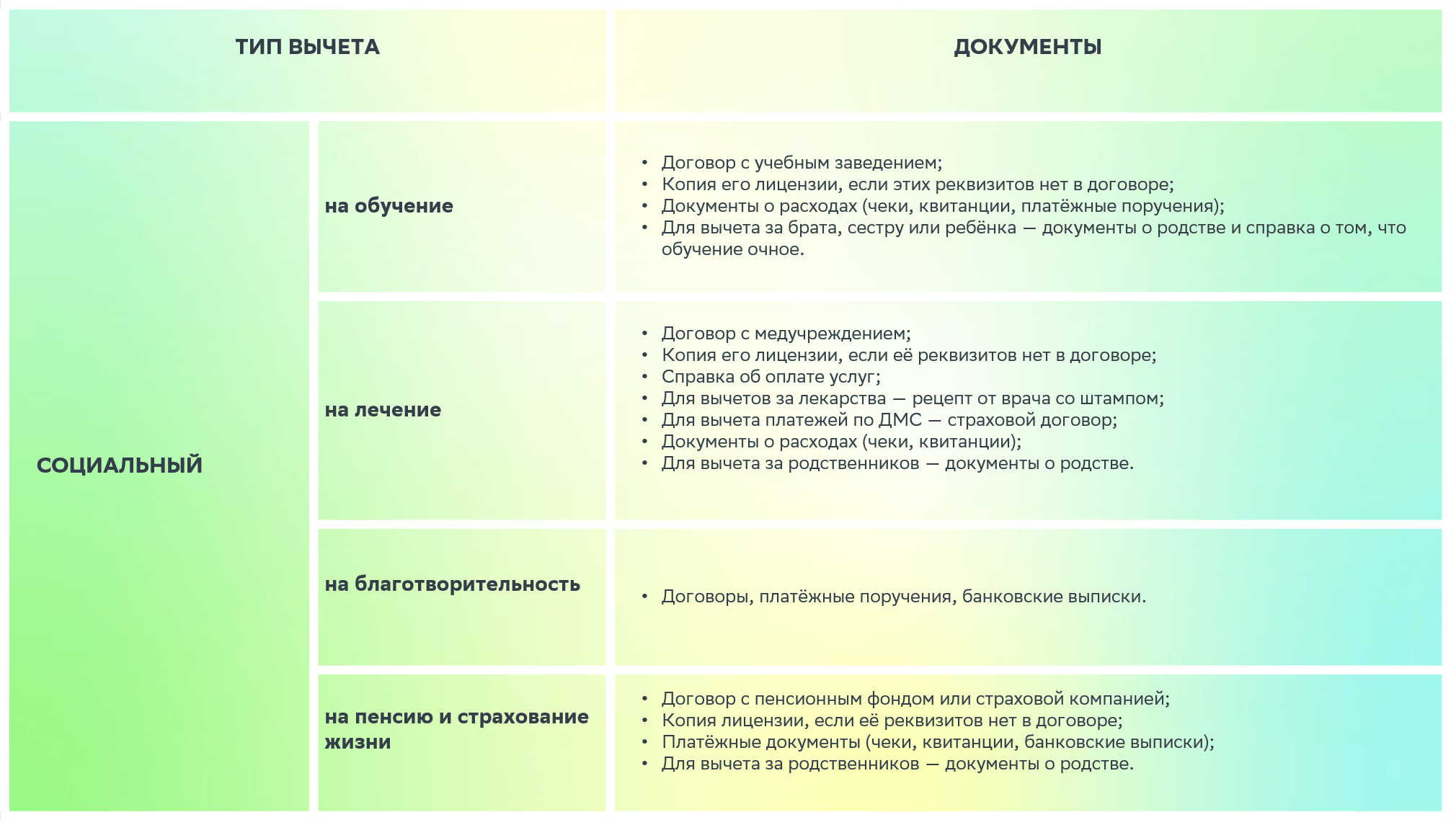

Государство поощряет полезные расходы:

На благотворительность. Взносы во многие некоммерческие организации можно вычесть из налогооблагаемой базы. Лимит — 25% всего годового дохода. Но если сделать пожертвование в дочерний фонд благотворительной организации или напрямую физическому лицу, налогового вычета не будет.

На обучение. За год можно вычесть до 120 000 рублей, потраченных на учёбу — в университете, в большинстве автошкол, на некоторых онлайн-курсах. Главное, чтобы у организации была образовательная лицензия.

Если 120 000 рублей налоговых вычетов не набирается, можно добавить платное очное обучение братьев и сестёр младше 24 лет. На детей отдельные лимиты — 50 000 за каждого. Однако если учёбу оплатили материнским капиталом, вычета не будет.

На лечение. За год можно вычесть до 120 000 рублей на медицинские услуги, лекарства по рецепту и полисы ДМС для себя, супруга или супруги, детей до 18 лет и родителей. Лимит не распространяется на дорогостоящее лечение (перечень — в постановлении правительства РФ от 08.04.2020 № 458).

На пенсию и страхование жизни. За год можно вычесть до 120 000 рублей взносов на накопительную пенсию, добровольное пенсионное страхование и добровольное страхование жизни на срок от пяти лет — за себя или близких родственников.

Лимит в 120 000 рублей — общий для вычетов этой группы.

Например, вы потратили на своё образование и пенсию по 100 000 рублей. Вычесть все 200 000 не получится. Государство вернёт вам 13% только от 120 000, то есть 15 600 рублей.

Лимиты на благотворительность, обучение детей и дорогостоящее лечение не суммируются.

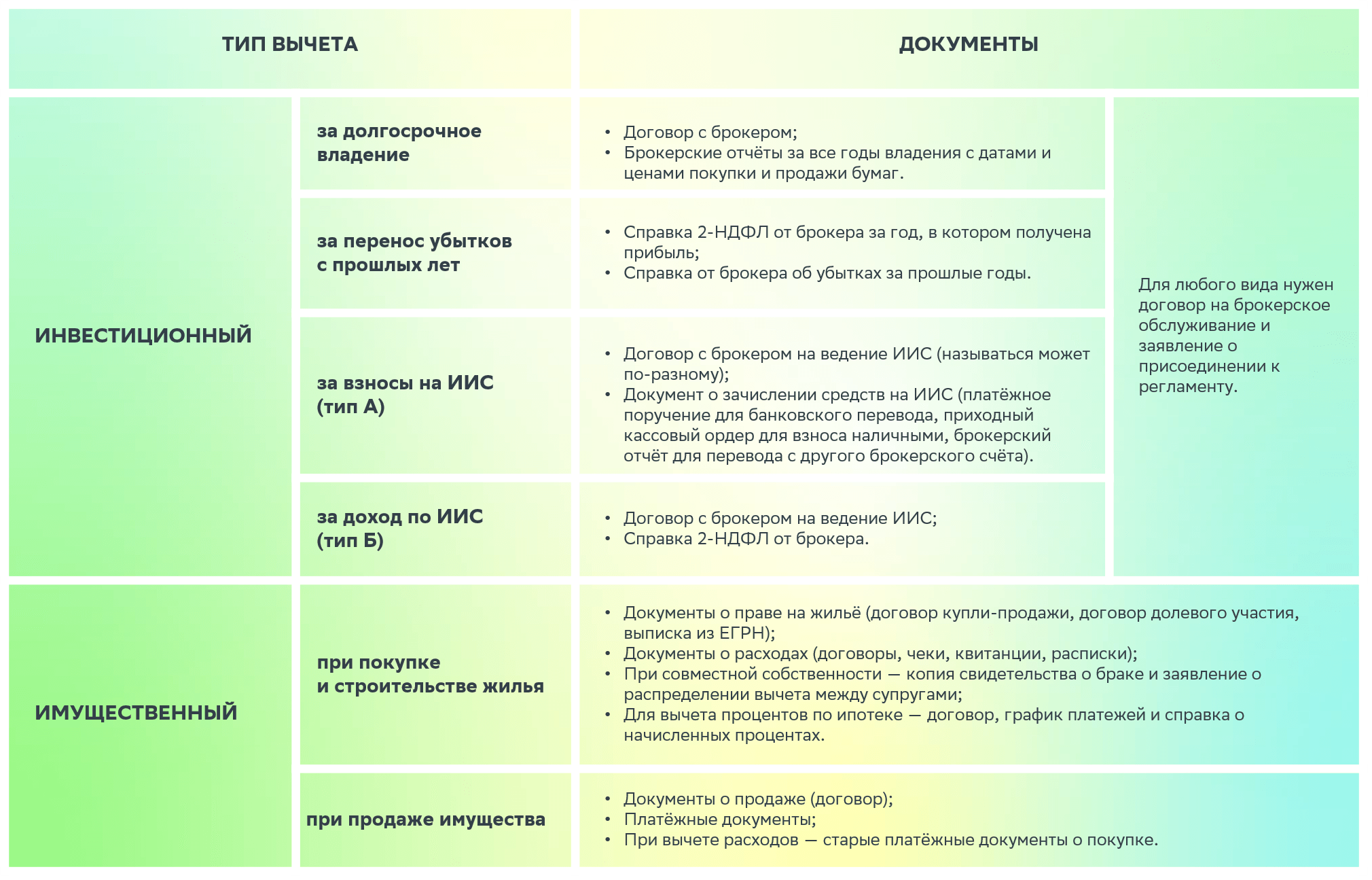

В этой группе — налоговые вычеты для операций по обычным брокерским счетам и по ИИС.

На обычном счёте заработок от продажи ценных бумаг освобождается от НДФЛ, если они торгуются на Московской или Санкт-Петербургской бирже, инвестор купил их после 1 января 2014 года и владел ими больше трёх лет. По вычету есть лимит, но он ограничивает только многомиллионные прибыли.

Например, вы купили тысячу акций «Газпрома» в 2017 году по 120 рублей и тысячу акций в 2019 году по 220 рублей. А в 2021 году продали все акции по 320 рублей. Первая тысяча акций принесла прибыль 200 000 рублей, но поскольку вы владели ею больше трёх лет, то налог платить не придётся. Вторая тысяча принесла 100 000 рублей, и с них уже надо заплатить налог 13 000 рублей.

Также можно вычитать убытки от операций с ценными бумагами и производными финансовыми инструментами за предыдущие 10 лет.

Например, вы торгуете ценными бумагами на бирже с 2018 года. И у вас такие результаты:

В 2018 году вы заплатили налог 3900 рублей. В 2019 году налогооблагаемой базы не было, налог — 0. В 2020 году брокер удержал с вас налог 13 000 рублей. Но вы подали заявление на перенос 100 000 рублей убытка с 2019 года, и налог вам вернули.

Ещё 50 000 рублей убытка вы можете перенести на любой год до 2029 года включительно. А вот перенести назад и вернуть налог за 2018 год нельзя.

На ИИС можно вносить до 1 млн рублей ежегодно и получать один из двух вычетов на своё усмотрение:

Не зависит от операций по ИИС и помогает возвращать налог на другие доходы. Можно ежегодно вычитать из налогооблагаемой базы взносы на ИИС до 400 000 рублей и получать из бюджета до 52 000 рублей. При этом нельзя закрывать ИИС раньше, чем через три года, иначе вычеты аннулируют.

Например, вы открыли ИИС и в первый год внесли 200 000 рублей, во второй — 300 000 рублей, в третий — 500 000 рублей. В первый год вам вернули 26 000 рублей НДФЛ с зарплаты, во второй — 39 000 рублей, а в третий — 52 000 рублей (сработал лимит).

На четвёртый год ваши акции за 1 млн рублей подорожали до 1,5 миллионов. Вы продали акции, закрыли ИИС и заплатили 13% налога с полумиллиона прибыли — 65 000 рублей. Если бы деньги понадобились вам до истечения трёх лет, пришлось бы заплатить и налог по акциям, и те налоги, которые вам успели вернуть.

Если не пользоваться вычетом на взносы и держать ИИС не меньше трёх лет, то при его закрытии можно получить вычет на все доходы по счёту (кроме дивидендов). Этот вариант подходит тем, кто или много зарабатывает на бирже, или уже вернул НДФЛ другими вычетами, или не имеет других источников дохода.

Например, вы каждый год делали максимальные взносы на ИИС — по 1 млн рублей — и не получали на них вычеты. На четвёртый год акции за 3 млн, которые вы внесли, подорожали до 8 млн.

Вы продали акции, закрыли ИИС, и с вас не удержали налог на 5 млн прибыли. Вы сэкономили 650 000 рублей. Если бы вы получали вычеты на взносы, то вам вернули бы три раза по 52 000 рублей, а потом удержали бы 650 000 рублей.

Эта группа касается покупки или строительства жилой недвижимости и продажи любого имущества.

Покупая или строя жильё, можно получить налоговый вычет до 2 млн рублей. Вычет дают один раз в жизни, но его можно разделить на несколько лет (если доходы за год меньше 2 млн) или на несколько объектов (если каждый дешевле 2 млн рублей). Объектами могут быть квартира, комната, доля квартиры, дом и земельный участок, на котором дом построен. В новостройке часто можно включить в вычет стоимость отделки.

Покупая жильё в ипотеку, можно вычесть уплаченные банку проценты, но не больше 3 млн рублей. Этот вычет также дают один раз в жизни, его можно распределить по годам и даже месяцам, но нельзя разделить на несколько кредитов.

Продавая имущество после трёх лет владения (после пяти лет — для жилья, купленного с 2016 года), налог от продажи платить не нужно. Если продать раньше, существуют два варианта, как уменьшить налогооблагаемую базу. Можно выбрать один:

Их дают за:

Люди из этих категорий могут вычесть из базы расходы на свою работу. Например, художник может вычесть стоимость кистей, если докажет её.

Если подтвердить расходы трудно или они маленькие, можно получить фиксированный вычет: для ИП, ГПХ и частной практики это 20% от доходов, для авторов — 20-40% (для писателей меньше, для скульпторов и режиссёров больше).

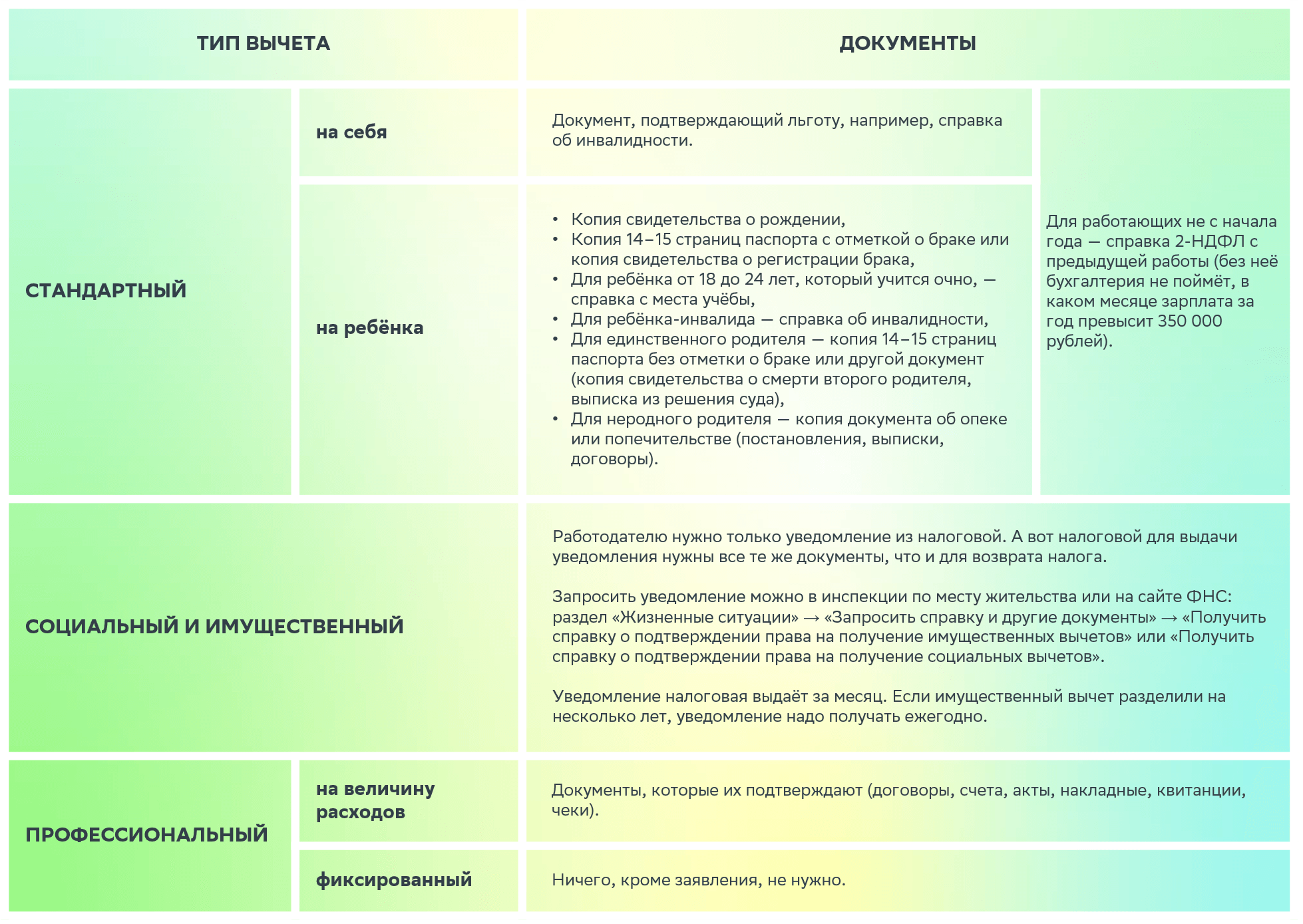

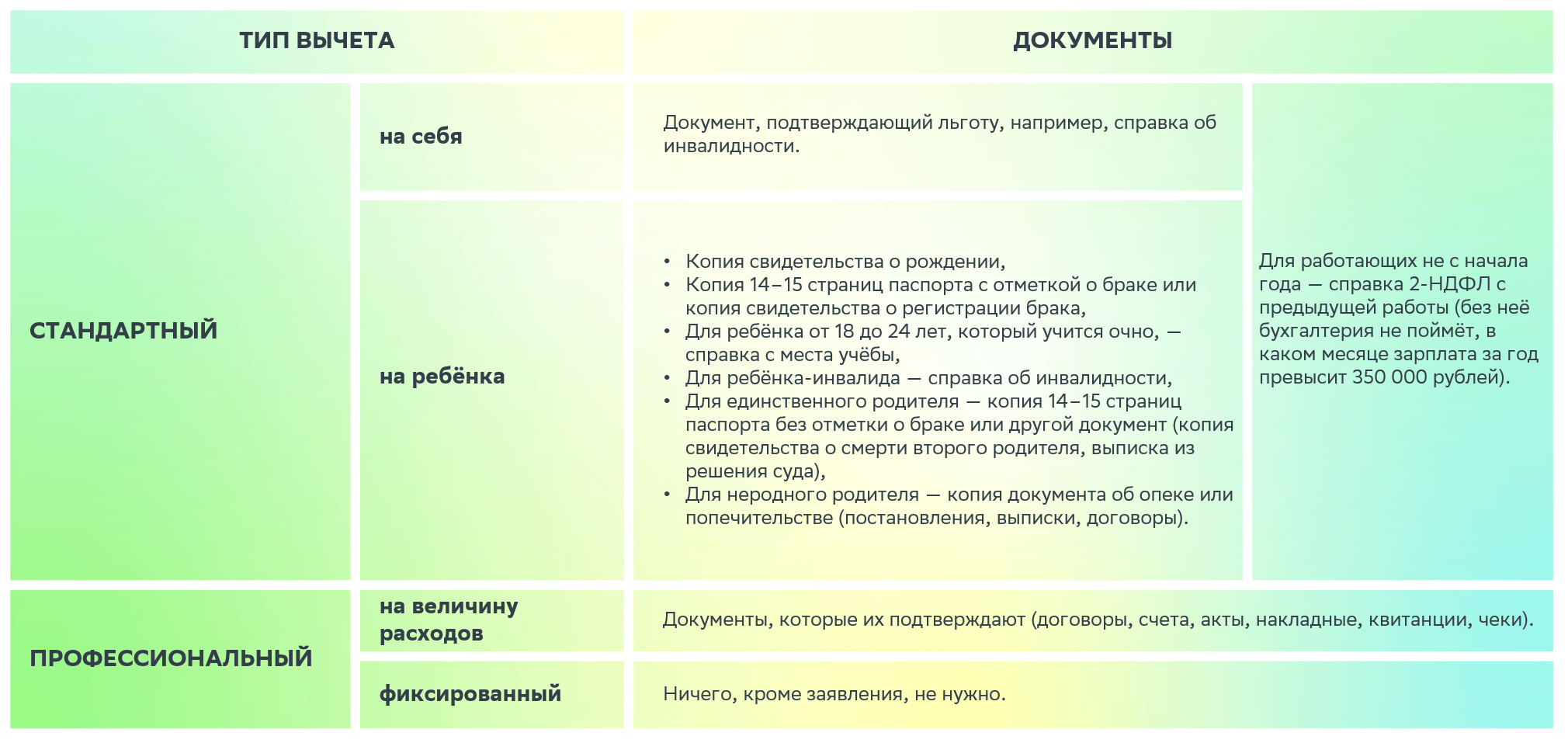

Их не присуждают автоматически. Потребуется подавать заявление и подтверждать право на вычет документами. Обычно также требуется декларация 3-НДФЛ.

Есть три варианта, к кому обращаться за вычетом:

1. К работодателю. Он вправе предоставить стандартные, социальные (кроме связанных с благотворительностью), профессиональные и имущественные (кроме связанных с продажей) вычеты за текущий год. Правда, для многих таких вычетов потребуется одобрение налоговой инспекции.

Например, вы в феврале сделали коррекцию зрения и хотите получить налоговый вычет на эти расходы. Вернуть НДФЛ через налоговую получится только в следующем году. Поэтому вы можете взять в налоговой инспекции уведомление для работодателя, отнести в бухгалтерию — и из вашей зарплаты перестанут удерживать НДФЛ уже в текущем году. Если вы осуществили такую операцию в декабре и работодатель не успел сделать вычет до конца года, тогда для вас остаётся один вариант: возврат вычета через налоговую инспекцию.

Получить стандартный или профессиональный вычет проще. Для его оформления можно сразу идти к бухгалтеру.

Заявление работодателю подают в свободной форме. Список остальных документов зависит от вычета.

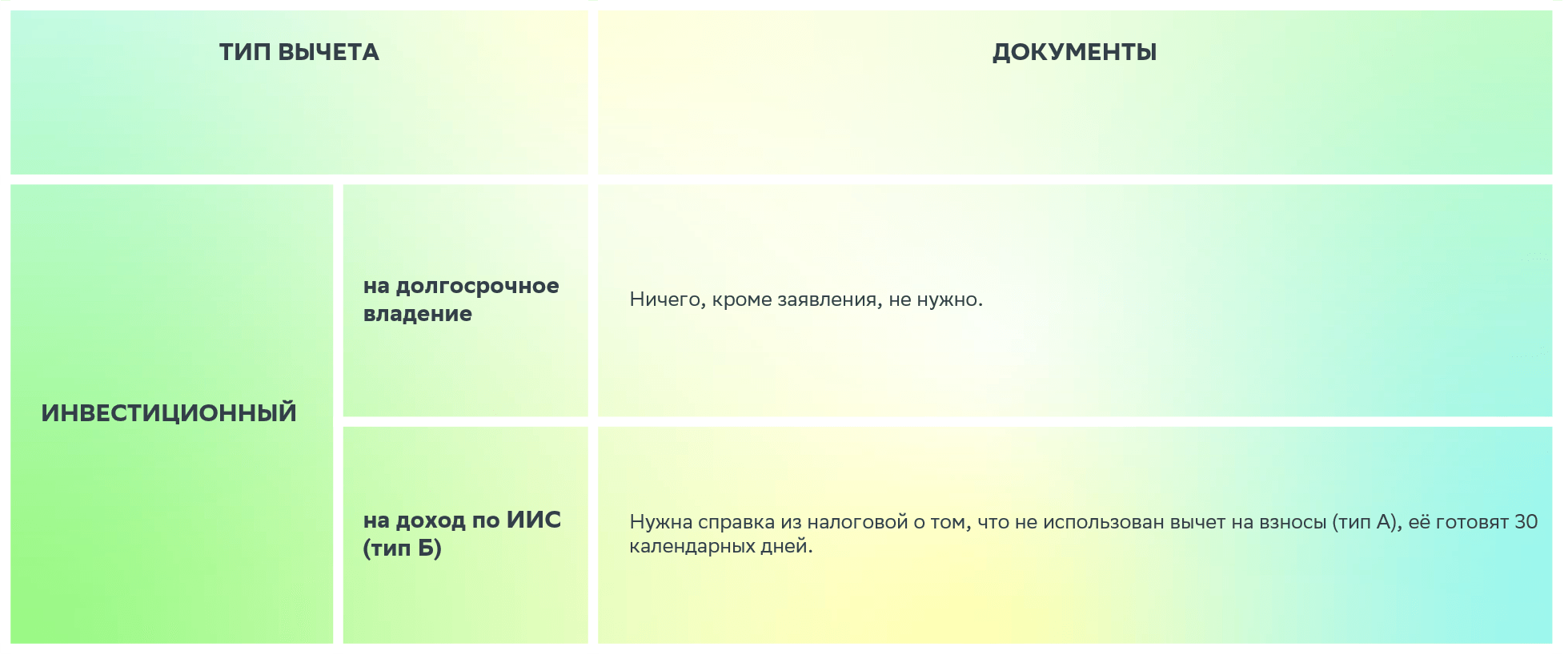

2. К брокеру. Он вправе предоставить вычет на долгосрочное владение ценными бумагами и на доход по ИИС (тип Б).

Чтобы брокер учёл вычет и не удержал налог, нужно заранее подать заявление — в офисе или через личный кабинет.

3. В налоговую инспекцию — по месту жительства или на сайте ФНС: раздел «Жизненные ситуации» → «Подать декларацию 3‑НДФЛ» → «Заполнить онлайн». Там можно оформить любой вычет за предыдущий год или даже за три.

Например, вы узнали о стандартном вычете на ребёнка только через пару лет после его рождения. В этом случае вы оформляете у работодателя вычет на будущие месяцы, а возврат за предыдущие получите через ФНС.

Для возврата НДФЛ через налоговую нужны:

Список остальных документов зависит от вычета.

В мае 2021 года появился новый механизм для имущественных вычетов на приобретение жилья, на проценты по ипотеке, а также для инвестиционных вычетов по ИИС.

Теперь не нужно подавать заявление, 3-НДФЛ и документы. ФНС сама рассмотрит информацию от брокеров и банков, всё проверит и пришлёт предзаполненное заявление в личный кабинет.

Налогоплательщики получат информацию о вычетах за год до 20 марта следующего года. Чтобы вернуть налог, останется только поставить электронную подпись и указать реквизиты счёта.

Новый порядок ещё и ускоряет получение вычета. После подписания заявления ФНС проведёт проверку всего за один месяц, а не за три. Потом деньги придут на счёт за 15 дней, а не за 30.

Правда, если банк или брокер не присоединится к системе обмена информацией, его клиентам не следует рассчитывать на упрощённый порядок.

#сэкономить

#налоговый вычет

#налоги

Вам понравилась статья?

В избранное

При подготовке к 1 сентября каждому родителю школьника важно ничего не забыть – подготовить все учебники и канцелярские принадлежности, выбрать и купить заранее одежду. Что нужно приобрести ребёнку в школу и сколько это стоит – в нашем чек-листе.

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2025 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ruСберБанк обрабатывает Cookies с целью персонализации сервисов и чтобы пользоваться веб-сайтом было удобнее. Вы можете запретить обработку Cookies в настройках браузера. Пожалуйста, ознакомьтесь с политикой использования Cookies. Подробно рассказываем, как CберБанк обрабатывает и защищает ваши персональные данные на странице.