В российском законодательстве инвесторы разделены на две категории — квалифицированных и неквалифицированных. На биржевом сленге — квалы и неквалы. В первую группу входят наиболее обеспеченные, опытные и финансово грамотные. Во вторую — начинающие инвесторы с меньшим капиталом, часто не имеющие специальных знаний и навыков на фондовом рынке.

любой инвестор, не обладающий специальными знаниями о фондовом рынке, достаточным опытом торговли на рынке ценных бумаг, а также не владеющий капиталом на сумму более 6 млн рублей.

может принимать повышенные риски, связанные с торговлей сложными финансовыми инструментами. Он нуждается в меньшей защите на рынке ценных бумаг, поскольку является более опытным и осведомлённым. Это физическое или юридическое лицо, подтвердившее своё понимание принципов работы рынка, умеющее управлять капиталом — в силу образования и/или опыта торговли финансовыми инструментами, либо же владеющее капиталом сверх пороговой суммы 6 млн рублей.

Разделение инвесторов на квалифицированных и неквалифицированных появилось в российском законодательстве в 2007 году

В 2020 году вступил в силу закон, который закрепил разделение инвесторов на две категории и ограничил доступ неквалов к ряду инструментов. Статус квалифицированного или неквалифицированного инвестора могут иметь как физические, так и юридические лица.

Примерами квалифицированных инвесторов являются банки, брокеры, фонды, управляющие компании, страховщики и другие профучастники, а также коммерческие организации, владеющие активами или получающие выручку выше пороговой суммы, определённой законом.

Принцип разделения инвесторов на две группы напоминает систему профессионалов и любителей в спорте. Никто бы не поставил боксёра, чей опыт в спорте сводится к посещению районной секции, против Майка Тайсона. Возможности слишком разные. Слабая сторона (любитель) рискует не просто проиграть поединок, но и потерять на ринге здоровье.

Как и в спорте, в биржевой торговле профессионалы и любители имеют разную степень устойчивости к воздействию рисков. Если образованный и опытный инвестор может избежать сложных ситуаций благодаря своим знаниям и навыкам, то новичок из другой профессии, очевидно, более уязвим и нуждается в защите. А чтобы разрабатывать и осуществлять меры по такой защите, нужно понимать, какие группы лиц являются более уязвимыми, а какие — менее.

При помощи системы ограничений, связанных с приобретением тех или иных финансовых инструментов. Квалифицированный инвестор может покупать на бирже и внебиржевых площадках любые ценные бумаги. У неквалифицированных список доступных инструментов скромнее.

Ещё меньше возможностей у неквалов, не прошедших специальное тестирование у своего брокера. Тест включает в себя вопросы на знание механизмов работы рынка в целом и на понимание принципов работы конкретных финансовых инструментов.

Предварительное тестирование инвесторов — это часть базового стандарта защиты прав и интересов клиентов профучастников, его соблюдение обязательно для всех брокеров. Правила тестирования разработаны представителями брокерского рынка и согласованы ЦБ.

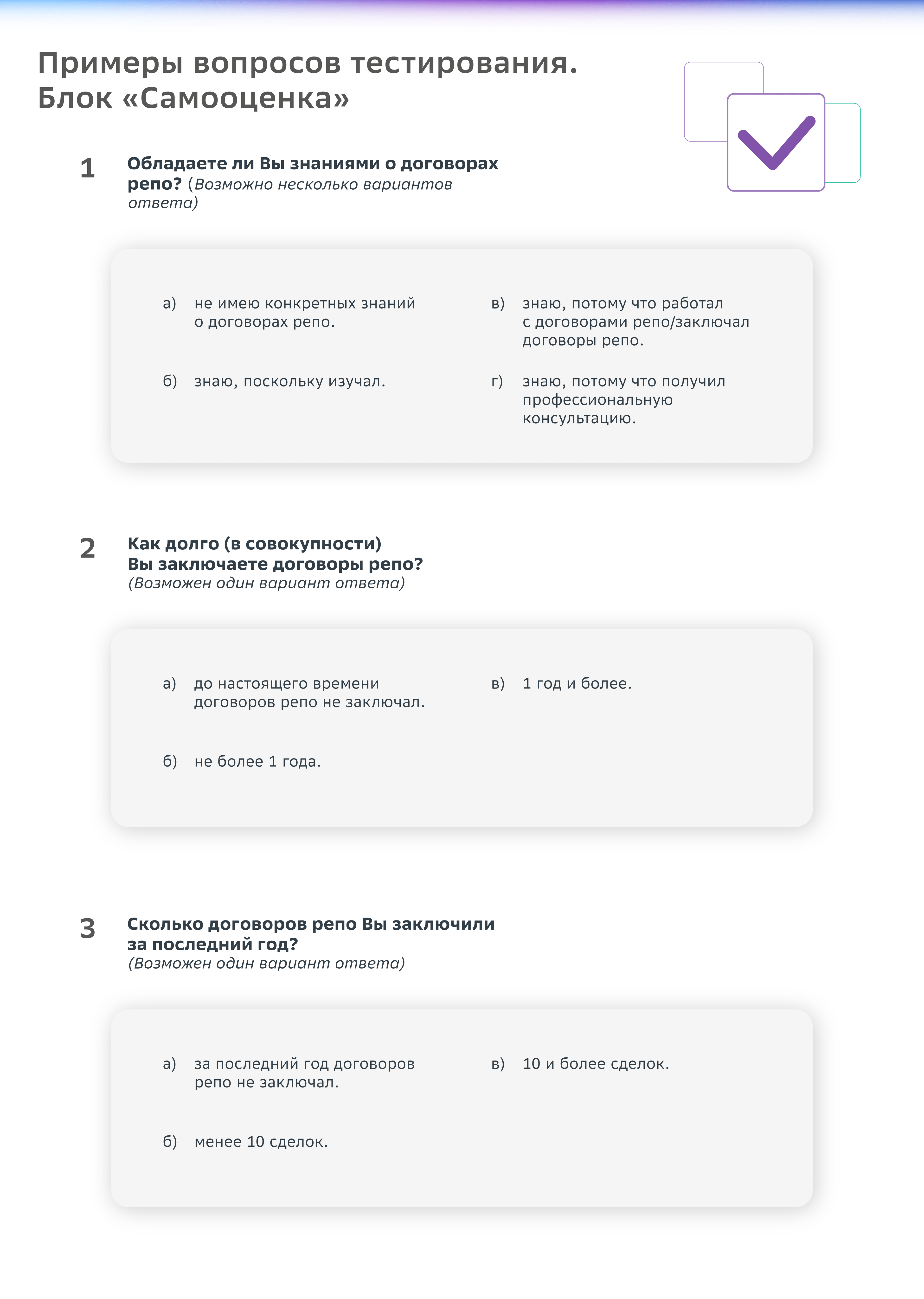

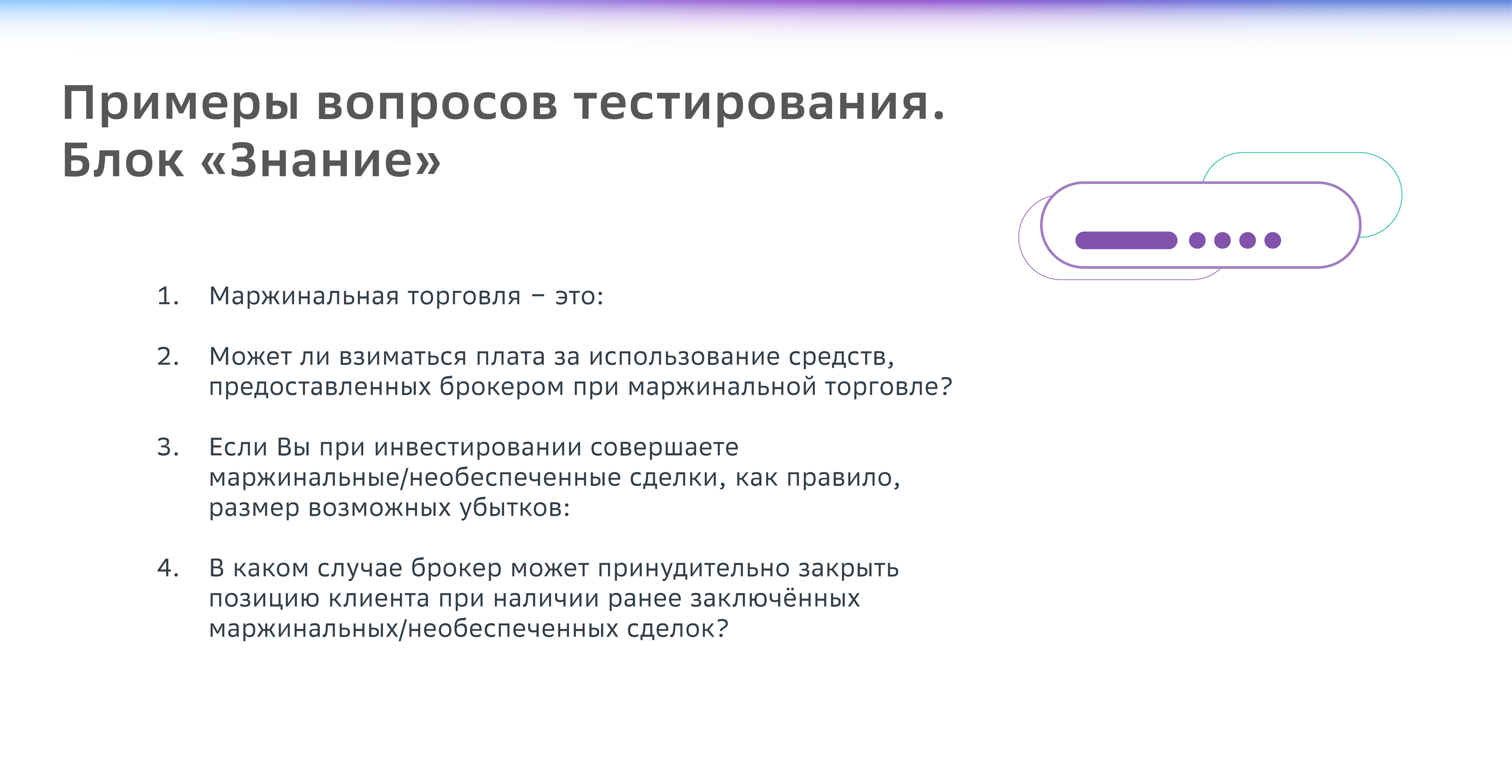

Тестирование разделено на две части:

три вопроса, которые определяют опыт инвестора и источник происхождения его знаний

четыре вопроса на знание особенностей и рисков ряда сложных финансовых инструментов

Без тестирования

Остальные инструменты для неквалов будут доступны после успешного прохождения теста.

Только после тестирования

Если инвестор не проходит тест с первого раза, это не означает полного запрета на сделки со сложными финансовыми инструментами. Механизм рассчитан на здравый смысл: если тест пройден неудачно — возможно, это повод задуматься, стоит ли рисковать. Если инвестор всё же решит, что стоит, у него есть право купить любые ценные бумаги на сумму не более 100 тысяч рублей за одну сделку при согласии принять на себя все риски.

Тестирование можно проходить неограниченное число раз: не сдали с первого раза — готовьтесь и пересдавайте заново. Это бесплатно. Между попытками может пройти любое количество времени — хоть минута, хоть год.

У многих брокеров на сайтах есть обучающие сервисы, позволяющие изучить предмет сдачи. Вопросы для тестирования утверждены в ЦБ, так что никакого подвоха — попустительства или, наоборот, попыток «закрутить гайки» — со стороны профучастников быть не может.

Оно только расширяет доступ к инструментам, предназначенным для неквалов.

Возможности у сдавших тест неквалов всё равно несколько меньше по сравнению с возможностями квалов. Однако большинству инвесторов-физлиц они и не нужны: в реальности получение дохода зависит скорее от умения правильно формировать портфель инструментов, а не от возможности покупать экзотические бумаги.

| Доступные инструменты | Неквал | Квал |

|---|---|---|

| Акции российских компаний (публично обращающиеся) | Да | Да |

| Иностранные акции (публично обращающиеся) | Временно приостановлено | Да |

| Паи ЗПИФов | Некоторые | Все |

| ETF | Некоторые | Все |

| Паи венчурных и хедж-фондов | Нет | Да |

| ADR и GDR (публично обращающиеся депозитарные расписки) | Нет | Да |

| Еврооблигации | Некоторые | Да |

| Структурные облигации | Некоторые (соответствующие критериям п. 6 ст. 27.1-1 закона «О рынке ценных бумаг») | Все |

| Банковские облигации субординированного займа | Нет | Да |

| Бессрочные облигации | Нет | Да |

| Облигации хозяйственного общества, не являющегося специализированным обществом или ипотечным агентом с маленьким СЧА | Нет | Да |

| Облигации без обеспечения или с обеспечением меньшего размера, чем размер обязательств | Нет | Да |

| Ценные бумаги иностранных эмитентов, публично не обращающиеся в РФ | Нет | Да |

| Акции акционерных инвестиционных фондов, уставом данных фондов предназначенные только для квалифицированных инвесторов | Нет | Да |

| Валюта | Да | Да |

Вполне. Но для этого придётся доказать свою платёжеспособность или умение управлять средствами при помощи вложений на финансовом рынке. Для получения статуса квалифицированного инвестора нужно подать заявление своему брокеру и подтвердить документами право на статус.

Сейчас при переходе на обслуживание от одного брокера к другому статус квалифицированного инвестора не сохраняется. Новый брокер может потребовать квалифицироваться (предоставить все необходимые документы) заново.

В связи с экстраординарной ситуацией на финансовом рынке (санкции и их последствия) некоторые правила, связанные с квалификацией, уже поменялись или будут меняться в ближайшее время. Среди предложений, упомянутых в тексте:

Вот что ещё планируется сделать:

#по закону

#словарь

#инвестиции

Вам понравилась статья?

В избранное

Когда говорят о вложениях на финансовом рынке, часто употребляют словосочетание «инвестиционный портфель». Что означает этот термин, как этот портфель собрать и что с ним делать, чтобы добиться главной цели, то есть получения стабильного дохода — расскажем в этой статье.

Если для выбора акций вы решили сами вникать в состояние дел компаний, а не полагаться только на идеи аналитиков, вам понадобятся корпоративные финансовые отчёты. Объясняем, где их можно найти и как правильно читать документы, в которых содержатся показатели.

Валютные резиденты — это все граждане России, находящиеся внутри страны и за её пределами. Налоговые — те, кто живут внутри страны. Каждый из этих статусов накладывает на граждан ограничения на операции с валютой и имеет особенности налогообложения.

С 2025 года Центробанк вводит новый стандарт выдачи ипотечных кредитов – он затронет все существующие программы, как рыночную, так и адресные. Такая мера позволит исключить риски для заёмщиков. В этой статье разберёмся, на что повлияет ипотечный стандарт и ждать ли в конце 2024 года новых акций от банков и застройщиков.

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2025 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ruСберБанк обрабатывает Cookies с целью персонализации сервисов и чтобы пользоваться веб-сайтом было удобнее. Вы можете запретить обработку Cookies в настройках браузера. Пожалуйста, ознакомьтесь с политикой использования Cookies. Подробно рассказываем, как CберБанк обрабатывает и защищает ваши персональные данные на странице.