Уровень жизни человека и его цели в той или иной форме зависят от его доходов. В стабильной ситуации мы рассчитываем, что наших доходов хватит на всё, к чему мы привыкли. Часто мы даже не думаем, что наша жизнь может круто измениться — обстоятельства сложатся таким образом, что цели, которых мы планировали достичь, окажутся под угрозой. Это могут быть как небольшие потрясения, лишь ненадолго выбивающие из колеи (вроде вышедшего из строя холодильника), так и более серьёзные события, которые повлияют не только на нас, но и на жизнь близких — болезнь, потеря трудоспособности или вовсе уход из жизни основного кормильца в семье.

В подобных случаях выручает портфель, сформированный так, чтобы защитить человека от непредвиденных крупных трат и обеспечить достижение поставленных целей. Иначе для выхода из сложных ситуаций придётся продавать машину, дачу и так далее.

С выбора финансовых инструментов по четырём основным направлениям.

Её иначе называют финансовой подушкой безопасности. Она должна защитить вас в случае непредвиденных крупных трат или изменений в жизни — например, во время переезда в другой город или страну. Деньги резервной части должны быть всегда под рукой, а значит, хранить их лучше в ликвидных активах.

Ликвидность

(от лат. liquidus — жидкий, перетекающий) в экономике — это свойство активов быть быстро проданными по цене, близкой к рыночной. Ликвидный — значит, обращаемый в деньги. Обычно различают высоколиквидные, низколиквидные и неликвидные активы.

Наиболее распространённый инструмент, который обеспечивает финансовый резерв — вклады.

Это привычный, надёжный и понятный большинству инструмент, который помогает сохранить покупательную способность денег и реализовать текущие и краткосрочные цели.

Сумма, которую стоит держать в резерве, для каждого своя, и важно правильно её рассчитать.

Деньги, вложенные в эту часть, позволят защитить человека и его сбережения от непредвиденных трат, которые связаны с жизнью, здоровьем и имуществом.

В жизни каждого человека, каким бы ни было его финансовое состояние, могут происходить неконтролируемые события, не зависящие от его желаний или финансовых возможностей.

Например, во время катания на горных лыжах человек получает травму, которая не позволит ему работать в течение полугода. В этом случае возрастают обязательные расходы — на лечение и реабилитацию обычно уходят немалые деньги. Не стоит забывать, что в этот период у вас не будет привычных доходов.

Финансовый продукт, который помогает справиться с подобными рисками — это страхование. Другого пока не придумали.

Если у человека или его близких возникнут серьёзные проблемы со здоровьем — он или его семья получат страховую выплату, не расходуя накопления.

Страховка не защитит от всех неприятностей. Но если страховой полис есть, вы сможете отремонтировать автомобиль, оплатить ремонт квартиры, покрыть расходы на лечение за счёт страховой компании.

На российском рынке страховых услуг популярно накопительное страхование жизни (НСЖ). Используя его, вы можете не только иметь страховую защиту, но и накопить на дом, на обучение детей в университете и так далее. Вы сами определяете размер взносов и срок, в течение которого будете их делать (как правило, от 5 до 30 лет).

В жизни каждого человека наступает время, когда он перестаёт вести активную трудовую деятельность и выходит на пенсию. Многие из нас переносят некоторые цели на этот период, приговаривая «сейчас времени нет, вот выйду на пенсию, тогда и буду путешествовать» или «когда выйду на пенсию, буду чаще ходить в театр». Но мало кто задумывается, что государственная пенсия вряд ли позволит поддерживать привычный уровень жизни и уж тем более делать её более событийно насыщенной.

Поэтому стоит самому заранее позаботиться о деньгах, которые мы собираемся тратить на путешествия, рестораны и прочие удовольствия. Здесь главное правило — чем больше времени до пенсии, тем комфортнее копить: чтобы достичь цели к известному возрасту, нужно откладывать регулярно небольшую сумму.

Предположим, Наталья в возрасте 35 лет решила обеспечить себе дополнительный ежемесячный доход к выходу на пенсию в размере около 30 тысяч рублей в течение 10 лет. С помощью калькулятора СберНПФ мы можем посчитать, что Наталье для этого необходимо внести первоначальный взнос 50 тысяч рублей, после чего осуществлять ежемесячные взносы по 6800 рублей.

Если мы делаем накопления через продукт ИПП (индивидуальный пенсионный план), то сможем получать дополнительный доход, оформив социальный налоговый вычет и вернув 13% от суммы пенсионных взносов, не превышающих 120 тысяч рублей в год.

В калькуляторе приведён расчёт негосударственной пенсии с выплатой в течение 10 лет, на основании индивидуального пенсионного плана «Универсальный». Расчёт пенсии по НПО осуществляется исходя из пенсионного возраста 55 лет для женщин и 60 лет для мужчин.

Сначала

нужно обеспечить гарантии финансовой стабильности для себя и своих близких, а

уже после этого думать о процентных ставках и будущих доходах

от инвестиций. Остаток денег после формирования резервной и защитной

частей можно направить в инвестиционные инструменты.

это приобретение активов, от которых ожидается получение дохода, превышающего затраты на него. Люди инвестируют сбережения, чтобы приумножить их и накопить средства, которые могут быть потрачены в будущем на финансовые цели или переданы наследникам.

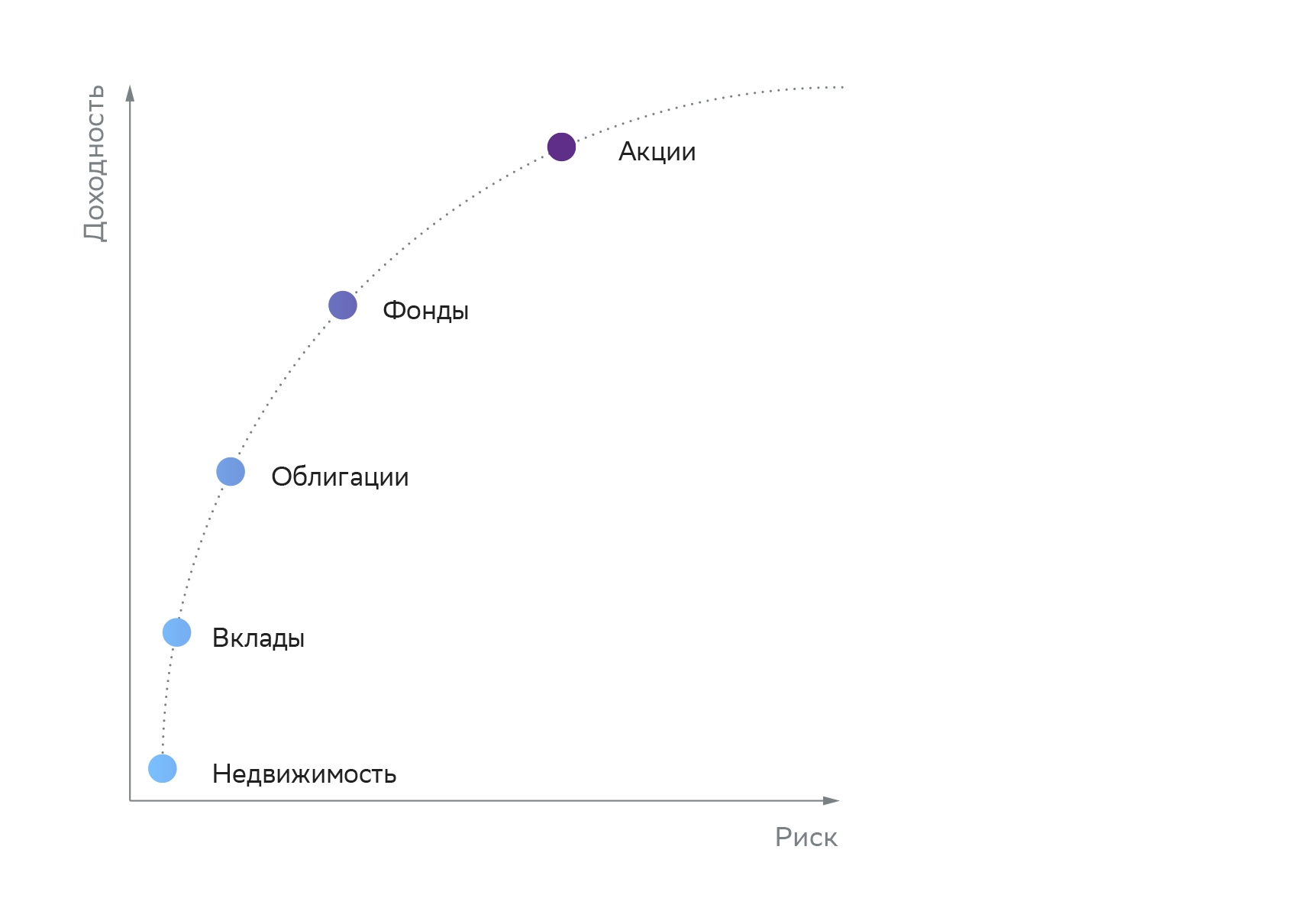

Вы можете инвестировать деньги в акции, облигации, паевые инвестиционные фонды, чтобы доход от данных активов увеличивал ваш капитал. Стоимость денег во времени увеличивается или уменьшается — в зависимости от разных факторов: экономической ситуации в стране и мире, вашего финансового поведения и т.д.

Наверное, все бы хотели, чтобы деньги были надёжно защищены, приносили высокий доход и были доступны в любое время. Но идеальных вложений не существует, поэтому важно определить для себя критерии инвестирования:

Прежде чем переходить к формированию инвестиционной части, необходимо определить инвестиционный профиль.

Под каждый инвестпрофиль существует своя стратегия инвестирования, которая помогает достигать желаемого при минимальных затратах времени и ресурсов.

Итак, чтобы вы достигли своих целей, а обстоятельства не помешали этому, старайтесь составлять свой портфель из четырёх частей, чтобы:

#страхование

#сбережения

#планирование

#инвестиции

Вам понравилась статья?

В избранное

В договоре с заёмщиком банк обязан указывать не только процентную ставку, но и полную стоимость кредита. Один из важных и распространённых видов платных дополнительных услуг по кредитам — это страховки. Рассказываем, какими они бывают, как действуют, какие из них обязательные, а от каких можно отказаться.

Биржевые индексы дают сводную информацию о движении рынка. Их динамика не раскроет причин его роста или падения, но покажет настроения инвесторов и реакцию на те или иные события. Рассказываем, какие индексы рассчитывает Московская биржа и в чём их польза для инвестора.

Когда мы инвестируем в фондовый рынок, то вкладываем деньги в нечто неосязаемое. Инвесторы не ходят на биржу, как раньше, чтобы покупать бумажные облигации или акции — все торгуют в мобильных приложениях. Для тех, кто хочет инвестировать в то, что знает, любит и может подержать в руках, есть альтернативные инвестиции. Это может быть всё, что способно вырасти в цене, — от наборов Lego до раритетных автомобилей.

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2025 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ruСберБанк обрабатывает Cookies с целью персонализации сервисов и чтобы пользоваться веб-сайтом было удобнее. Вы можете запретить обработку Cookies в настройках браузера. Пожалуйста, ознакомьтесь с политикой использования Cookies. Подробно рассказываем, как CберБанк обрабатывает и защищает ваши персональные данные на странице.