Общая сумма сбережений и накоплений, которые вы можете хранить на вкладах, под подушкой или в каких-то активах — ваш финансовый портфель.

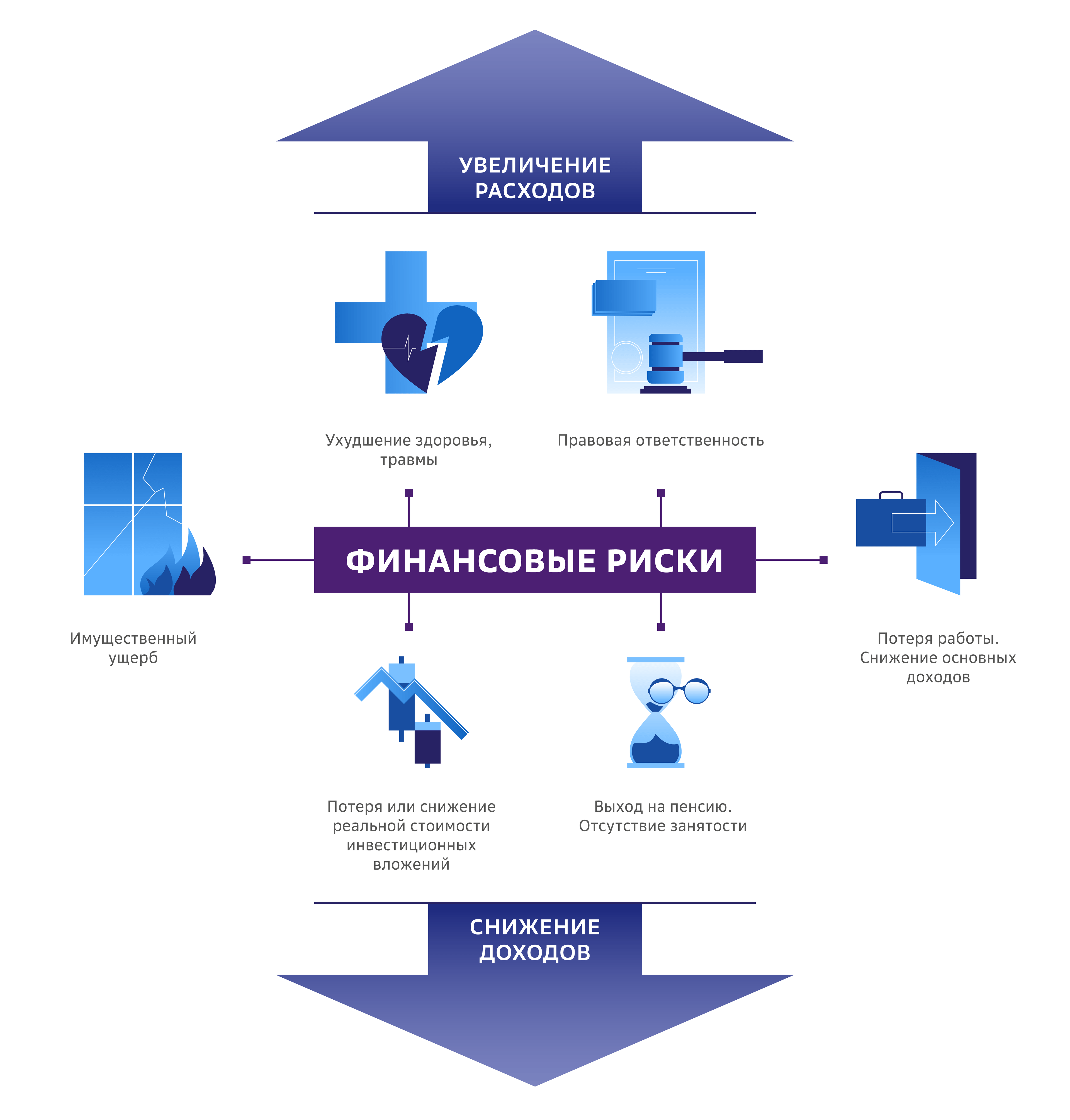

Финансовый риск —

вероятность денежных и/или материальных потерь в связи с воздействием внешних факторов или принятием человеком неверных управленческих решений.

С одной стороны, деньги нуждаются в защите, а с другой — могут приносить вам доход при грамотном использовании. При этом часть денег может внезапно понадобиться, а другую часть нельзя трогать — например, до пенсии или до начала обучения ребёнка в вузе. Кроме того, в семье может быть несколько разных целей, у каждой из которых свой срок и приоритет.

Итак, разберёмся, от чего нужно защищать финансовый портфель.

Люди, которые недавно начали копить деньги, часто забывают предусмотреть определённую сумму на непредвиденные расходы. Например, внезапно сломалась стиральная машинка и нужно купить новую, а все сбережения оказываются размещёнными на вкладе с долгим сроком без возможности частичного снятия. Тогда придётся их снимать полностью и терять накопленные проценты на всю сумму.

Чтобы избежать подобных ситуаций, прежде всего стоит сформировать так называемую подушку безопасности, или резервную часть портфеля. Она обеспечит вас запасом денег для непредвиденных и крупных трат и будет всегда размещена в максимально доступном варианте. Например, на накопительном счёте или вкладе с возможностью снятия.

Резерв — часть средств, которая всегда будет под рукой на случай поездки в отпуск, срочного лечения зубов, ремонта машины, покупки бытовой техники, подарков и прочих подобных расходов.

Благосостояние многих людей держится в основном на получении регулярного трудового дохода. Его резкое и внезапное уменьшение из-за болезни или травмы может привести к личному финансовому кризису. Поэтому крайне важно отложить в свой резерв сумму, которой хватит на 3-6 месяцев ваших обязательных расходов. Для этого подсчитайте примерную сумму обязательных ежемесячных трат, включая питание, оплату за жильё и коммунальные расходы, содержание детей и домашних животных, обслуживание автомобиля и так далее. После этого нужно умножить эту сумму на 3-6 месяцев.

При оценке возможных рисков определите, насколько гибкими возможностями для заработка вы располагаете, сможете ли в случае травмы работать на удалёнке или перейти на частичную занятость. Например, веб-дизайнер, сломав ногу, будет и дальше зарабатывать, сидя перед домашним монитором. А вот сантехнику придётся взять больничный до конца лечения, и есть вероятность полной потери дохода.

Также важно, работаете ли вы по найму и можете рассчитывать на компенсацию больничного, либо являетесь самозанятым — и тогда несёте повышенные риски в случае болезни.

Чем выше возможные риски, тем большее количество месяцев должна покрывать резервная часть вашего портфеля.

В отличие от других рисков, выход на пенсию не происходит внезапно. А это значит, что можно и нужно заранее подготовиться к значительному сокращению доходов. Для этого индивидуальный пенсионный план должен стать ещё одной важной частью вашего финансового портфеля.

Согласно рекомендациям Международной организации труда, размер пенсии должен составлять от 40% трудового дохода и выше, однако средний размер государственной пенсии сейчас всего 18 984 рубля в месяц. Этой суммы может хватить только на самое необходимое.

Чтобы повысить уровень жизни на пенсии, стоит делать самостоятельные накопления и использовать для этого специальные финансовые инструменты с максимальной защитой — программы негосударственных пенсионных фондов.

Если вы копите на какую-то важную цель в среднесрочной или долгосрочной перспективе, важно быть уверенным в её достижении. Это может быть образование детей или покупка дома — в любом случае от риска серьёзного заболевания и длительной потери здоровья важно защититься отдельной подушкой безопасности.

Для этого стоит использовать накопительное страхование жизни, чтобы в случае возникновения проблем расходы покрыла страховая компания.

Срок финансовой защиты рекомендуется предусматривать на весь период активного заработка до выхода на пенсию. Например, если вам 40 лет и вы планируете выйти на пенсию в 60, то программу стоит открыть на 20 лет.

Использование консервативных финансовых инструментов обеспечивает устойчивость вашего портфеля и сохранность средств, однако недостаточно защищает капитал от инфляции. Можно сохранить деньги, но при этом частично потерять в покупательной способности. Ставки по вкладам, как правило, ниже темпа роста цен, поэтому нужно позаботиться о повышении общей доходности портфеля. За это отвечает его инвестиционная часть.

Чтобы выбрать подходящие инвестиционные продукты, необходимо определить, какую доходность вы хотите получить, какие риски готовы принять и как долго планируете инвестировать средства.

Чем больше потенциальный доход от инвестиций, тем выше риски. Рекомендованный срок инвестиций — не менее трёх лет, при этом инвестор освобождается от налога.

Ценные бумаги, обращающиеся на рынке, могут существенно расти или падать в цене. Поэтому инвестиционный портфель также составляется сбалансированно, с включением в него и агрессивных, и консервативных инструментов, а конкретные пропорции зависят от ваших индивидуальных пожеланий. Соотношение бумаг внутри также нужно менять со временем: чем ближе срок, к которому нужны деньги, тем более консервативным должен становиться портфель.

Некоторые ценные бумаги бывает нелегко продать вовремя по выгодной цене. Поэтому при покупке акций и облигаций стоит обращать внимание на число сделок, которое проводится по этой бумаге каждый день. Если ликвидность бумаги невысокая, стоит подумать о том, как вы будете выходить из этого актива. Например, если это облигация, то желательно, чтобы срок выпуска заканчивался до того, как вам понадобятся средства — тогда вы в любом случае получите их вовремя.

#финансы и деньги

#планирование

Комментариев пока нет

14.12.22

До недавнего времени доллар был основной валютой, в которой многие люди хранили свои сбережения. Но мир стремительно меняется. С учётом текущей мировой обстановки держать сбережения в долларах становится чуть более рискованно. Рассказываем, в чём риски долларовых сбережений и какие есть альтернативы.

С 1 января 2024 года в России начала работать программа долгосрочных сбережений. С её помощью любой взрослый россиянин сможет формировать долгосрочные накопления, а государство ему в этом поможет своими деньгами. Рассказываем, как устроена программа, какие у неё преимущества и кому она подходит.

Искусственный интеллект постепенно вносит изменения во все сферы нашей жизни. Поэтому для многих специалистов вопрос укрепления конкурентного потенциала на рынке труда выходит на передний план. Рассказываем, как сохранить свои позиции и построить карьеру в эпоху активного развития нейросетей.

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2026 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ruНа этом сайте используются Cookies.

Подробнее

0 / 2000