Валюта как инвестиционный инструмент может помочь защититься от инфляции и скачков курса, но особенно полезна как способ диверсификации. То есть дополнительный актив, в котором можно держать сбережения, чтобы «не хранить все яйца в одной корзине» и снизить риски потери средств. Например, можно вложить деньги одновременно в акции, облигации, золото, а если позволяют средства, то и в недвижимость. В том числе часть сбережений можно держать в валюте.

Лучше, если это будет несколько разных валют. Потому что курсы на валютном рынке могут быть волатильны: курс одной валюты может падать, а другой — усиливаться, и наоборот.

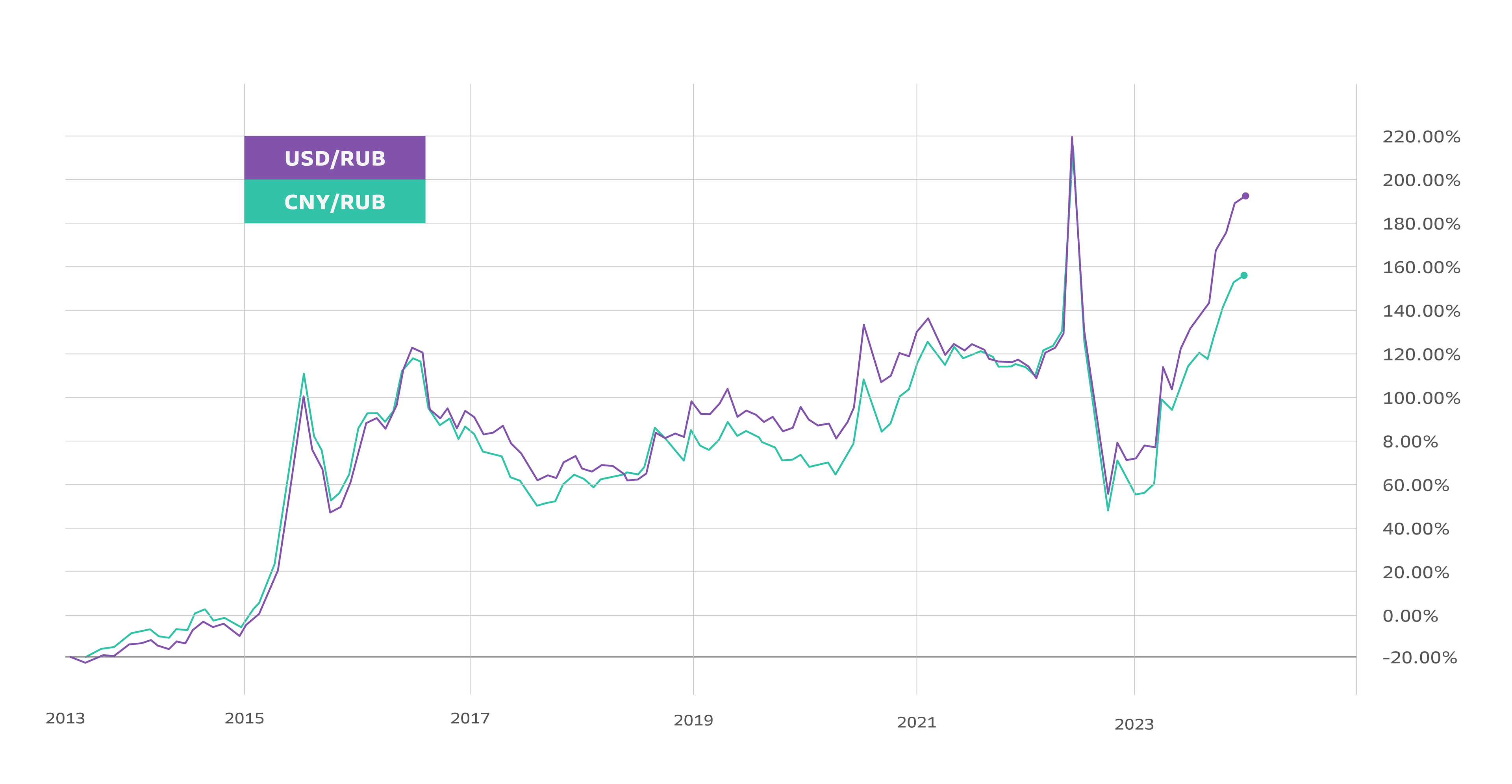

Некоторые люди покупают валюту с целью заработать на росте курса. Здесь нет никаких гарантий, но исторически стабильные валюты дорожают относительно рубля. Вот, например, как выглядит динамика роста курсов доллара и юаня к рублю за последние 10 лет:

Динамика курсов доллара и юаня к рублю в период 2013-2023 годов. Графики построены на TradingView.com.

При этом далеко не каждая валюта исторически укрепляется к рублю. Некоторые из них, наоборот, быстро ослабляются. Так, турецкая лира вряд ли подойдёт для заработка на курсе.

Если держать валюту на вкладе, можно дополнительно зарабатывать на процентах. Правда, проценты по валютным вкладам, особенно для валют недружественных стран, сейчас совсем невысоки. Плюс нужно учитывать, что снять наличную валюту со счёта, пополненного после 9 марта 2022 года, пока невозможно из-за ограничений Центробанка.

Так, сейчас действуют ограничения, по которым снимать доллары и евро можно только со счетов, открытых до 9 марта 2022 года, и только в ограниченном количестве. Со счетов, открытых позднее, деньги можно получить только в рублях по курсу Центробанка, а для счетов, открытых после 9 сентября 2022 года — по курсу самого банка на день выдачи.

Впрочем, ограничения, скорее всего, временные.

Валюта — хороший инструмент для долгосрочных накоплений на крупные цели вроде большого путешествия, квартиры или финансовой подушки безопасности.

Как мы говорили выше, стабильные валюты обычно показывают рост по отношению к рублю в долгосрочной перспективе. Поэтому если вы откладываете постепенно и опасаетесь, что рублёвые накопления съест инфляция, то можно копить на крупную цель частично в валютах, а частично — в рублях.

Если планируете путешествие в страну мечты, то копить на него можно сразу в валюте этой страны, покупая наличные. Так получится и диверсифицировать сбережения, и избежать хлопот по обмену валюты перед отпуском.

В офисах СберБанка можно обменять множество валют — посмотрите, какие валюты и в каких офисах доступны.

Многие страны так или иначе стремятся обеспечить стабильность курса своих денег. Это нужно для развития экономики и привлечения инвестиций. Насколько стабильным будет курс, зависит от многих факторов: политики центробанка, правильной организации финансовых инструментов, условий на внутреннем рынке и др.

Показателем надёжной валюты будет стабильность её курса, надёжное и хорошо организованное обслуживание, невысокие показатели инфляции в стране и разумное управление процентными ставками.

Как к достаточно стабильным можно присмотреться к резервным валютам — это иностранные валюты, которые разные государства хранят в значительных количествах в составе своих валютных резервов. К таким относятся, например, доллар США, евро, дирхам ОАЭ и китайский юань.

Важно понимать, есть ли риски у конкретной валюты внутри страны, где вы собираетесь хранить сбережения. Как раз по этой причине доллар, хоть и является резервной валютой, сейчас не очень подходит для накопления в России.

Российская экономика сейчас старается отходить от операций с долларом и евро — сегодня они считаются валютами недружественных стран. Многие банки снизили ставки по вкладам в этих валютах.

Поэтому доллары США и евро нет большого смысла хранить на вкладе. Лучше всего хранить в этих валютах столько сбережений, сколько понадобится для ближайших поездок за границу.

В качестве альтернативы можно рассмотреть валюты дружественных стран: например, китайские юани или дирхамы ОАЭ. Юани являются перспективной валютой из-за расширения экономических связей Китая и России, а дирхам ОАЭ может быть интересен инвесторам, поскольку его курс уже несколько десятилетий стабилен относительно курса доллара США.

Узнать курсы наличной валюты в офисах СберБанка, а также количество валюты в офисе можно на специальной интерактивной карте — там всегда актуальная информация.

#валюта

#финансы и деньги

#сбережения

В избранное

Комментариев пока нет

Выезжающим за границу на длительный срок необходимо помнить, что важный фактор во взаимодействии с государством, помимо гражданства — их налоговое или валютное резидентство. СберСова рассказывает, что нужно знать часто бывающим за рубежом гражданам, чтобы не оказаться в должниках у государства.

Плюсы и минусы сбережений в твёрдых и мягких валютах. СберСова — платформа с бесплатными онлайн-курсами и статьями, которые научат вас управлять личными финансами, инвестировать, платить налоги, противостоять мошенникам и обеспечивать безопасность своего капитала.

Граждане России могут самостоятельно формировать дополнительную пенсию, участвуя в Программе долгосрочных сбережений. По сути, это специальный счёт, на который вы регулярно вносите определённые суммы денег. Затем деньги инвестируются в различные финансовые инструменты и со временем могут приносить доход. Рассказываем, зачем переводить накопительную пенсию в ПДС, как это сделать и что это даёт гражданину.

Ожидания начинающих инвесторов обычно зависят от текущей экономической ситуации. Стоит начаться кризису — им кажется, что рост закончился навсегда, шансов получить доход от инвестиций больше нет и теперь всё всегда будет только падать. Рассказываем о самых известных финансово-экономических кризисах и о том, что на самом деле было после них (спойлер: непременный рост рынков).

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2025 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ruНа этом сайте используются Cookies.

Подробнее

Вам понравилась статья?

0 / 2000