Накопительное страхование жизни сочетает в себе инструмент для накоплений и страховую защиту жизни и здоровья. С его помощью можно обеспечить подушку безопасности для себя и близких на случай непредвиденных обстоятельств. НСЖ позволяет сформировать первый взнос по ипотеке, оплатить обучение или позаботиться о комфортной жизни после завершения карьеры. Этот достаточно консервативный инструмент подойдёт тем, кто хочет создать финансовый резерв и пользоваться при этом страховой защитой.

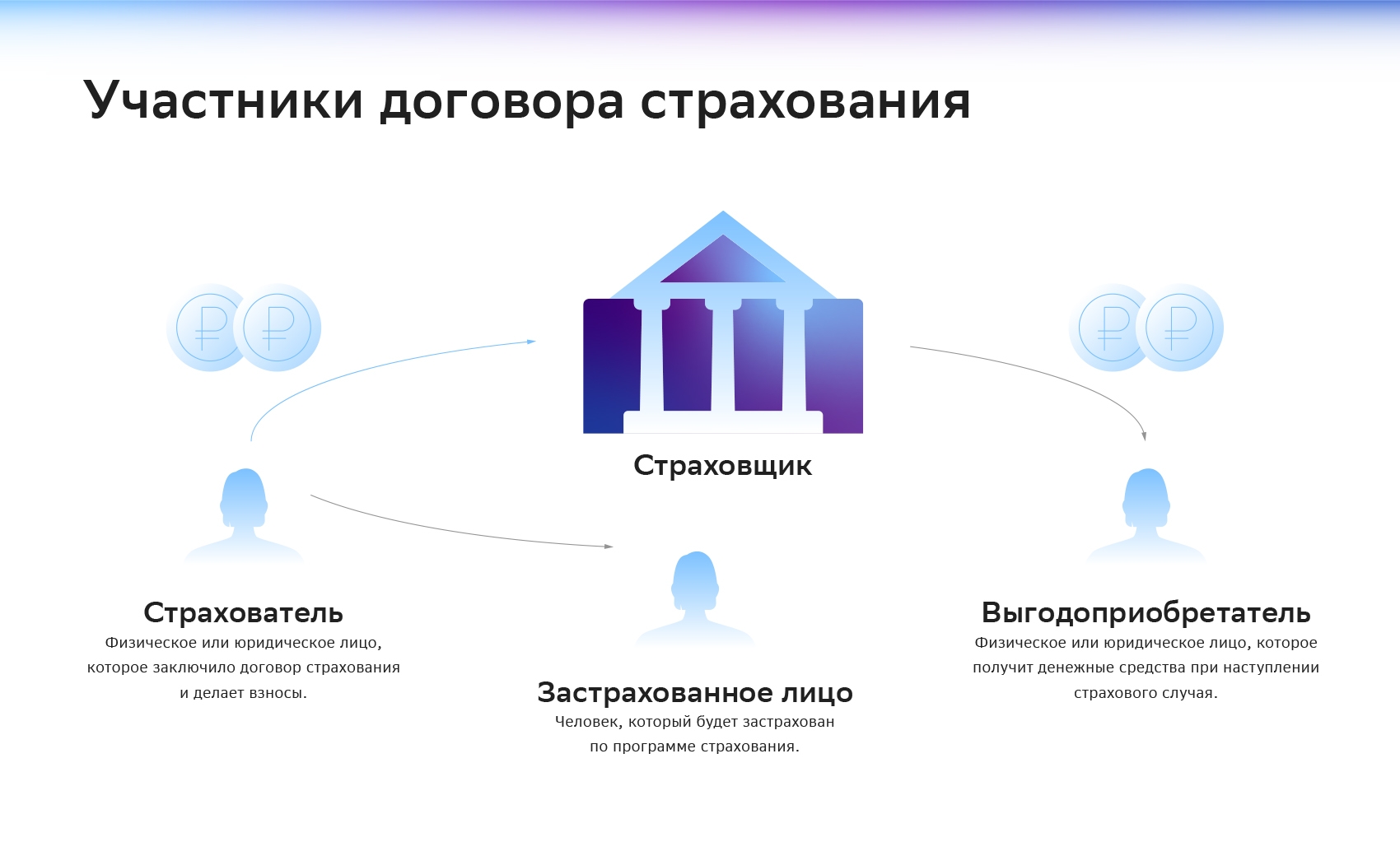

В договорах страхования жизни страхователь, как правило, является застрахованным, а выгодоприобретателем становится тот человек или те люди, которых определит страхователь. При этом страхователь, застрахованное лицо и выгодоприобретатель могут быть совершенно разными людьми.

Например, страхователь, основной кормилец в семье, застраховал свою супругу, и она стала застрахованной по программе. А выгодоприобретателем родители указали своего ребёнка.

Разберём действие подобной программы на примере:

Пётр, 40 лет, открыл программу НСЖ на 10 лет со взносом 100 тысяч рублей в год и подключил дополнительный риск «Травма». Он является и страхователем, и застрахованным лицом.

Рассмотрим сценарии развития событий.

Так на языке страховщиков называется событие, когда договор заканчивается и клиент получает свои накопления.

Пётр доживает до окончания программы и сам забирает итоговую сумму — гарантированную страховую сумму. Также Петру выплачивается дополнительный инвестиционный доход, если он предусмотрен договором.

По страхованию жизни и по рисковым видам страхования тариф определяется с помощью специальных расчётов, которые учитывают пол, возраст, образ жизни, наличие заболеваний, вид профессиональной деятельности, объём страховой защиты, срок программы, периодичность взносов и так далее. Чем моложе застрахованный, тем меньше для него будет страховой тариф.

Интересно, что женщинам страхование обходится, как правило, дешевле, чем мужчинам. По статистике средняя продолжительность жизни женщин выше, чем мужчин. К тому же вероятность возникновения критических заболеваний с возрастом у мужчин выше.

Исходя из страхового тарифа, срока договора и периодичности взносов Пётр по окончании действия программы гарантированно получит 966 550 рублей, а также дополнительный инвестиционный доход (если таковой предусмотрен договором).

Чтобы узнать, как начисляется ДИД, для расчёта возьмём среднюю ставку 7,5% ежегодно (на основе исторической доходности). Сумма ГСС составляет 966 550 рублей. С учётом доходности 7,5% годовых в конце программы клиент получит 1 139 855 рублей.

Фактически помимо 966 500 рублей клиент получит 173 355 рублей дополнительного инвестиционного дохода.

Эти расчёты справедливы для данного кейса и не могут служить единым образцом для всех клиентов, особенно возрастных лиц и лиц с повышенным тарифом на страхование. Также обращаем внимание, что историческая доходность не гарантирует доходности в будущем.

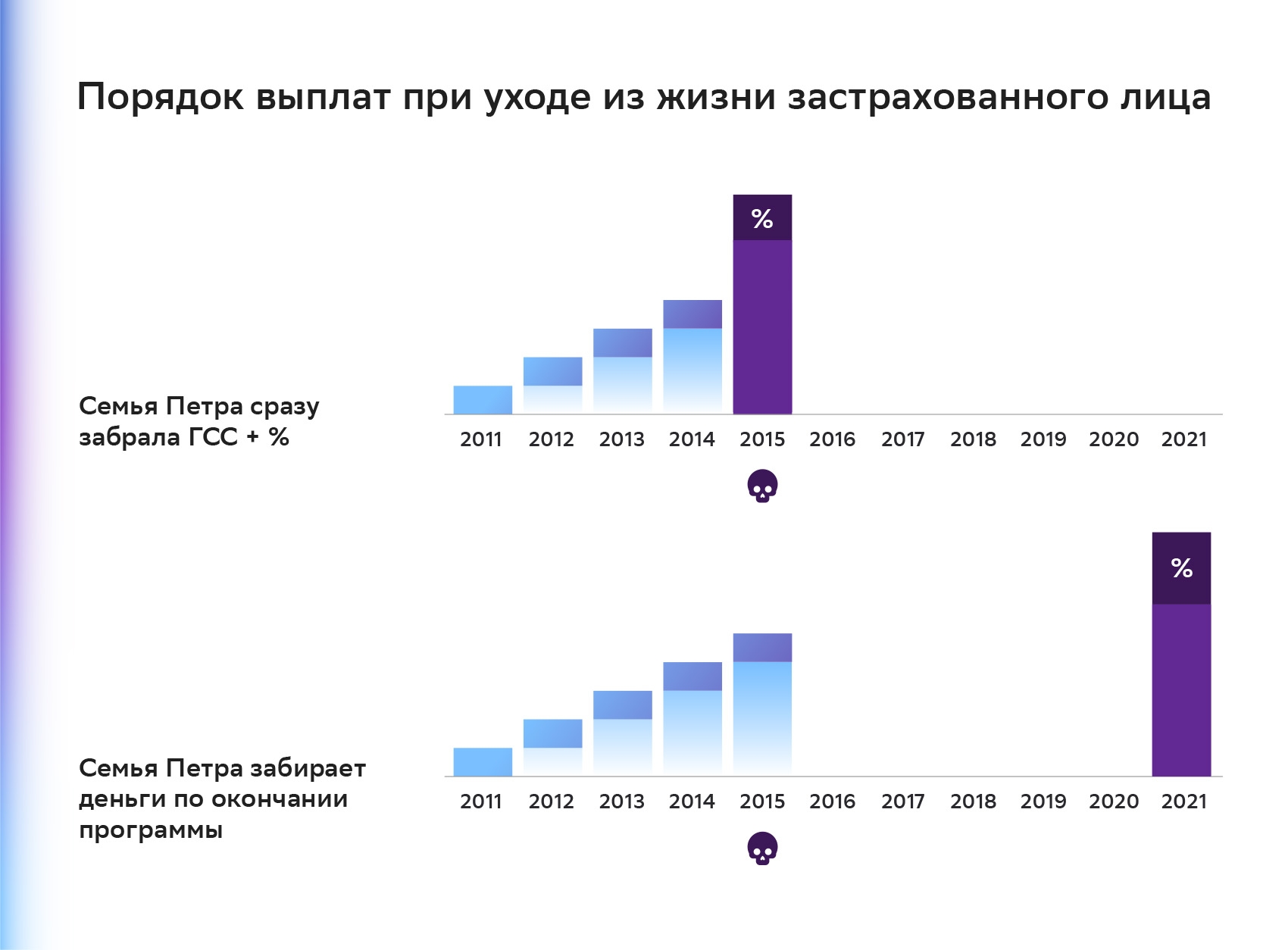

В случае смерти застрахованного выгодоприобретатель получит всю страховую сумму, даже если был сделан только один взнос. Тут также возможны два пути:

Клиент сам определяет порядок выплаты при оформлении договора.

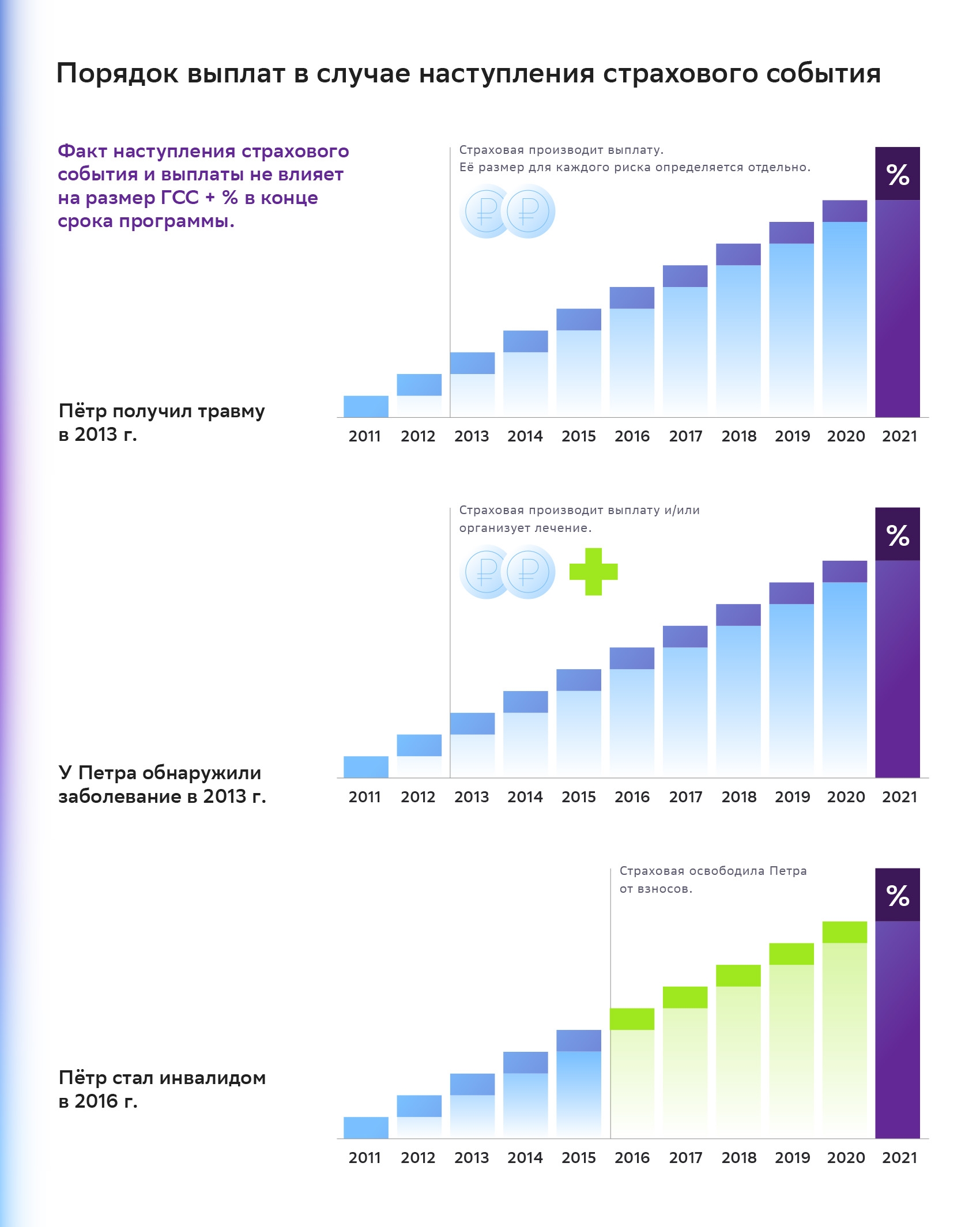

В случае наступления страхового события страховая компания производит выплату. Её размер для каждого риска определяется отдельно. Например, по риску «Травма» это процент от страховой суммы. Его размер зависит от степени тяжести полученной травмы и прописан в таблице, которая прикладывается к договору.

На второй год действия программы Пётр получил перелом плечевой кости. Страховая компания выплатила ему 145 тысяч рублей. По окончании программы Пётр получил 966 500 рублей, которые и планировал накопить. В итоге выплаченные по риску «Травма» деньги не повлияли на размер выплаты по риску «Дожитие».

Существуют также программы, в которых страховая компания организует лечение при обнаружении у клиента опасных заболеваний.

Допустим, Пётр подключил дополнительный риск «Диагностирование особо опасных заболеваний». Если бы у клиента случился инфаркт миокарда, страховая компания дополнительно выплатила бы 966 500 рублей помимо тех, что он получит по окончании программы. Или могла бы организовать лечение в России или за рубежом.

По условиям некоторых программ при наступлении инвалидности страховая компания может взять на себя обязательства и освободить клиента от уплаты взносов. При этом по окончании договора клиент получит сумму ГСС + ДИД (если предусмотрено договором). Данное событие, как правило, называется освобождением от уплаты страховых взносов в случае инвалидности застрахованного лица.

Как и на каких условиях страхуется здоровье, зависит от конкретной страховой программы.

Некоторые программы допускают изменения условий — например, размера взноса, страховой суммы, рисков, периодичности оплаты. Также можно оформить финансовые каникулы — отсрочку платежа в случае возникновения финансовых затруднений при внесении регулярного взноса.

При этом важно понимать: если вы уменьшаете размер взноса, срок программы, то это меняет сумму выплат по рискам. Если менять условия программы в начале её действия, то размер выплат существенно уменьшится. Это также приведёт к увеличению страхового тарифа, что финансово невыгодно.

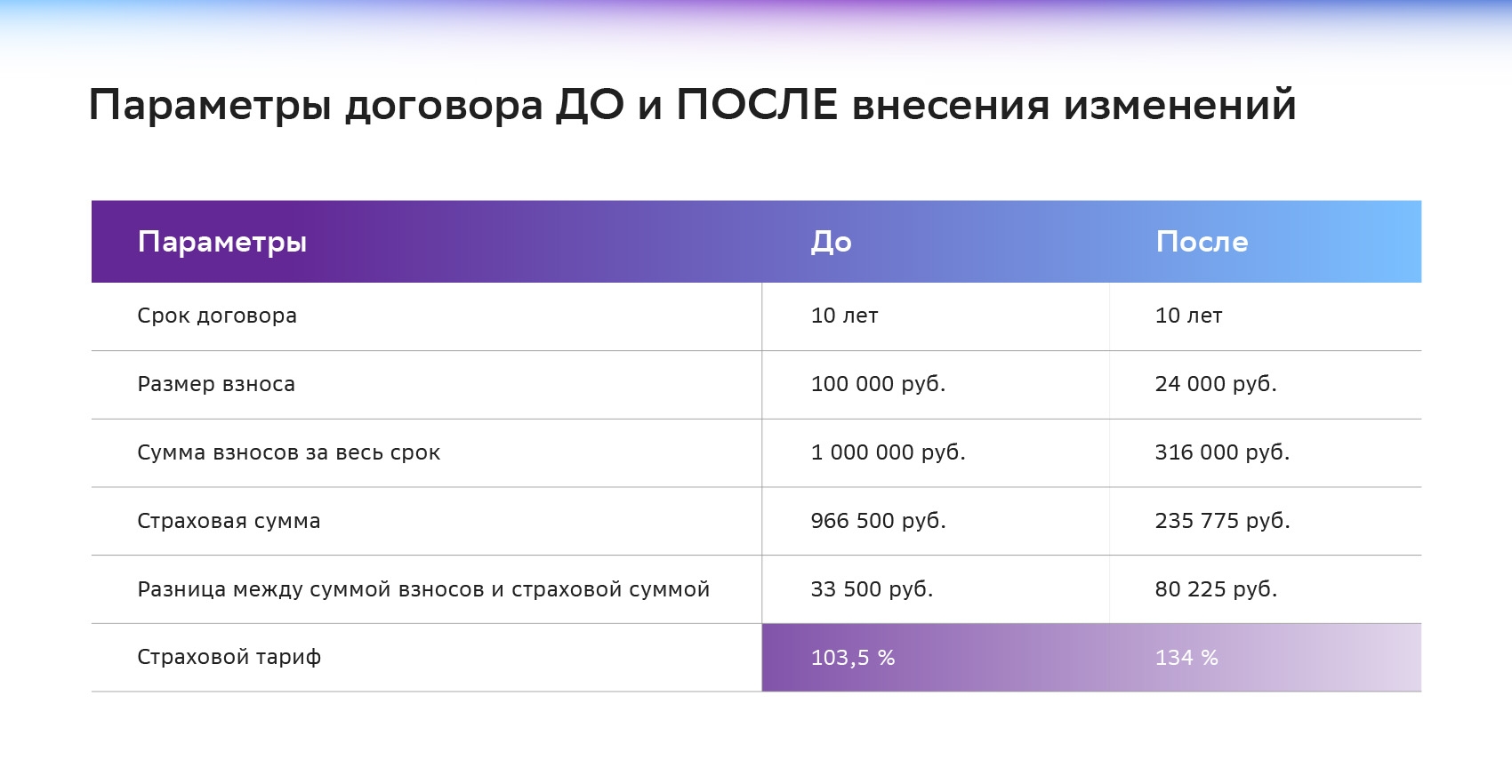

Например, Пётр заключил договор НСЖ на 10 лет с ежегодным взносом 100 тысяч рублей. Через год он решил поменять размер взноса, сократив его до 24 000 рублей в год.

В результате по окончании договора вместо 966 500 рублей он получит лишь 235 775 рублей. Страховая сумма уменьшится практически в 4 раза, а страховой тариф возрастёт на 30%.

Все сценарии и события на языке страховщиков называются рисками: дожитие, уход из жизни и так далее. Страховая компания может делать выплаты только на основании реализации предусмотренного договором риска, то есть произошедшего события, прописанного в договоре.

На языке страховщиков страховой риск — это предполагаемое событие, на случай которого проводится страхование. Оно должно обладать признаками вероятности и случайности его наступления.

Пример — травма в результате несчастного случая. Это событие может произойти в жизни каждого человека при случайных обстоятельствах.

А страховым случаем называется уже свершившееся событие, предусмотренное договором страхования, по которому страховщик обязан произвести выплату.

Самые распространённые дополнительные риски:

Несчастный случай. Внезапное непредвиденное происшествие, в результате которого был причинён вред здоровью застрахованного, или происшествие, повлекшее за собой его гибель. Болезни и естественные причины старения к данной группе не относятся.

Любая причина. Включает в себя и несчастный случай тоже, поскольку к ней относятся абсолютно все происшествия, способные повлиять на человека. В том числе связанные со здоровьем клиента: заболевания, инфекции, новообразования и так далее.

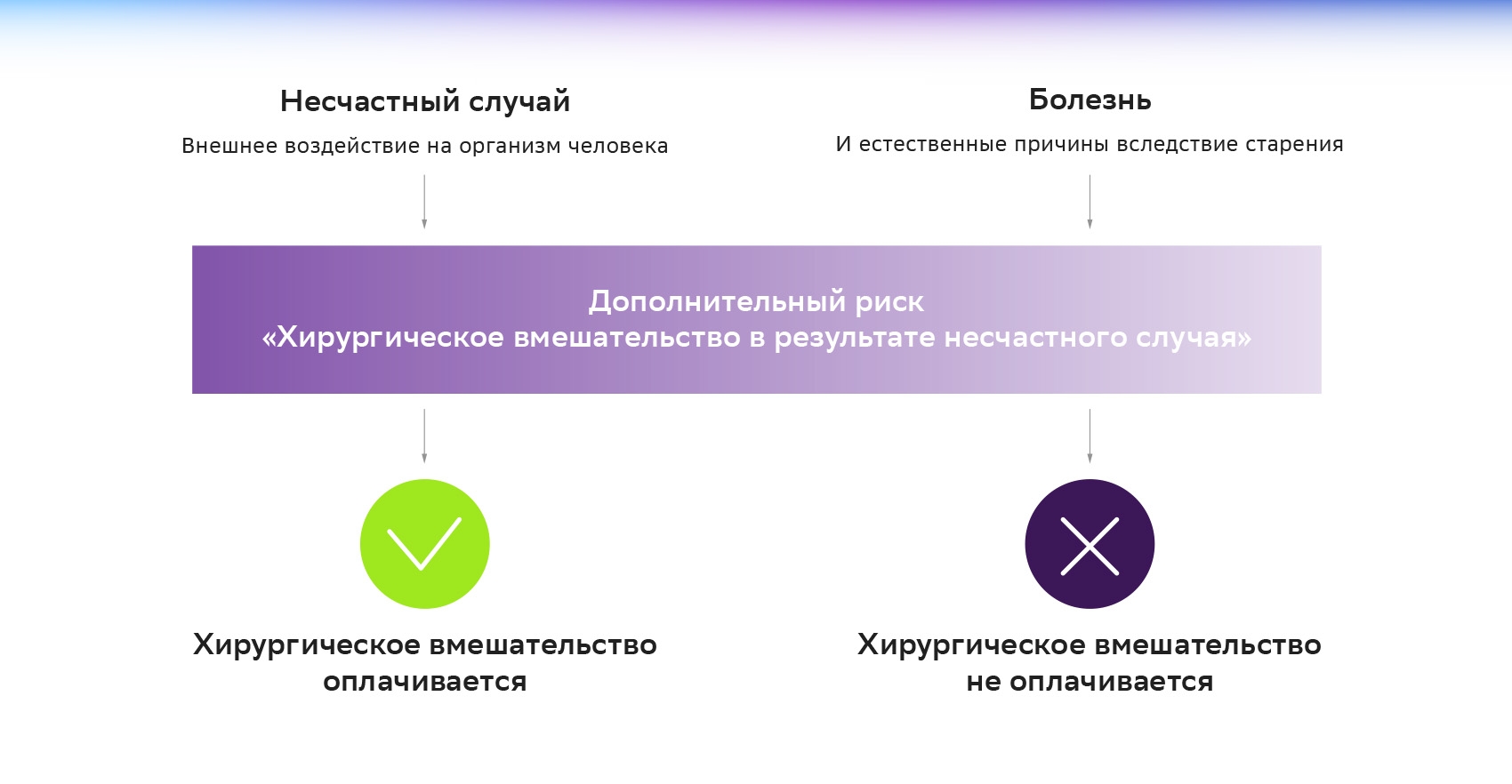

Особенно актуально понимание этого различия для страхования жизни и здоровья.

Например, в программе подключён риск — хирургическое вмешательство в результате несчастного случая. У клиента возникает заболевание, ему требуется операция. Клиент приходит за получением выплаты. Поскольку потребность в операции обусловлена заболеванием, а не несчастным случаем, здесь реализуется другой риск. При таком сценарии выплата по риску «Хирургическое вмешательство в результате несчастного случая» не представляется возможной.

При заключении договора страхования жизни очень важно обращать внимание на эти показатели. Страховая компания производит выплаты только на основании рисков/событий, указанных в договоре страхования.

Страховые компании стремятся позаботиться о будущем своих клиентов и их близких, однако параметры страховой программы клиент выбирает самостоятельно. При оформлении договора страхования жизни очень важно подробно ознакомиться с перечнем рисков и исключений. Этот простой шаг позволит вам принять информированное решение и подключить дополнительные опции при необходимости.

Для справки

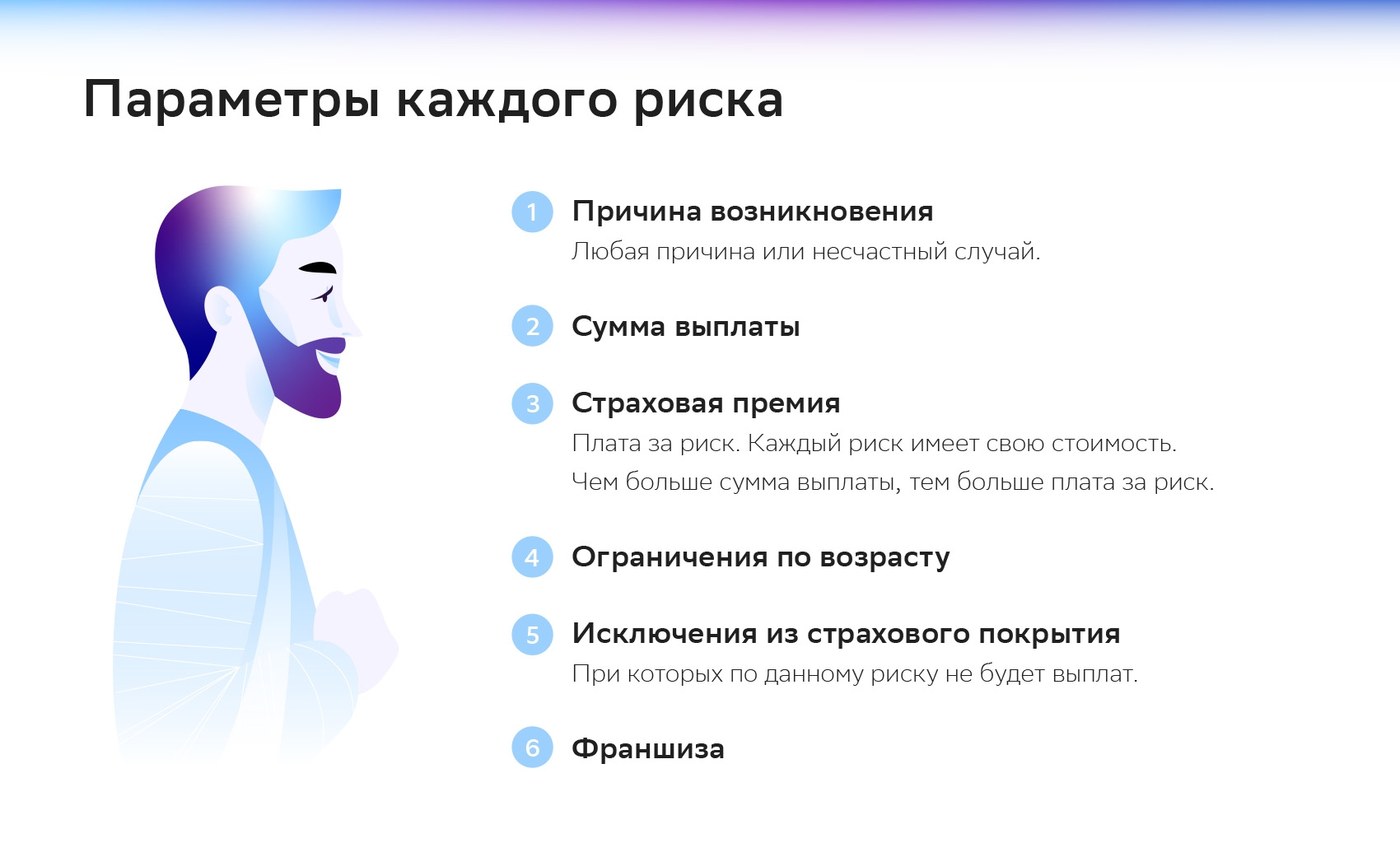

Сумма выплаты. Можно подключить дополнительные риски, чтобы увеличить сумму выплат. Например, в программе уже есть риск «Уход из жизни по любой причине» со страховой суммой 500 тысяч рублей и дополнительно активирован «Уход из жизни в результате несчастного случая» с выплатой 500 тысяч рублей. Если клиент уйдёт из жизни в результате несчастного случая, выплата будет произведена по обоим рискам. Тогда общий размер выплаты составит 1 млн рублей (500 000 рублей + 500 000 рублей). Важно, что минимальный и максимальный размер выплаты определяется договором. Как правило, максимальная выплата равна сумме, которую клиент получит по риску «Дожитие».

Каждый риск имеет свою стоимость. Чем больше подключено дополнительных рисков и чем выше по ним страховая сумма, тем больше страховой взнос.

Чтобы пользоваться максимальной страховой защитой и сохранить комфортный размер взносов, можно выбрать максимальный срок программы.

Пример: требуется страховая защита в 1 000 000 рублей.

И в том, и другом случае страховая защита составит 1 000 000 рублей.

При подключении некоторых рисков действуют возрастные ограничения. Важно внимательно ознакомиться с условиями договора, поскольку некоторые риски также работают до достижения определённого возраста.

Некоторые риски начинают действовать только с определённого дня после заключения страхового договора. Например, риск «Диагностирование опасных заболеваний» может начинать работать на 181-й день после начала страхования.

Каждый договор страхования содержит исключения из страхового покрытия — это события, в результате которых страховая выплата не производится. Примерами исключений могут служить реализация риска в результате управления автомобилем в состоянии алкогольного опьянения или занятия экстремальными видами спорта.

При заключении договора внимательно ознакомьтесь с информацией, касающейся исключений из страхового покрытия.

Налоговый вычет. При оформлении договора НСЖ сроком от 5 лет налоговые резиденты могут ежегодно возвращать НДФЛ 13% от оплаченных взносов. Максимальная сумма взносов, с которых будет исчисляться налоговый вычет — 120 000 рублей в год. Максимальная совокупная сумма возврата НДФЛ составляет 15 600 рублей.

Например, клиент оформил договор НСЖ на 5 лет с ежегодными взносами 120 000 руб. За время действия договора он может вернуть 15 600 руб. (13% от 120 000 руб.) × 5 лет = 78 000 руб.

Юридическая защита капитала. Средства, размещённые по договору НСЖ, не подлежат арестам и не делятся при имущественных спорах.

Адресная передача капитала. Срок принятия решения и выплаты выгодоприобретателям составляет 10 рабочих дней. В отличие от 6 месяцев ожидания вступления в права наследства (как это предусматривает законодательство).

Нельзя досрочно забрать свои взносы без потерь. Вы сможете вернуть все 100% вложенных денег только при досрочном расторжении договора в период охлаждения. Период охлаждения может составлять до 30 дней с даты заключения договора. Дата окончания периода охлаждения указана в договоре страхования.

По истечении этого периода возврат взносов осуществляется согласно таблице выкупных сумм, которая является частью договора. В этой таблице прописано, какую сумму вы получите, если решите расторгнуть договор в тот или иной момент. Эти условия могут стать дополнительным стимулом, чтобы накопить нужную сумму и защититься от спонтанных трат.

Вложения не застрахованы. В отличие от банковских вкладов, по которым государство гарантирует возврат до 1,4 млн рублей, взносы по НСЖ не застрахованы. И вам вряд ли удастся вернуть свои вложения, например, если страховщик лишится лицензии. Именно поэтому важно ответственно подходить к выбору страховой компании.

Нельзя пропускать оплату взносов. В договоре НСЖ прописан размер взносов, их периодичность и дата, в которую необходимо их оплачивать. Если деньги не поступили вовремя, то страховая компания, как правило, предоставляет льготный период для внесения очередного платежа. Если же и по истечении льготного периода взнос не был осуществлён, то страховщик имеет право расторгнуть договор в одностороннем порядке. В таком случае возврат вложений осуществляется по таблице выкупных сумм.

Чтобы не забывать вовремя делать взносы, можно подключить автоплатёж.

Менять параметры договора невыгодно. Существенное изменение условий договора — например, уменьшение размера взноса или срока программы — является невыгодным. При заключении договора важно ответственно подойти к планированию и выбрать подходящий для вас размер взноса и оптимальный срок договора.

Накопительное страхование жизни — консервативный инструмент, который может стать частью вашего финансового портфеля. При оформлении договора важно внимательно изучить перечень рисков и исключений, надёжность страховой компании и условия договора. Сочетание комплексной страховой защиты с возможностью настройки рисковых опций под себя и получения дополнительного инвестиционного дохода — вот те факторы, которые обеспечивают спрос на НСЖ.

#родителям

#страхование жизни

#страхование

#сбережения

#планирование

Комментариев пока нет

13.05.22

В мире финансовых технологий мишенью злоумышленников становятся не только взрослые, но и дети. Больше всего мошенников интересуют те потенциальные жертвы, у кого уже есть банковские карты. Но и отсутствие кредитки не может гарантировать полную безопасность. Делимся советами, как объяснить ребёнку, кто такой дроппер и как максимально избежать контакта с ним.

Рождение ребёнка существенно меняет образ жизни — и прогнозировать, как мы будем себя вести или чувствовать, невозможно. Впрочем, идеального момента для появления детей в семье не бывает. Всегда будут свои «если». Мы собрали рекомендации, которые помогут будущим родителям морально и финансово подготовиться к декрету и не откладывать рождение малыша.

С 6 лет дети могут пользоваться дебетовыми картами, привязанными к счёту родителей, а в 14 лет можно иметь уже свой банковский счёт. Как подготовить ребенка к появлению у него собственных денег и как научить ими распоряжаться, рассказывают эксперты по личным финансам.

Мы привыкли считать, что финансы — это про деньги, а тайм-менеджмент — про часы и календари. Но на самом деле время и бюджет тесно связаны. Потеря одного часто оборачивается потерей другого, а умение правильно планировать задачи и приоритеты помогает держать под контролем и кошелёк, и личную продуктивность. В этой статье разберёмся, почему управление временем так же важно, как и планирование бюджета, как неэффективность отражается на ваших финансах и какие методики тайм-менеджмента могут помочь.

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2026 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ruНа этом сайте используются Cookies.

Подробнее

0 / 2000