Для отдельной компании причиной может быть что угодно.

В конце прошлого года акции Peloton упали на 11%, когда в продолжении сериала «Секс в большом городе» один из героев умер от инфаркта после тренировки на тренажёре компании.

В апреле 2019 года акции небольшой китайской Zoom Technologies выросли на 47 000%, потому что её перепутали с Zoom.Но прежде чем следить за каждой компанией в отдельности, необходимо понимать, какие факторы двигают рынок в целом. Рассмотрим их в этой статье.

Корреляция между ВВП США и общим рыночным индексом Wilshire 5000 (он более точно, чем S&P 500, показывает суммарную капитализацию фондового рынка США, так как включает в себя в десять раз больше компаний).

В долгосрочном периоде средний курс акций отражает состояние экономики в стране и мире. Если ВВП, активность населения и прибыли растут, то инвесторы охотно вкладывают деньги в бизнес, рассчитывают на хорошую отдачу. Покупателей акций больше, чем продавцов — котировки повышаются.

Если экономический рост замедляется или сменяется падением, то инвесторы выбирают стабильные активы: золото, валюту, вклады, государственные облигации. А акции продают, чтобы не рисковать — котировки снижаются.

Статистики отслеживают много показателей, связанных с ВВП: объёмы производства, заказы, закупки, расходы домохозяйств, число рабочих мест. Регулярно публикуются индексы и отчёты, фондовый рынок на них реагирует.

Но связь ВВП и фондового рынка не односторонняя. Обратное влияние не меньше: если акции растут, то растёт оптимизм людей и их расходы. Это повышает ВВП.

Фондовый рынок всегда реагирует на изменение ключевой ставки. Это ставка, под которую Центробанк выдаёт кредиты коммерческим банкам (в США функции ЦБ выполняет ФРС — Федеральная резервная система). За ключевой ставкой следуют все процентные ставки в стране: по кредитам, вкладам, облигациям.

Центробанк периодически меняет ключевую ставку, чтобы поддерживать баланс между ростом экономики и инфляцией. При высокой ставке люди хранят деньги на вкладах и в облигациях, а при низкой предпочитают акции.

В марте 2020 года пандемия обрушила экономики всех странах, в том числе США. Тогда ФРС снизила ставку с 1,75% до 0–0,25%, экономика быстро восстановилась, и за следующие полтора года акции американских компаний в среднем подорожали вдвое. Но и инфляция достигла 7% на конец прошлого года — это максимум за 40 лет. Теперь ФРС повышает ставку, и акции дешевеют. В России похожая ситуация.

Хорошо, когда государство регулирует рынок аккуратно, плохо — когда пытается контролировать и направлять вообще всё.

Активное вмешательство в одну отрасль вызывает настороженность инвесторов и в остальных.

В Китае до начала 2021 года стремительно развивались платформы дистанционного образования. Но государству не нравилась их ценовая политика, а также влияние иностранцев на обучение детей. Оно ввело строгие правила — и подкосило все компании, которые развивали онлайн-репетиторство. Так, акции Gaotu Techedu год назад стоили 102 доллара США, а сейчас стоят 2 доллара. Едва власти объявили об ограничениях для этой отрасли, иностранные инвесторы на всякий случай начали распродавать и другие китайские акции.

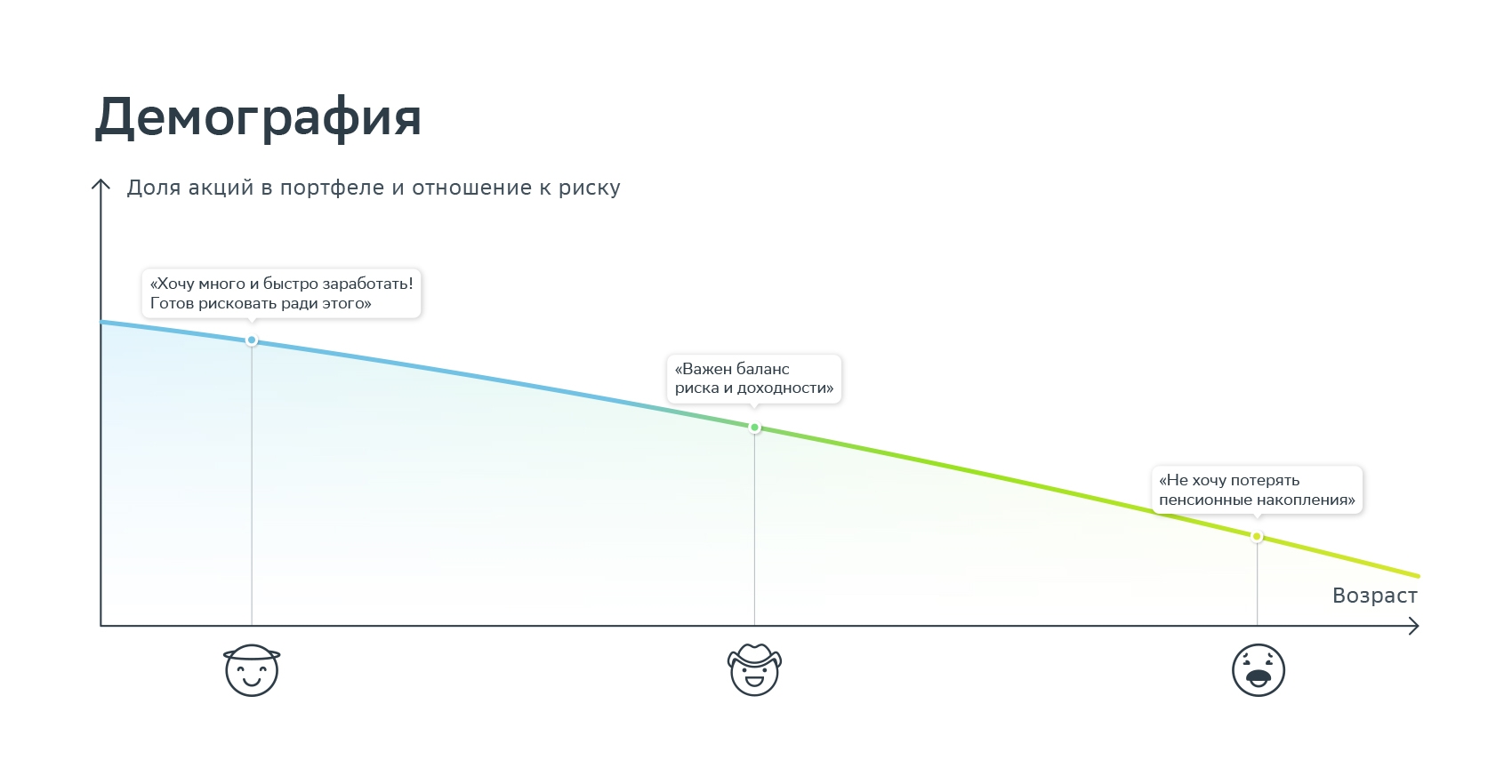

Отношение к риску и выбор финансовых инструментов зависят от возраста. Молодым нравится инвестировать в акции или что-то ещё более рискованное: фьючерсы, криповалюту, NFT. Пожилые чаще выбирают облигации.

Средний возраст населения страны меняется медленно. Но средний возраст тех, кто инвестирует, может меняться очень быстро, если возникают новые технологии доступа к бирже или растёт финансовая грамотность отдельных поколений.

До 2020 года средний возраст инвесторов в США составлял 48 лет. В 2020 году на фондовый рынок пришли ещё 10 млн человек, и их средний возраст — 35. Молодых привлекли новые удобные приложения для биржевой торговли и снижение комиссий. Результат: если до 2020 года розничные инвесторы покупали акции на сумму около 6 млрд долларов в месяц, то в 2021 году — на 27 млрд долларов.

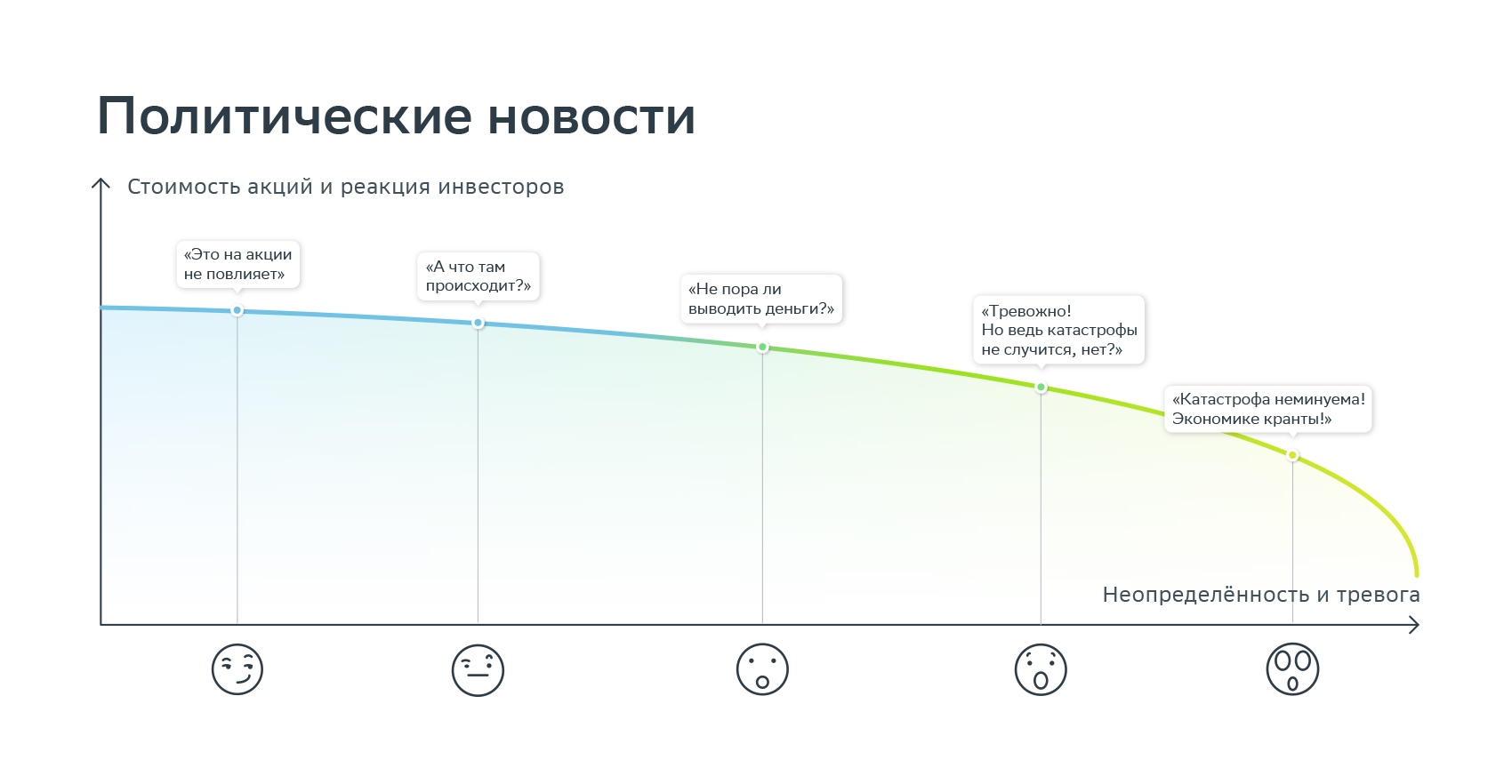

Смена власти в стране, ожидание военного конфликта, крупные международные переговоры и любая другая тревожная неопределённость негативно влияют на фондовый рынок. Риск вложений в акции возрастает, поэтому многие распродают их.

Впрочем, эффект новостей чаще всего краткосрочный. Если никто не вводит санкции, не национализирует компании и не начинает реальную войну, то инвесторы переключаются на более свежие новости.

В период президентских выборов в США фондовый рынок обычно становится менее стабильным, а сразу после выборов, если президент меняется, немного падает. Инвесторы ждут, не произойдёт ли больших перемен в экономической политике.

Полный список факторов, из-за которых фондовый рынок растёт или падает, составить невозможно. Повлиять может что угодно:

Иногда причину даже невозможно выявить. Так, в Чёрный понедельник 19 октября 1987 года фондовые рынки в разных странах упали на 20–40%, хотя не было никаких важных событий и новостей. Эксперты спорят о причине до сих пор.

Самая популярная версия: подвели настройки компьютерных программ для автоматического трейдинга. Другая версия: трейдеры ощущали переоценённость рынка. Третья: сказалось ослабление доллара и повышение доходности по облигациям.

#фондовый рынок

#инвестиции

Комментариев пока нет

09.02.22

В России с 2022 года можно создавать личные фонды — подобие трастов, куда инвестор передаёт свои активы для распоряжения ими и при жизни, и после смерти. Личный фонд имеет налоговые льготы, и на активы в нём чаще всего не могут обратить взыскание, а после смерти инвестора фонд поможет наследникам не промотать состояние.

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2026 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ruНа этом сайте используются Cookies.

Подробнее

0 / 2000