Опытные инвесторы могут зарабатывать не только на росте, но и на падении стоимости акций — с помощью короткой позиции, или шорта. Особенно это умение необходимо, когда на рынках нестабильно, — профессиональным трейдерам и инвесторам, совершающим сотни операций, нужно зарабатывать в любой день.

Работает это так. Допустим, инвестор предполагает, что бумаги некой компании скоро подешевеют, например после публикации отчётности. Он берёт акции этой компании в кредит у брокера под определённый процент и обязуется вернуть их в том же объёме. Брокер резервирует на счёте инвестора деньги.

Процент прописывается в брокерском договоре. Например, у Сбербанка он составляет 0% годовых, если вы возвращаете акции в тот же день. Если вы продолжаете держать акции у себя, ставка составит уже 15% годовых.

Инвестор продаёт полученные акции, а когда их стоимость снижается, покупает на рынке по более низкой цене. Акции он возвращает брокеру. Разница между стоимостью продажи и покупки ценных бумаг без учёта процента — прибыль инвестора.

Нужно учитывать, что короткие позиции по умолчанию более рискованные, чем длинные, когда вы покупаете акции и держите их, пока они не вырастут, — по нескольким причинам.

В длинной позиции инвестор в худшем случае потеряет сумму, равную стоимости акций, — она не может упасть меньше нуля. Зато расти стоимость акций может до бесконечности, как и убытки в короткой позиции.

Поэтому активные инвесторы используют стоп-лоссы — отметки, по достижении которых позиция закрывается, а убытки фиксируются. Также некоторые брокеры сами устанавливают максимальный уровень потерь или принудительно закрывают позиции, если у инвестора не хватит денег для выкупа бумаг.

Когда точно не стоит шортить

С короткой позиции не получится заработать на дивидендном гэпе — падении стоимости акций после даты фиксации реестра акционеров, имеющих право на получение дивидендов. Если брать бумаги в долг под эту дату, брокер также спишет размер дивиденда плюс НДФЛ 13%.

Кроме того, брокеры могут ограничивать список бумаг, по которым можно открывать короткие позиции, оставляя только самые ликвидные акции (их ещё называют непокрытыми продажами). Если ваш брокер — Сбербанк, то этот список можно увидеть здесь. Там же можно посмотреть ставки риска по каждой ценной бумаге для определённых категорий инвесторов — от них зависит, какая сумма должна лежать на брокерском счету клиента перед открытием короткой позиции.

В долгосрочной перспективе акции растут, а короткая позиция открывается на небольшой срок. Если котировки пойдут не в том направлении, куда вы ожидаете, комиссию брокеру всё равно придётся платить. Двигаться с рынком в одном направлении всегда менее рискованно.

Короткие позиции подходят для опытных инвесторов, готовых уделять много времени торговле и следить за новостями, а также понимающих, какие факторы влияют на цену активов. Также надо уметь оценивать компании по мультипликаторам.

Но и этого может быть недостаточно: с начала по конец августа 2020 года инвесторы потеряли почти 25 млрд $ на коротких позициях в акциях производителя электромобилей Tesla. Эти бумаги стали популярными у шортистов из-за переоценённости компании. Однако, несмотря на это, акции Tesla выросли в 5,8 раза, что и привело к убыткам инвесторов. С помощью специальных биржевых инвестиционных фондов (ETF) квалифицированные инвесторы также могут поставить на падение всего фондового рынка.

Когда инвестор уверен, что стоимость актива в краткосрочной перспективе вырастет, он может взять у брокера в долг деньги под залог акций из портфеля и увеличить объём сделки. Причём размер этого кредита может в разы превышать объём капитала инвестора.

Это называется маржинальной торговлей, или торговлей с кредитным плечом. Плечо — отношение собственных средств инвестора к позиции, которую он хочет открыть. Иногда плечом называют отношение собственного капитала к заёмному.

Например, у вас есть 10 тысяч рублей, но вы хотите вложить в бумаги компании X 300 тысяч рублей перед выходом отчёта. Недостающие 290 тысяч рублей вы можете взять у брокера и увеличить свою потенциальную прибыль в 30 раз. Риск в том, что так же пропорционально увеличиваются возможные убытки.

Поэтому для тех, кто торгует с кредитным плечом, брокер устанавливает уровень margin call. Это отметка, ниже которой не должен опускаться объём средств на счёте, иначе придётся закрыть убыточную позицию.

Допустим, в примере выше брокер установил уровень margin call 40%, значит, стоимость акций в портфеле инвестора не должна опускаться ниже 40% от его собственных денег плюс 100% заёмных — то есть ниже 294 тысяч рублей. Если сумма становится меньше, придётся продать акции либо внести деньги на счёт.

Размер плеча, доступный инвестору, также зависит от уровня риска по бумагам в портфеле инвестора. Некоторые инструменты, например фьючерсы (о них подробнее — в другой статье), по умолчанию торгуются с плечом. Чтобы купить контракты, инвестору не обязательно иметь на счёте всю сумму, необходимую для сделки, достаточно гарантийного обеспечения (ГО). На Московской бирже оно составляет 8–12% от стоимости контракта.

Рискованные сделки с заёмными деньгами или ценными бумагами подходят только опытным инвесторам. Всем остальным стоит торговать исключительно на собственные средства.

#продвинутый уровень

#инвестиции

Комментариев пока нет

07.09.20

Несмотря на последние геополитические изменения, у российских инвесторов по-прежнему остаётся немало способов вложить деньги в иностранные рынки. Даже при нынешних ограничениях есть несложные способы диверсификации капитала через азиатские биржи, а также инвестиций в недвижимость дружественных стран. (ТУЛТИП – все инвестиции связаны с рисками, доход от инвестирования не гарантирован)

В России люди могут начать инвестировать с 14 лет. И начинающим инвесторам часто хочется сразу стать богатыми. Однако на самом деле вначале легко потерять деньги из-за нехватки опыта. Многие теряют свои вложения из-за неправильных решений и навсегда уходят с рынка акций. Вместе со СберСовой разбираемся, почему так происходит, и как всё же достичь своей цели.

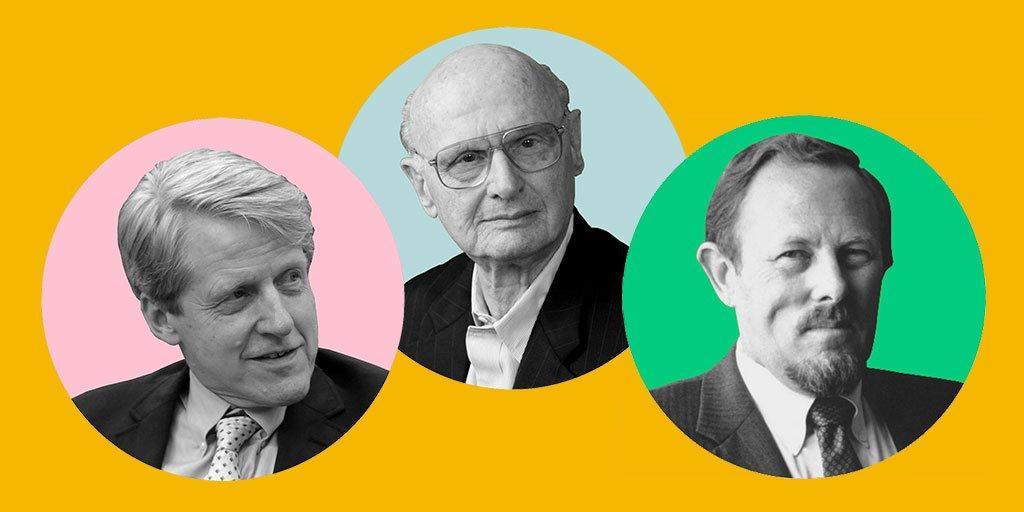

Экономисты изучают финансовые рынки с помощью математических моделей, за самые выдающиеся работы дают Нобелевскую премию. Обычно теории учёных очень сложны, но многие вошли в практику инвесторов и позволяют принимать лучшие решения при торговле ценными бумагами, создании инвестиционного портфеля и оценке рисков. Рассказываем, какие открытия нобелевских лауреатов может использовать любой инвестор.

СберИнвестиции — приложение, созданное СберБанком, в котором можно покупать и продавать ценные бумаги на Московской бирже и внебиржевом рынке. А ещё — читать аналитику от экспертов крупнейших инвестдомов, смотреть новости от СМИ и компаний-эмитентов, проходить обучающие курсы и использовать готовые идеи для инвестиций. Приложение подходит и для начинающих, и для инвесторов с опытом купли-продажи ценных бумаг. СберИнвестиции обеспечат вам доступ ко всем необходимым инструментам для принятия взвешенных решений и управления инвестиционным портфелем.

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2026 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ruНа этом сайте используются Cookies.

Подробнее

0 / 2000