Фьючерс — контракт, по которому его продавец (тот, кто получает деньги за фьючерс) обязуется продать актив по фиксированной цене через определённый срок, а покупатель — его оплатить. На Московской бирже торгуются фьючерсы на российские индексы, акции, облигации, нефть, драгметаллы, процентные ставки и др.

Предположим, вы покупаете фьючерсный контракт, в котором сказано, что вы должны купить акцию компании X у продавца фьючерса за 1000 руб. через 17 дней. При этом если реальная цена акций компании к этой дате будет равна 1100 руб., фактически вы получите прибыль 100 руб. — это разница между ценой покупки по фьючерсному контракту и продажей на бирже. Соответственно, продавец получит убыток 100 руб.

Кроме цены и даты исполнения фьючерса, в каждом контракте прописывают основные условия: вид договора, объём базового актива, сроки поставки, стоимость контракта.

Фьючерсные контракты бывают поставочными и расчётными. Заключая поставочный контракт, стороны договариваются о поставке актива. Например, на брокерский счёт инвестора по исполнении контракта могут прийти акции: он может их продать и зафиксировать результат или оставить их у себя.

Почему цена фьючерсов на нефть стала отрицательной

Главная причина — некоторые инвесторы не учли, что фьючерс на нефть был поставочным. За день до даты экспирации трейдеры в панике начали продавать контракты, потому что после этого те превратились бы в обязательство принять сырьё в городе Кушинг (штат Оклахома). Но из-за падения цен на нефть нефтехранилища были заполнены гораздо больше обычного, поэтому хранить нефть стало очень дорого. В результате многие инвесторы были готовы доплачивать, чтобы не принимать нефть.

Расчётный контракт работает по-другому: поставок не происходит, однако в момент исполнения договора между его участниками пересчитывают прибыли или убытки. В примере выше в дату экспирации контракта на счёт покупателя поступает 100 руб. от продавца — за этим следит биржа.

Цена фьючерса и цена базового актива, как правило, различаются. В стоимость контракта закладывают риски, которые могут повлиять на актив до конца исполнения контракта. Например, фьючерс на акцию с исполнением через неделю не учитывает события, которые могут случиться после. Рыночная цена на акции — учитывает. Когда цена фьючерса выше цены базового актива, это называется контанго; в противоположном случае — бэквордация. При этом чем ближе дата исполнения контракта, тем меньше разница в ценах.

Также могут различаться цены фьючерсов на один и тот же базовый актив с разным сроком исполнения. Например, в последние годы стоимость более «дальних» контрактов (например, с поставкой через год) на нефть была ниже, чем «ближних» (например, с поставкой через месяц) — это тоже называется бэквордация. Участники рынка ожидали, что возникнет избыток предложения и цена в долгосрочной перспективе будет снижаться. Однако падение спроса на нефть из-за коронавируса перевело рынок в состояние контанго — инвесторы ждут, что в будущем спрос на нефть восстановится и цены повысятся.

Наблюдая за разницей в стоимости контрактов, обычные инвесторы могут прогнозировать, как изменится цена на нефть, и принимать решения об инвестициях в нефтяные компании.

Фактически, покупая фьючерс, вы ставите на то, как изменится цена актива. Например, если вы покупаете фьючерс на акцию, вы не имеете права на дивиденды, а также участвовать в собрании акционеров или претендовать на часть имущества компании — вы не становитесь совладельцем бизнеса.

Зато фьючерсы дают право на бесплатное кредитное плечо: если вы берёте у брокера в долг, чтобы купить больше акций, то за это придётся платить (ориентировочно — до 20 % годовых). Инвестору необязательно иметь на счёте всю сумму, необходимую для сделки, достаточно гарантийного обеспечения (ГО). На Московской бирже оно составляет 8–12 % от стоимости контракта. То есть чтобы купить фьючерс на 100 тыс. руб., может хватить и 8 тыс. руб.

Кроме того, с помощью фьючерсов вы можете поставить на падение цены того или другого актива без ограничений, связанных с короткой позицией (о них мы писали в другой статье). Также комиссии на срочном рынке, где торгуются фьючерсы и другие производные инструменты, ниже, чем на фондовом рынке.

Опцион — тоже срочный контракт, как и фьючерс, но даёт держателю только право, а не обязанность купить либо продать актив по указанной цене в определённую дату. Обязанность по опциону — только у его продавца. Если покупатель опциона может купить актив, то такие опционы называются колл-опционами, если продать — пут-опционами.

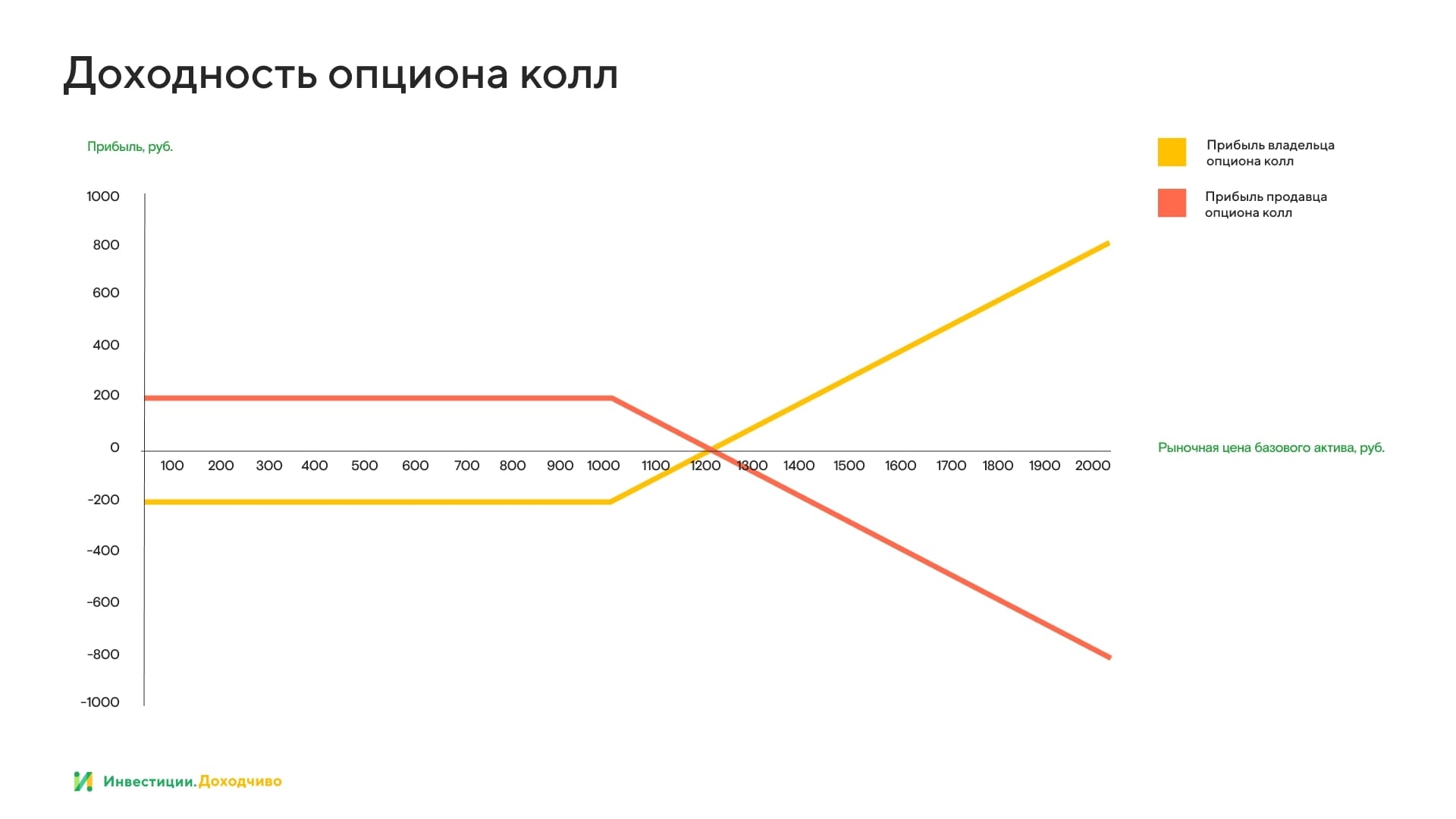

Допустим, акция компании Y прямо сейчас стоит 1000 руб. Вы надеетесь на рост стоимости акции и покупаете колл-опцион на её акцию за 200 руб., по которому через год вы можете купить акцию компании за те же 1000 руб. (эта цена называется страйком). Продавец колл-опциона надеется, что цена акции вырастет не больше, чем на 200 руб.

Если через год цена акции выросла до 2000 руб., то покупатель опциона может заплатить еще 1000 руб. и получить акцию. Продав её на бирже, он получит чистую прибыль в 800 руб. Убыток продавца, включающий упущенную выгоду, также составит 800 руб. Зато если к концу года акция будет стоить 1000-1200 руб., продавец получит прибыль, а покупатель — убыток.

Если к дате окончания контракта цена акции будет меньше 1000 руб., то покупателю будет невыгодно реализовывать своё право на покупку. В этом случае его убыток составит 200 руб., которые он заплатил в начале, прибыль продавца — 200 руб. Как правило, расчёт между участниками сделки происходит в денежном выражении, как в случае с расчётными фьючерсами.

С опционами типа пут схема — обратная. Отличие только в том, что если вы покупаете такой опцион, то фактически ставите на снижение стоимости акции. Бывают также опционы, которые позволяют купить или продать актив в любой день до окончания контракта— такие опционы называют американскими.

Таким образом, опционы позволяют опытным инвесторам заработать на изменении стоимости активов, к которым они привязаны. Заплатив премию, они ограничивают возможные убытки.

Вернёмся к примеру выше. Если просто купить акцию на рынке за 1000 руб., возможный убыток тоже может составить 1000 руб. — цена акции теоретически может упасть до нуля. Максимальный убыток покупателя опциона — сумма премии (200 руб.). Продавцы опционов зарабатывают на премиях.

Как и в случае с фьючерсами, опционы дают инвесторам возможность применять сложные стратегии хеджирования и спекулирования.

Фьючерсы и опционы — инструменты опытных спекулянтов, а не начинающих инвесторов, к тому же довольно рискованные: как правило, они торгуются с плечом. В этой статье мы коротко рассказали об их устройстве, чтобы вы были в курсе, хотя это тема для цикла статей.

#продвинутый уровень

#инвестиции

Вам понравилась статья?

В избранное

«Деньги заставляют этот мир вертеться», пела героиня фильма «Кабаре». В нашей киноподборке: биография великого инвестора Баффета, катастрофа грандиозного мошенника Мэдоффа, инсайд, махинации и имя Бога, скрытое на бирже. Самые увлекательные ленты про мир финансов, где начинаются великие дела, разваливаются огромные компании и вертятся деньги всего мира.

На бирже торгуется большое количество акций, и не всегда просто сделать правильный выбор. Чем одни акции лучше других, какие из них потенциально доходнее, какие менее рискованны, выгодна ли цена на них прямо сейчас? Разбираемся, какие критерии можно использовать при выборе акций.

Это раньше финансовые продукты служили одной цели. Требуется накопить — пожалуйста, депозит в банке. Случись что — подойдёт страховка. Хочется рискнуть и попытаться оперативно приумножить нажитое — с этим могут помочь, например, инвестиции в ценные бумаги. Но прогресс, в том числе в финансовом мире, не стоит на месте, и с некоторых пор на рынке существуют гибридные продукты, позволяющие одновременно достигать сразу нескольких целей. К их числу относится и инвестиционное страхование жизни (ИСЖ).

Группа «ПИК» предложила держателям выпуска долларовых еврооблигаций-2026 перенести выплаты по ним на дату погашения. Также девелопер попросил освободить от ковенантов и «ряда событий дефолта» компанию PIK Securities DAC, выступающую эмитентом евробондов, и поручителей по еврооблигациям.

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2025 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ruСберБанк обрабатывает Cookies с целью персонализации сервисов и чтобы пользоваться веб-сайтом было удобнее. Вы можете запретить обработку Cookies в настройках браузера. Пожалуйста, ознакомьтесь с политикой использования Cookies. Подробно рассказываем, как CберБанк обрабатывает и защищает ваши персональные данные на странице.