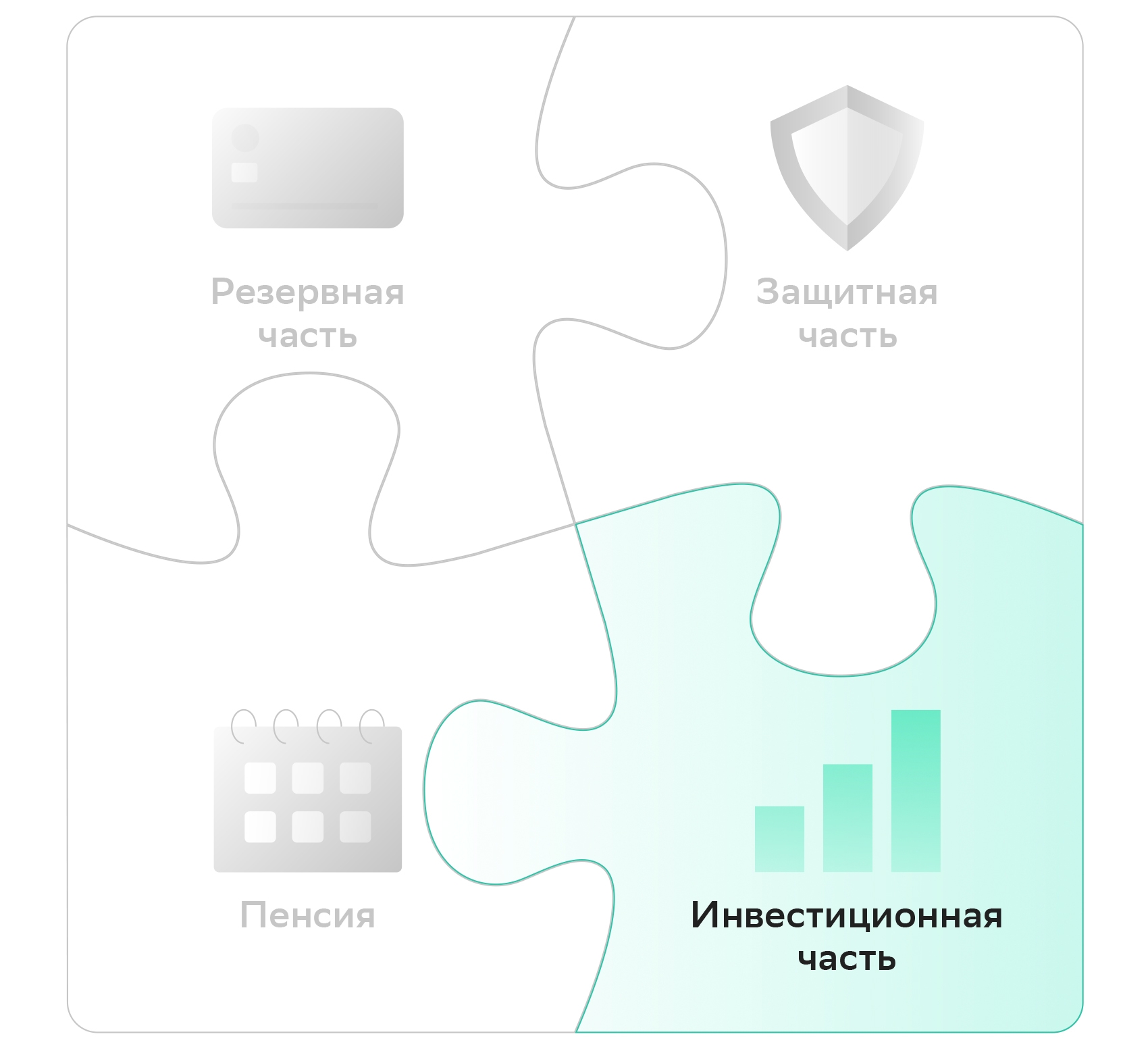

Сегодня поговорим об инвестиционной части: разберёмся, как её формировать и как найти баланс между рисками и доходностью. Инвестиционная часть — отличная возможность получать потенциальный пассивный доход и формировать накопления, чтобы обеспечить более высокий уровень жизни себе и близким, а в перспективе передать капитал наследникам.

В первую очередь нужно обеспечить гарантии финансовой стабильности для себя и своих близких, а уже после этого думать о процентных ставках и будущих доходах от инвестиций.

Самой важной задачей на первом этапе будет создание резерва — финансовой подушки безопасности. Непредвиденные расходы время от времени случаются у всех: болезнь, поломка машины, потеря работы и т. д. Если у человека уже есть инвестиции, но нет резерва, то в сложной ситуации придётся продавать ценные бумаги — если в этот момент они будут в минусе, это будет продажа в убыток.

О страховке тоже лучше подумать до инвестиций. Здесь ситуация та же: в случае непредвиденных обстоятельств можно будет получить возмещение от страховой компании, а не продавать активы.

Для формирования инвестиционной части портфеля можно выбрать разные инструменты, лучше всего их сочетать. Самыми популярными активами являются акции и облигации.

Акции — это ценные бумаги, которые подтверждают, что держатель владеет определённой долей в бизнесе акционерного общества. Владелец акции имеет право на часть чистой прибыли компании в виде дивидендов (если компания их выплачивает), а также на часть её имущества в случае банкротства.

Кроме дивидендов, можно заработать на росте акции — продать её дороже, чем купил. Однако может получиться и так, что цена акции не вырастет или даже упадёт, особенно в краткосрочной перспективе.

Акции потенциально — один из самых доходных, но в то же время и самых рисковых инструментов.

Облигации — наоборот, инструмент с почти что гарантированным доходом. Правда, у надёжных облигаций доход обычно не очень большой — чуть выше, чем у вкладов. Самыми надёжными считаются государственные облигации — ОФЗ.

Облигация — это долговая ценная бумага. Она подтверждает, что заёмщик (например, компания или целое государство) взял в долг у инвестора конкретную сумму (номинал), обязуется вернуть её в определённый срок и выплатить проценты.

Проценты, которые получает инвестор, называются купонами. Обычно их платят регулярно — например, поквартально или ежегодно.

Кроме акций и облигаций, можно приобретать паи ПИФов. Можно сказать, что такой фонд — это общий кошелёк, куда пайщики вкладывают свои деньги в обмен на долю в фонде. Управляет таким фондом управляющая компания. Она выбирает, куда инвестировать деньги пайщиков.

Наконец, к инвестиционным инструментам можно отнести драгоценные металлы и недвижимость.

У каждого инструмента есть своя функция: у акций это довольно агрессивное (но и рискованное) приумножение капитала, у облигаций — небольшой, но стабильный доход, а драгоценные металлы защищают сбережения.

Поэтому чаще всего в портфель включают разные активы — важно, в каком соотношении. Чтобы составить инвестиционный портфель, нужно сначала определить своё отношение к риску и готовность терпеть убытки — то есть инвестиционный профиль, а также цели и горизонт инвестирования.

В зависимости от него соотношение активов в портфеле будет разным. По этому критерию инвесторы делятся на несколько категорий — это вопрос баланса риска-доходности.

Это тоже очень важные критерии, от которых зависит содержимое портфеля.

Если вы планируете долгосрочные инвестиции (например, накопления на будущую пенсию) с горизонтом 20-30 лет, можно основную часть портфеля составлять из акций. А вот для краткосрочных инвестиций на 3-10 лет (накопления на квартиру, обучение ребёнка и т. д.) куда больше подходят облигации. Акции волатильны и могут не успеть вырасти за несколько лет.

Ещё важно учесть ликвидность активов, то есть возможность их легко и быстро продать по рыночной цене. При краткосрочных целях это важно. Например, продать акции крупных известных компаний (голубых фишек) на бирже можно практически сразу, а искать покупателя на инвестиционную квартиру можно месяцами. В долгосрочных целях ликвидность не так критична.

Инвестировать можно самостоятельно или через управляющую компанию.

Если вы хотите инвестировать самостоятельно, для покупки ценных бумаг нужно будет открыть брокерский или индивидуальный инвестиционный счёт (ИИС) у брокера. Обратите внимание, что некоторые активы будут вам недоступны — для сделок с ними нужно получить специальный статус квалифицированного инвестора у своего брокера. Впрочем, и без этого выбор инструментов на биржах довольно большой.

Брокер — это посредник между инвестором и биржей. К его выбору нужно подойти внимательно: изучить, какие активы доступны, какие тарифы он предлагает, высокий ли у него рейтинг, хорошие ли отзывы, есть ли мобильное приложение и как работает техподдержка.

В большинстве случаев брокер будет выступать вашим налоговым агентом. По итогам года с доходов от инвестиций нужно платить 13-15% НДФЛ.

Если вам не хватает знаний или вы не готовы тратить время на самостоятельное управление портфелем, можно выбрать готовый продукт в УК. Чаще всего УК даёт возможность выбрать стратегию (агрессивную, умеренную или консервативную), а дальше вам делать ничего не нужно — формировать портфель и следить за ним будут профессионалы.

Инвестировать через управляющую компанию можно, не только отдавая деньги в доверительное управление, но и покупая паи паевых инвестиционных фондов (ПИФов) — в них управление уже зашито внутри.

Конечно, УК берёт комиссию за свою работу. Если вы не готовы действовать самостоятельно, не нужно бояться доверить деньги профессионалам. Кстати, ИИС тоже можно отдать в доверительное управление (ИИС ДУ), пользуясь всеми его льготами.

Точных указаний, как часто нужно проверять активы и ребалансировать портфель, на чьё мнение нужно ориентироваться, где брать идеи и как отбирать бумаги, не существует: у всех разный портфель и своя инвестиционная стратегия. Главное — думать не только о доходности, но и о рисках.

Например, ребалансировать портфель желательно не реже одного раза в год. Но сейчас ситуация в экономике и на рынках меняется очень быстро — инвестор не может отставать от актуальной повестки. Поэтому нужно следить за новостями и реагировать оперативно, обновлять портфель чаще, особенно если у вас краткосрочные цели.

В идеале инвестору стоит вести инвестиционный дневник, где по каждому инструменту будут отмечены цели покупки и условия, при наступлении которых бумагу нужно продать.

Сейчас есть много онлайн-сервисов для инвесторов, в которые можно вносить все данные, чтобы планировать сделки и оценивать доходность портфеля в реальном времени. Например, Intelinvest, Smart-lab, Finviz.

Мобильные приложения большинства брокеров тоже подойдут, можно ограничиться ими. Обычно в них есть список всех сделок, информация о распределении активов и доходности портфеля, а также аналитика рынка.

#планирование

#инвестиции

Комментариев пока нет

21.12.22

Выбирать активы проще через скринеры, тепловая карта поможет быстро понять настроения рынка, а торговый терминал обеспечит скорость и стабильность торговли. Рассказываем про полезные инструменты, которые помогут инвестору и трейдеру справиться с рутинной аналитикой и оптимизировать рабочий процесс.

Для инвестора важное значение имеют два дневника. Перед составлением финансового плана придётся несколько месяцев вести дневник трат, а с началом инвестиций в привычку должно войти ведение дневника сделок – в идеале его нужно вести постоянно.

Полностью избежать рисков при инвестировании, как и во всяком другом деле, невозможно. Любой способ вложения денег, времени и труда связан с вероятностью не получить в итоге то, что ожидаешь. Инвестиционные риски не исключение. Но мы точно знаем, что грамотное управление ими позволяет уменьшить возможность неудачи и увеличить шансы на прибыль.

ВТБ временно приостановил выплату купонного дохода по ряду выпусков субординированных облигаций, а также по выпуску бессрочных еврооблигаций. Решение принято в целях укрепления капитальной позиции. Такая мера предусмотрена условиями выпусков и согласована с ЦБ РФ, сообщает «Интерфакс».

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2026 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ruНа этом сайте используются Cookies.

Подробнее

0 / 2000