6 мин

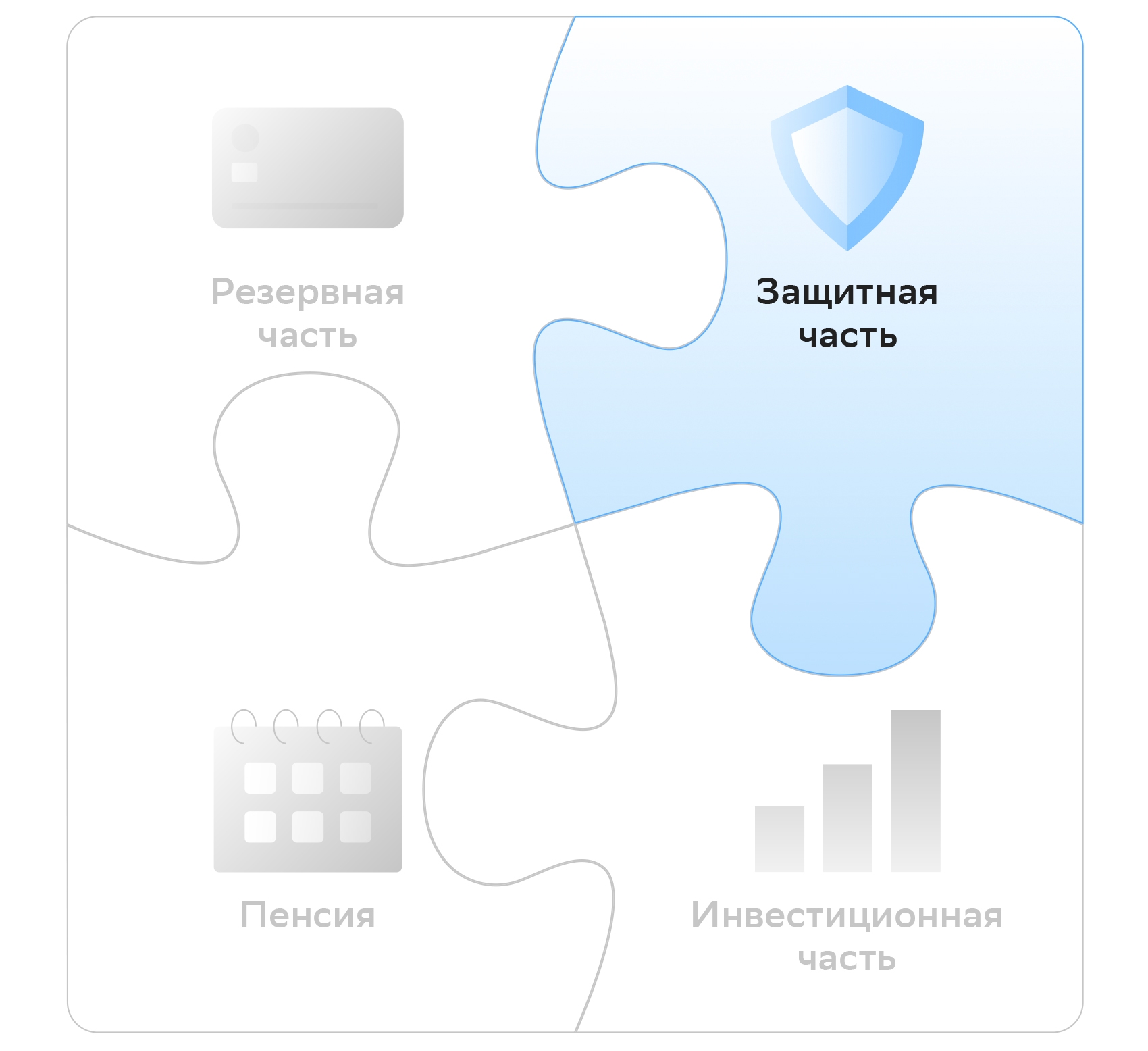

Когда резерв собран, многие нередко начинают инвестировать свободные средства — покупать акции, облигации, паи, основываясь на идее о том, что деньги должны работать и приносить своим владельцам пассивный доход. Однако эксперты считают, что в случае непредвиденных обстоятельств без защитной части в портфеле потери могут быть гораздо внушительнее, чем затраты на страховки. А возможно, даже придётся доставать деньги из инвестиций — такая стратегия не просто невыгодна, но порой даже убыточна.

Без защитной части получится портфель, который не учитывает самых серьёзных рисков — например, травмы, в результате которой придётся несколько месяцев провести на больничном, проблем со здоровьем у членов семьи, пожара в доме, автомобильной аварии и тому подобного.

Надеяться на резерв в таких случаях точно не стоит — придётся потратить на лечение или ремонт все накопленные средства, но нет гарантии, что через какое-то время не наступят такие события, на которые были отложены деньги в подушку безопасности. Самое правильное решение — определить наиболее актуальные для себя риски и оформить страховки, их покрывающие.

Так сложилось, что россияне относятся к страховым программам настороженно. Чаще всего многие покупают полисы только по следующим причинам:

Люди не привыкли покупать страховку как полезный продукт, и только те, кто уже получал выплаты в критической ситуации, могут на своём опыте понять, насколько это было спасительно для семейного бюджета и накоплений.

Ещё одна причина, почему люди избегают оформлять страховые полисы — недоверие к страховым компаниям и обилие историй о том, как сложно бывает получить выплаты. Однако если отнестись к выбору компании и договора ответственно, то подобных ситуаций легко избежать. Важно выбирать крупную компанию с устойчивой репутацией на рынке и точно понимать, какие риски включены в договор. Например, если покупаете полис, защищающий от травм, то нужно обратить внимание, по какой причине их можно получить, чтобы случай признали страховым: в результате несчастного случая или занятий спортом.

Таким образом, страхование — это удобный инструмент для защиты от крупных расходов, которые никто не может предвидеть.

Страхование можно условно разделить на личное, которое касается жизни и здоровья, и имущественное, например, страхование квартиры или машины.

Самое знакомое страхование здоровья для большинства россиян — это рисковое. Например, страхование здоровья при выезде за границу или добровольное медицинское страхование. Планируя отпуск, мы меньше всего думаем о неприятных событиях, поэтому часто и к страховке относимся невнимательно. Однако опыт показывает, что те, кто хоть раз сталкивался с необходимостью врачебной помощи за границей, в следующий раз выбирают страховой полис гораздо тщательнее. Потому что при сравнительной дешевизне этого продукта в случае необходимости его стоимость окупается с лихвой.

Ещё один популярный инструмент — полис каско для автовладельцев. Банки не зря предлагают его оформить, если вы берёте автокредит — страховка выручит, если, к примеру, машину украдут. Долг банку будете выплачивать уже не вы, а страховая компания.

С помощью рискового страхования можно защитить своё здоровье и здоровье детей — это могут быть страховки от серьёзных заболеваний или травм, которые предусматривают выплаты или организацию лечения в случае наступления страхового события. Можно защитить дом, машину, банковские карты — главное определить риски, которые для вас и вашей семьи актуальны.

Для этого можно использовать разные подходы.

Помимо рискового, есть накопительное страхование жизни (НСЖ), которое сочетает инструмент для накоплений и страховую защиту жизни и здоровья. Обычно его используют, чтобы накопить на какую-то цель и быть уверенным в её достижении даже в тех случаях, когда наступят события, не позволяющие работать и откладывать.

Такие программы часто выбирают родители, чтобы обеспечить будущее ребёнку: накопить на оплату вуза, на стартовый капитал или на первую квартиру. Например, женщина оформила НСЖ на 10 лет, чтобы к выпуску из школы её дочь могла получить определённую сумму, которая позволит ей поступить в вуз. На шестой год женщина серьёзно заболела и стала инвалидом — но накопления не прекратились. Страховая компания продолжила откладывать деньги, и к назначенному сроку её дочь получила необходимую сумму.

Договор НСЖ стоит заключать на срок не менее 5 лет — в этом случае вы можете рассчитывать на полный объём преимуществ, в том числе налоговый вычет.

Далее всё зависит от того, когда именно вам понадобится ваш капитал. Например, если вы копите на высшее образование ребёнка, который только родился, стоит заключить договор на 17-18 лет. Если вам 30 лет и вы копите на дом у моря, в котором будете жить на пенсии — то НСЖ можно подбирать на 20-30 лет.

Договоры рискового страхования тоже выгоднее заключать на длительный срок — так, годовой полис практически всегда обходится дешевле, чем его помесячная оплата.

#страхование

#планирование

Комментариев пока нет

10.11.22

В жизни, увы, случаются разные неприятности — аварии, болезни, пожары, кражи. Эти события часто чреваты и непредвиденными расходами. Облегчить последствия поможет страховая компания, которая возьмёт на себя расходы по возмещению убытков. Однако позаботиться об этом стоит заранее.

Начните с избавления от иллюзий и ложных надежд. Идеальных условий для рождения ребёнка не будет никогда. Бессмысленно ждать, когда вы купите квартиру, закроете ипотеку или получите второе образование. А вот разумную финансовую подготовку к рождению малыша провести необходимо. Не надо переживать, даже если счастливое известие застало врасплох — впереди ещё 9 месяцев.

В этом году российской системе защиты банковских вкладов граждан исполняется 20 лет. 23 декабря 2003 года был принят Федеральный закон «О страховании вкладов физических лиц в банках Российской Федерации», который помог обеспечить права и законные интересы вкладчиков и укрепить доверие к банковской системе в целом. Почему это было необходимо тогда, актуально ли до сих пор и как работает система — в материале СберСовы.

Страховка для путешествий — документ для обеспечения страховой защиты людей в поездках от болезней, несчастных случаев, пропажи багажа. Для получения визы оформление страховки обязательно, а те, у кого уже есть действующая виза, иногда пренебрегают покупкой нового полиса. Расскажем, почему необходима страховка и какие её виды существуют.

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2026 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ruНа этом сайте используются Cookies.

Подробнее

0 / 2000