5 мин

В огромных объёмах финансовой отчётности инвестора обычно интересует три вида отчётов:

Все они есть в годовой и в промежуточной отчётности. Она может быть в формате РСБУ или МСФО. Отчёт о прибылях и убытках можно изучать в любом формате, но МСФО более детальный.

Найти отчёт можно на официальных сайтах компаний, сайте Мосбиржи, в других открытых источниках — например, на сайте Центра раскрытия корпоративной информации.

Из отчёта о прибылях и убытках можно сделать вывод, эффективно ли работает компания, наращивает ли прибыль с годами или, наоборот, сбавляет темп. Интересно пройтись по всем показателям, чтобы понять, на каких этапах бизнес, возможно, теряет деньги или, напротив, виртуозно оптимизирует расходы.

Для инвестора разбираться в таких деталях очень важно. Простой пример: даже если компания продуктивно работает и имеет большую выручку, но чистая прибыль при этом нулевая, то рассчитывать на дивиденды не приходится.

Отчёт проводит инвестора по всем этапам заработка и расходов компании. Но чтобы уметь его анализировать, нужно разобраться с понятиями выручки, валовой, операционной и чистой прибыли.

У компании есть основная деятельность, на которой она зарабатывает. При этом делать деньги она может и на каких-то дополнительных проектах — например, на инвестировании части прибыли.

Выручка — это деньги, полученные именно в результате основной деятельности.

У кого-то это производство товаров и/или их продажа, у кого-то — оказание услуг. Все деньги за эти товары/услуги за конкретный период называются выручкой. Например, в магазине выручка — это все деньги, которые принесли покупатели. Здесь пока не идёт речи о расходах.

Выручку можно анализировать двумя путями:

Сравнивать текущие значения с показателями прошедших периодов, чтобы понять, есть ли рост.

Сравнивать выручку компании с выручкой конкурентов, чтобы понять, насколько серьёзным игроком она является в своей отрасли.

Если из выручки вычесть себестоимость товара, останется валовая прибыль. К себестоимости можно отнести затраты на сырьё, топливо, транспорт, зарплаты работников и т. п.

На этом этапе из валовой прибыли вычитают ещё один вид расходов — коммерческие и управленческие. Получается операционная прибыль. Ещё её называют прибылью от продаж.

Это важный показатель, потому что деньги на повседневную деятельность компания берёт именно из операционной прибыли. Если её мало, компания вынуждена брать кредиты, то есть работать в долг. В некоторых областях это обычная практика, но в целом чем меньше заёмных средств, тем лучше.

Если разделить операционную прибыль на выручку, можно узнать рентабельность бизнеса — операционную маржу:

Операционная маржа = (Операционная прибыль/Выручка) * 100%

Для инвестора, как и для самого бизнеса, чем выше рентабельность, тем лучше. Опять же, можно сравнивать этот показатель с прошлыми периодами и средним результатом по отрасли.

Мы говорили, что кроме основной деятельности у предприятия может быть дополнительный заработок. Если прибавить к операционной прибыли всю прибыль из других источников, получится прибыль до налогообложения.

Наконец, если вычесть ещё и налоги, то получится основной финансовый результат работы компании за период — чистая прибыль. Именно эта цифра — то, что компания заработала в реальности от всех источников, за вычетом всех расходов.

Тут-то и может получиться так, что денег клиенты принесли много, но все эти деньги оказались съедены расходами. Более того, прибыль даже может превратиться в убыток.

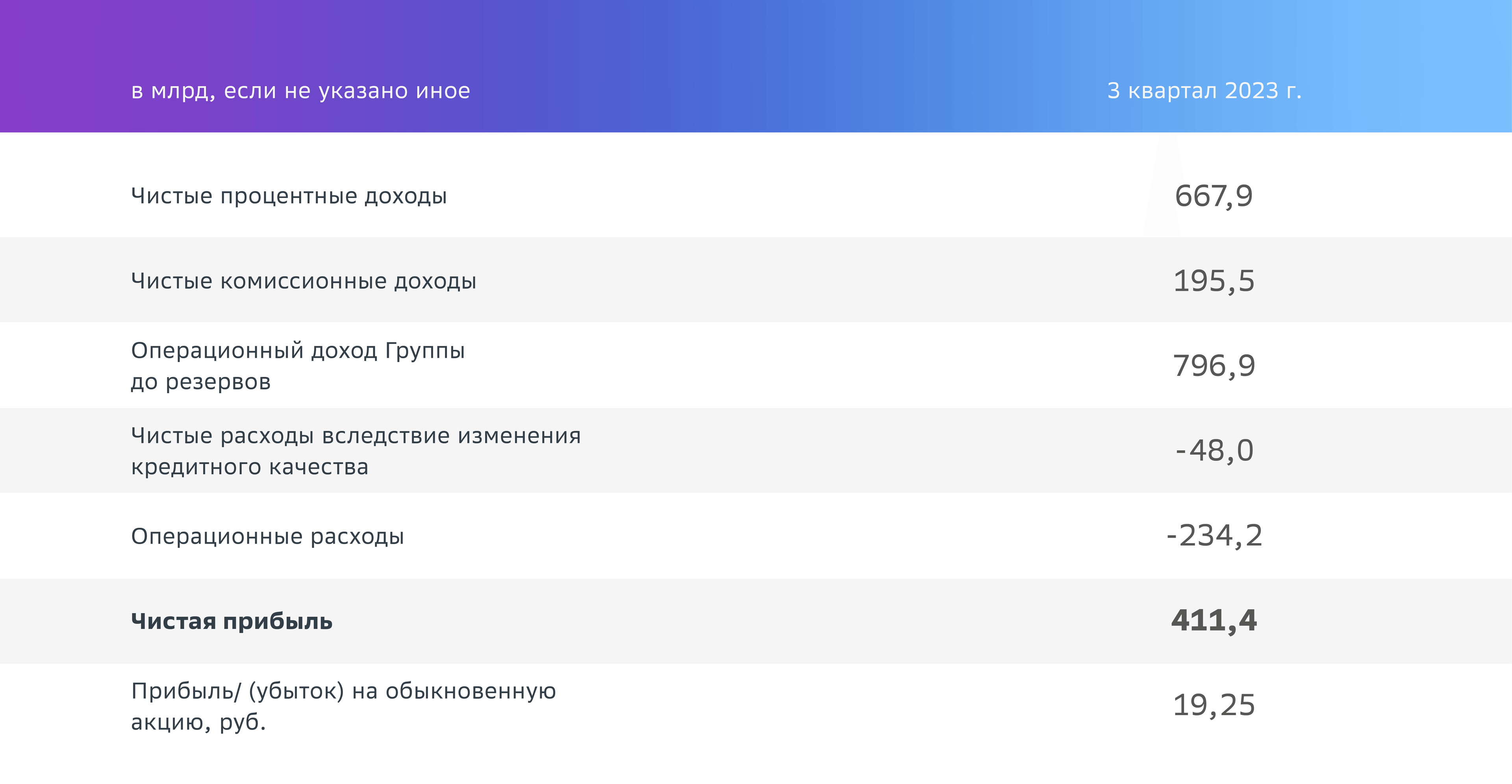

Если из чистой прибыли публичной компании вычесть сумму выплаченных дивидендов по привилегированным акциям и разделить то, что осталось, на число акций в обращении, получится ещё один интересный для инвестора показатель — прибыль на акцию (EPS — Earnings Per Share). Чаще всего это значение тоже есть в отчёте.

Чем больше EPS, тем больше чистой прибыли приходится на каждую акцию. Хорошо, если этот показатель год от года растёт.

Вот какую практическую пользу может извлечь инвестор из отчёта о прибылях и убытках:

В отчёте обычно есть для сравнения прошлые показатели, так что инвестор может оценить динамику. Но при этом нужно делать комплексный анализ всех показателей и разбираться в причинах роста или падения.

Так, например, прибыль может падать по вине самой компании или из-за внешних причин. Во втором случае главные вопросы — можно ли будет преодолеть эти обстоятельства в будущем, как вообще компания с этим справляется?

Отчёт показывает поэтапно, как выручка превращается в чистую прибыль или убыток. На разных этапах инвестор видит, какой объём выручки, на чём ещё зарабатывает эмитент, в какой момент и на что компания больше всего тратит и т. д.

Например, если у компании большая выручка, но практически не остаётся чистой прибыли, нужно последовательно сравнить все предыдущие показатели. Так, если цифры сильно уменьшаются уже на этапе подсчёта валовой прибыли — значит, либо компания несёт слишком большие расходы, либо ей давно пора пересмотреть ценообразование.

А если основное снижение идёт на этапе подсчёта операционной прибыли, проблема может быть в больших коммерческих расходах или расходах на управление. Возможно, менеджмент больше волнует собственное вознаграждение, чем улучшение показателей бизнеса.

В отчёте может присутствовать и прогноз: какие примерно показатели компания ожидает в следующем периоде. Через определённые формулы инвестор может посчитать, какой будет в будущем справедливая цена акций и каких дивидендов можно ждать согласно дивидендной политике.

Кроме анализа абсолютных показателей, инвестор при помощи отчёта о прибылях и убытках может рассчитать производные значения — мультипликаторы доходности. Они помогают понять, насколько оправдана стоимость ценных бумаг компании, а также сравнить между собой эмитентов из одной отрасли.

#накопить

#инвестиции

#бюджет

Комментариев пока нет

06.02.24

Иногда внезапная потеря престижной высокооплачиваемой работы может стать прологом к роскошной и беззаботной жизни. Такое возможно, если вы топ-менеджер крупной компании и после увольнения получили солидную компенсацию от работодателя. Рассказываем, откуда взялись такие компенсации и почему их называют золотым парашютом.

Биотехнологические компании — это новаторы, которые ищут лекарства от рака и от старости, создают новые материалы и продукты. Инвестировать в них — значит инвестировать в будущее. Но и вероятность ошибок, как в любом новом деле, велика. Рассказываем, на что обратить внимание при инвестировании в этот сектор.

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2026 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ruНа этом сайте используются Cookies.

Подробнее

0 / 2000