Вы привыкли проверять баланс вашей карты в смартфоне, но формально «баланс карты» — неверное выражение. На карте денег нет. Они лежат на счёте в банке. А карту вам выпустили, чтобы было проще ими пользоваться. С картой не надо снимать наличные по паспорту, выписывать чек продавцу, платить по реквизитам.

Выражение «ваша карта» тоже не вполне корректное. Владелец карты — банк, а вы — её держатель. Банки не передают карты клиентам в собственность, чтобы обезопасить деньги. Ведь иначе нельзя будет запретить клиенту подарить карту кому угодно и нельзя будет мгновенно заблокировать её при подозрительной покупке.

Каждая карта привязана к какой-нибудь платёжной системе. Без этого она не работает.

Первые платёжные системы возникли в 1950-е годы в США и были внутрибанковскими. Клиенты могли расплачиваться картами только в тех магазинах, которые обслуживал их банк. Первая межбанковская система появилась в 1966 году. Сейчас существуют как международные Visa, MasterCard, UnionPay, JCB, так и национальные системы: «Мир» в России, «Белкарт» в Беларуси, Cartes Bancaires во Франции.

Некоторые карты работают в двух платёжных системах — местной и международной. Например, карты «Мир»-Maestro или «Мир»-UnionPay.

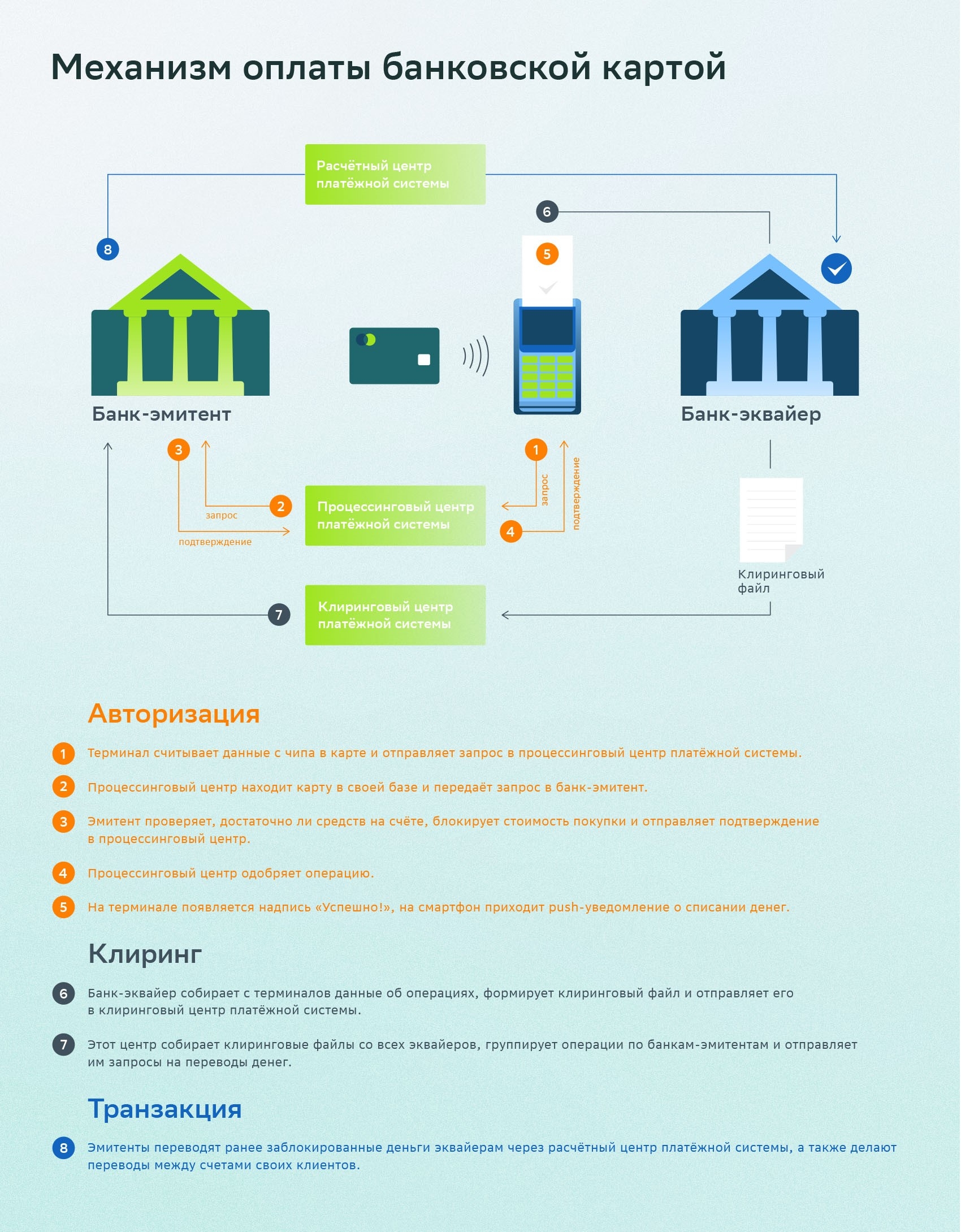

Оплата покупки — это перевод денег со счёта покупателя на счёт продавца. И если у покупателя к счёту привязана карта, то у продавца — платёжный терминал.

Банк, который выпустил карту, называется эмитентом. Банк, который обслуживает терминал (обеспечивает эквайринг), называется эквайером. При оплате банки общаются между собой через платёжную систему. Если карта покупателя привязана к такой системе, которую не поддерживает терминал, ничего не получится.

Эмитент и эквайер могут быть одним и тем же банком, но платёжная система всё равно участвует в оплате, схема не меняется.

Но фактически деньги по-прежнему у вас. Транзакция по их переводу на счёт продавца даже не началась. Пока произошла только авторизация: карта и счёт проверены, а сумма заблокирована, и воспользоваться ей никак нельзя.

При снятии наличных или интернет-покупке в целом происходит то же самое. Только там вместо терминала банкомат или форма онлайн-оплаты.

Несколько раз в день проходит клиринг (от англ. clear — «прояснить, очистить»), а за ним — транзакции по переводу денег.

Смысл клиринга в том, чтобы не делать лишних операций. Допустим, держатели карт банка А оплатили тысячу покупок на 3 млн рублей в терминалах банка Б, а держатели карт банка Б оплатили тысячу покупок на 2 млн в терминалах банка А.

❌ Без клиринга банки А и Б сделали бы две тысячи переводов друг другу на 5 млн рублей

✅ С клирингом банк А сделает один перевод банку Б на 1 млн рублей.

С 2015 года внутрироссийские платежи по всем картам обрабатывает оператор карт «Мир» — Национальная система платёжных карт Центробанка.

Авторизацию, когда вы подносите карту к терминалу, и транзакцию, когда деньги уходят с вашего счёта, обычно разделяют часы или дни. Из-за этого можно провалиться в минус даже по дебетовой карте.

При неопределённой стоимости. Для некоторых услуг — каршеринга, поездки на такси, прохода в метро по банковской карте — продавцы проводят авторизацию на небольшую сумму, а окончательный размер транзакции рассчитывают позже.

#технологии

#платежи и переводы

Комментариев пока нет

21.03.22

Аддитивные технологии активно набирают популярность — многие хотя бы раз слышали о 3D-принтерах, с помощью которых можно сделать полезные вещи для быта или декор для интерьера. Но рынок 3D-печати шагнул уже далеко вперёд — на крупных предприятиях принтеры печатают медицинское оборудование, протезы, детали для самолётов, части двигателей и многое другое.

Современные технологии становятся такой же обычной вещью, как зубная щётка или столовые приборы. Цифровые навыки за последние 5-7 лет превратились в очень важный элемент финансовой грамотности. Рассказываем, что это такое и почему эти навыки так нужны в личных финансах.

Деньги утекают как вода, а вы всё гадаете, куда делась половина зарплаты? Современные приложения для учёта расходов готовы стать вашими верными спутниками и помочь держать бюджет в рамках, не забывать про платежи и даже копить на мечты. СберСова составила топ-10 лучших приложений, чтобы деньги наконец стали работать на вас, а не наоборот

Чтобы оплачивать услуги ЖКХ и связи, не обязательно тратить время на поход в отделение банка. Удобнее и проще это делать через мобильное приложение СберБанк Онлайн. Это совершенно безопасно, а комиссия за платежи часто ниже, чем в офисе.

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2026 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ruНа этом сайте используются Cookies.

Подробнее

0 / 2000