В 2002 году в нашей стране заработала система обязательного пенсионного страхования (ОПС), которая сегодня формирует будущую пенсию россиян. Складывается система ОПС из двух частей — страховой и накопительной пенсий.

Страховая пенсия представляет из себя гарантированную государством ежемесячную выплату, которую получает гражданин пенсионного возраста.

На страховую пенсию по старости имеет право любой россиянин, который работает в найме, открыл свой бизнес или ИП.

Для того, чтобы получить страховую пенсию по старости, необходимо отработать в России не менее 15 лет. Люди, которые проработали меньше или вообще не начинали строить карьеру, также имеют право на государственные социальные выплаты, но получить их они смогут не раньше 70 лет. И размер пенсии у них будет меньше, чем у тех, чей трудовой стаж составляет 30–40 лет.

Страховая пенсия формируется из взносов, которые работодатель должен отчислять в Пенсионный фонд России (ПФР)* за каждого своего сотрудника. Их размер составляет сейчас 22% от официальной зарплаты. При этом деньги не вычитаются из заработка, они относятся к социальным расходам компании.

Важно: деньги, которые работодатели отчисляют в ПФР сейчас, не идут на формирование пенсии конкретных работников. Из них производятся выплаты тем, кто уже закончил свой трудовой путь. Это классический страховой принцип: каждое работающее поколение платит пенсию старикам, чтоб потом получить свои деньги от тех, кто придёт им на смену.

Это деньги, которые накапливаются в течение трудовой деятельности гражданина на его личном пенсионном счёте и выплачиваются по достижении пенсионного возраста (для женщин в 55 лет, для мужчин — в 60). Выплачиваются средства либо единой суммой, либо ежемесячно по частям.

Накопительная пенсия — это своего рода попытка уйти от полностью страховой схемы, дать россиянам возможность сделать дополнительные пенсионные накопления.

Формировать накопительную пенсию в России могут все граждане с 1967 года рождения и младше.

Накопительная схема работала в России с 2002 по 2014 год. В эти 12 лет часть взносов — 6% от положенных по закону 22% — работодатели отправляли не в общий котёл ПФР, а на индивидуальные пенсионные счета сотрудников. Эту часть будущей пенсии (6%) можно было инвестировать. То есть во время накопительного периода до момента начала выплат гражданин мог получать дополнительный доход за счёт того, что его деньги, вложенные в надёжные ценные бумаги, работали.

С 2014 года накопительная часть пенсии в России заморожена — на неё действует мораторий. Такой режим будет действовать как минимум до конца 2023 года. Это означает, что взносы работодателей полностью идут на выплаты нынешним пенсионерам.

Накопительную же часть, которая сформировалась в 2002–2014 годах, можно и сейчас при желании перевести в негосударственный пенсионный фонд или оставить в ПФР. Люди это делают для того, чтобы увеличивать пенсионные накопления за счёт ежегодно начисляемого инвестдохода, будь то НПФ или ПФР.

Да, можно, и для этого существует несколько способов.

Авторизоваться на сайте можно через учётную запись на Госуслугах. Для расчёта пенсии введите данные о зарплате, периодах работы в течение жизни, а также следующие показатели, актуальные на 2022 год: фиксированная выплата — 7220,74 рублей, стоимость одного пенсионного коэффициента — 118 рублей 10 копеек; максимальная заработная плата до вычета НДФЛ, облагаемая страховыми взносами — 130 416,67 рублей в месяц.

Где:

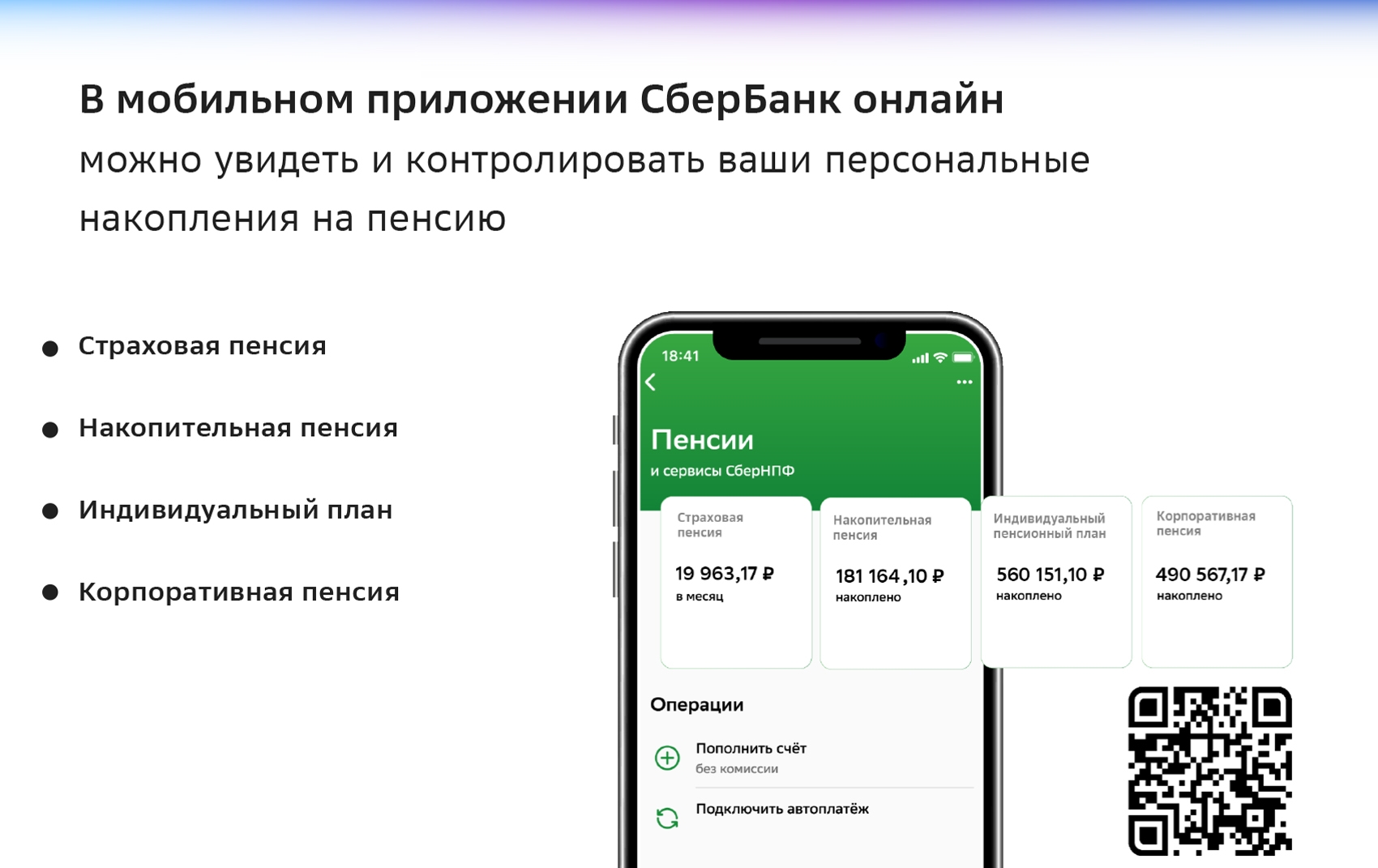

И ещё один самый простой и удобный способ — воспользоваться бесплатным сервисом по пенсиям в мобильном приложении СберБанк Онлайн (раздел «Пенсия»). Помимо информации о страховой пенсии, с помощью сервиса вы получите данные и о своей накопительной пенсии.

Хорошая новость — да, и вот несколько полезных советов на эту тему.

Пенсия напрямую зависит от размера вашей официальной зарплаты: чем выше зарплата, тем больше отчисления работодателя в счёт вашей будущей пенсии.

Их купить можно в любой момент, не дожидаясь выхода на пенсию. Сделать это могут и самозанятые, и граждане для своих друзей или родственников, за которых не платит работодатель. Для покупки баллов нужно заключить договор с Пенсионным фондом России. Детальная информация по покупке пенсионных баллов указана на сайте Пенсионного фонда России.

Откройте Индивидуальный пенсионный план и откладывайте на будущее необременительными для вашего бюджета суммами. Например, обратите внимание на ИПП «Целевой» от СберНПФ. Первоначальный минимальный взнос по этой программе составляет 2000 рублей, минимальный текущий взнос — 1000 рублей, причём вносить средства можно комфортными суммами в произвольном режиме. Оформить ИПП «Целевой» можно в любом офисе Сбера или в приложении СберБанк Онлайн.

ИПП позволяет вкладчику после выхода на пенсию — причём на 5 лет раньше установленных государством сроков — получать дополнительные выплаты в течение не менее пяти лет. При этом СберНПФ продолжает инвестировать средства пенсионных резервов и начислять клиенту инвестиционный доход.

Начиная свою карьеру, помните о том, что у вас много возможностей, чтобы позаботиться о достойном будущем.

#пенсионное страхование

#вопрос-ответ

Вам понравилась статья?

В избранное

Овладеть новой профессией или повысить квалификацию сейчас можно не выходя из дома. СберСова изучила предложения на рынке онлайн-обучения и рассказывает, как системно подойти к выбору программы, чтобы образовательные инвестиции в будущее имели смысл и непременно окупились.

Лишь каждый пятый россиянин (21%) формирует долгосрочные сбережения, откладывая в среднем 9 тысяч рублей в месяц. Об этом говорят данные опроса, проведённого СберНПФ в апреле среди 12 тысяч жителей крупных городов старше 18 лет. Недостаточный уровень финансовой грамотности — одна из ключевых причин, которая мешает жить в достатке, в том числе на пенсии. При этом финансово грамотными считают себя менее половины россиян. Однако откладывать средства можно при любом уровне дохода, главное — понимать, как работают различные инструменты. Давайте разберёмся, как обеспечить своё благосостояние в любом возрасте и защитить деньги от инфляции.

Часто начинающие инвесторы относятся к прогнозам и инвестиционным идеям аналитиков как к незыблемой истине. Если так сказал профессионал, значит, так и будет. Но в инвестициях нет и не может быть гарантий, и любая идея — всего лишь предположение. Так стоит ли прислушиваться к мнению аналитиков, и как использовать его для своей пользы?

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2024 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ruСберБанк обрабатывает Cookies с целью персонализации сервисов и чтобы пользоваться веб-сайтом было удобнее. Вы можете запретить обработку Cookies в настройках браузера. Пожалуйста, ознакомьтесь с политикой использования Cookies. Подробно рассказываем, как CберБанк обрабатывает и защищает ваши персональные данные на странице.