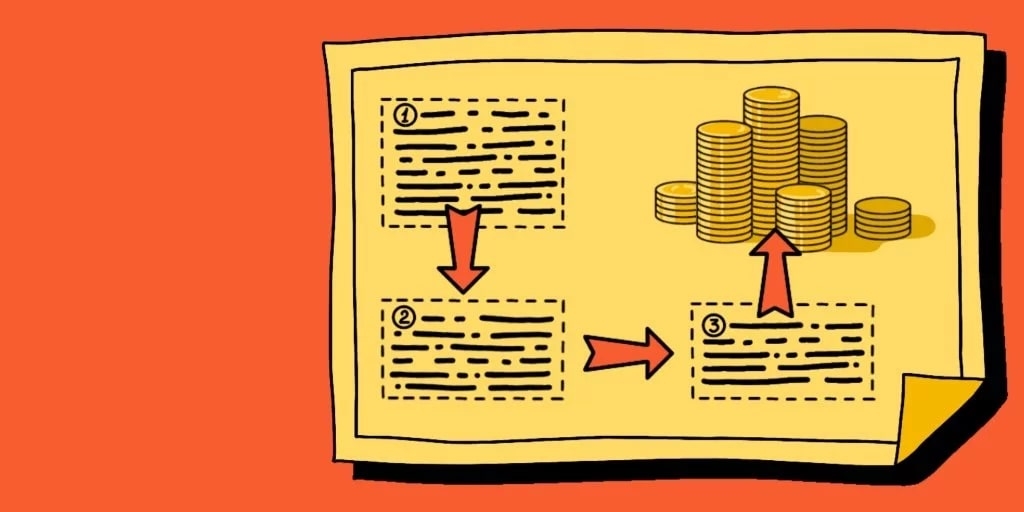

Формирование личного плана состоит из нескольких последовательных шагов.

Чем наши заветные мечты отличаются от целей? Конечно, конкретикой. Необходимо определить задачи, просчитать их стоимость, точный срок оплаты. Вы хотите отправить ребенка учиться в частную школу? Выберите школу. Узнайте стоимость обучения, прибавьте к ней возможные дополнительные расходы — кружки, питание, группу продлённого дня и прочее. Выясните систему оплату. Так вы поймете, когда и какая сумма вам потребуется.

Ту же тактику используйте и при планировании покупки нового автомобиля. Выберите марку, модель, комплектацию, цвет, получите расчёт полной стоимости машины в автосалоне, не забудьте про все нужные вам страховки. Определите дату, когда хотите купить автомобиль.

Часто бывает, что хочется всего и сразу: сделать ремонт, купить машину, съездить в кругосветное путешествие, построить новый загородный дом. Расставьте приоритеты: что и в какой последовательности лучше осуществить, а от чего можно и вовсе отказаться.

Поработав министром личного экономического развития, вы определите цели на ближайшие 3-5 лет. В августе 2020 года — новый ноутбук за 100 тысяч рублей, в сентябре 2021 года — новая машина за 2,5 миллиона рублей, а в августе 2024 года — квартира за 8 миллионов рублей.

Цели поставлены. Теперь самое важное — накопить необходимый капитал. Проанализируйте свои повседневные расходы и решите, какие из них обязательны для вас, а от каких — можно отказаться. Универсальных решений нет, ведь кто-то не может обойтись без субботней кружки пива с друзьями в спортбаре, а кому-то потребуется посещение спа-салона вечером в пятницу для того, чтобы снять накопившуюся за неделю усталость.

Обращайте внимание даже на мелкие расходы. Чашка кофе за 200 рублей в день — это немного, но за всю рабочую неделю мы получаем 1000 рублей, а далее — уже 4000 рублей в месяц. За год получается 48 тысяч рублей.

Из таких мелочей, как кофе, складывается крупная сумма, которую можно было бы не тратить. Например, если пить кофе в офисе или дома перед тем, как идти на работу.

Помимо текущих расходов, существуют крупные обязательные траты, которые также надо учитывать в своем финансовом плане. Оплата страхового полиса КАСКО раз в год, оплата учёбы ребенка раз в полгода — на такие расходы тоже можно копить, но отдельно от накоплений на свои финансовые цели. К примеру, если полис КАСКО за 40 тысяч рублей нужно купить через 8 месяцев, то в графу текущих расходов надо записать ещё 5 тысяч рублей ежемесячно.

| Ежемесячные доходы | Обязательные ежемесячные расходы |

| Зарплата: 100 тысяч рублей | Коммунальные платежи: 5 тысяч рублей |

| Годовая премия, разделённая на 12 месяцев: 20 тысяч рублей | Еда: 30 тысяч рублей |

| Итого: 120 тысяч рублей | Транспорт: 3 тысяч рублей |

| Одежда и обувь: 7 тысяч рублей | |

| Досуг: 5 тысяч рублей | |

| Кружки ребёнка: 8 тысяч рублей | |

| Топливо: 7 тысяч рублей | |

| КАСКО: 5 тысяч рублей | |

| Итого: 70 тысяч рублей |

На реализацию крупных финансовых целей остаётся 50 тысяч рублей.

Это ваши свободные деньги. Но прежде чем начать их откладывать, задумайтесь о резерве на чёрный день. Он нужен на случай форс-мажора: потери работы, неудач в бизнесе, необходимости дорогостоящего лечения.

Такая подушка безопасности, как считают многие специалисты, должна быть равна сумме расходов за 3-6 месяцев. А некоторые даже утверждают, что резервной корзины должно хватить на два года жизни без работы.

Для накопления резерва финансовые эксперты предлагают откладывать от 10% до 30% от своих доходов ежемесячно. Проще всего превратить в подушку безопасности пополняемый банковский вклад, ведь главное требование к резервному капиталу — сохранность и надёжность.

После того, как вы определились с суммой, которую сможете каждый месяц откладывать на осуществление своих финансовых целей, решите, где вы будете хранить накапливаемые средства.

Не стоит прятать деньги под подушкой, лучше использовать подходящие финансовые инструменты. Они помогут не только защитить сбережения от инфляции, но и получить определенный доход. Его тоже надо будет отразить в своём плане.

Выбор финансовых инструментов зависит от того, через какое время вы планируете достичь своих финансовых целей. Чем больше времени у вас есть, тем в более доходные и рискованные инструменты можно вкладывать деньги.

Для вложений на короткие сроки лучше всего подходят безопасные и стабильные инструменты. Допустим, через год вам нужен миллион рублей, чтобы купить машину — этой суммой нельзя рисковать. В таком случае разумно открыть вклад: средства на банковских вкладах застрахованы и приносят дополнительный доход примерно на уровне инфляции.

Скорее всего, вы будете откладывать деньги каждый месяц, поэтому лучше выбрать вклад с возможностью пополнения. У таких вкладов процентная ставка, как правило, выше, чем у тех, где предусмотрена возможность частичного снятия денег.

Например, вы открыли пополняемый вклад* на год с первоначальным взносом 100 тысяч рублей и процентной ставкой 3,92%. Если вы будете каждый месяц пополнять вклад на 100 тысяч рублей, в конце накопите 1 225 140,44 рублей. То есть за год вы заработаете чуть больше 25 тысяч рублей.

Чтобы не забывать вовремя пополнять вклады и другие финансовые инструменты, можно подключить автоплатёж. Такая услуга есть во многих банках. Настроить автоплатёж обычно можно в мобильном приложении банка. При его подключении вы сами устанавливаете комфортную для вас сумму платежа и его периодичность.

Если до реализации цели у вас есть несколько лет, можно выбрать инвестиционную стратегию. Вложения на долгий срок позволяют рассчитывать на более высокую доходность.

Куда вложить деньги, во многом зависит от вашей склонности к риску: кому-то важны гарантии возврата вложенных средств, а кто-то готов рисковать своими деньгами в расчёте на высокую прибыль. Чтобы определить, какой вы инвестор, можно воспользоваться специальными тестами на определение риск-профиля.

Следующий шаг — составление инвестиционного портфеля, то есть выбор инструментов для вложений. Лучше вкладывать средства не в одну, а в несколько разных ценных бумаг. Например, в акции компаний сразу нескольких отраслей и стран. Делать это нужно, чтобы защитить себя от рисков. Когда акции одной компании проседают, акции других могут расти. При составлении портфеля желательно не ограничиваться и одним типом инструментов, скажем, только акциями или только облигациями.

Выбор инструментов также зависит от ваших целей. Если вы копите на образование детей и деньги вам понадобятся через 3—5 лет, вам стоит вкладываться в консервативные инструменты с умеренным уровнем риска: корпоративные облигации, биржевые фонды. Если вы копите на прибавку к пенсии через 20 лет — можете вложиться в более рискованные инструменты, в том числе акции. Иными словами: чем ближе цель, тем больше должна быть доля консервативных инструментов в портфеле.

Бывают ситуации, когда крупную цель надо осуществить быстро и отложить её реализацию на потом никак нельзя. Например, если вам или вашим близким требуется срочная дорогостоящая операция.

В таком случае придётся брать кредит. Но делать это нужно очень обдуманно. Перед тем, как заключить кредитный договор, изучите все условия: процент по кредиту, стоимость его обслуживания, страховки, которые потребуются. При этом финансовые эксперты рекомендуют не тратить на погашение кредитов больше 30% доходов, если есть такая возможность.

Конкретно формулируйте свои цели и сроки, в которые хотите их достичь. От этого зависит выбор ваших инструментов для накоплений.

Следите за своими доходами и расходами, чтобы контролировать количество свободных денег для инвестиций. А также не забывайте о подушке безопасности.

Для краткосрочных вложений лучше подходят вклады, а для долгосрочных — стоит рассмотреть инвестиции с вероятностью получить больший доход.

*Расчет на основании ставок на 20.03.2020 года

#планирование

Комментариев пока нет

03.10.21

Собеседование проводится, чтобы стороны могли оценить друг друга. Напряжённая атмосфера, неблагоприятные условия, отказ работодателя отвечать на вопросы о вакансии – повод задуматься, стоит ли претендовать на работу в компании. На что, кроме зарплаты, обратить внимание при трудоустройстве, разбираемся вместе со СберСовой.

Финансовая грамотность – это не только скрупулёзное планирование и вечная экономия. В первую очередь это свобода, ясность ума, стратегия и уважение к себе. Кажется, что до Нового года ещё много времени, но на самом деле планировать траты и подводить итоги пора начинать уже сейчас. Давайте вместе пройдёмся по ряду пунктов и составим план, как начать год без забот и тревог.

Машина, квартира и даже свой дом — многие мечты достижимы, если на них копить. Но изъятие из бюджета 10-20% доходов — это боль прямо сейчас, а абстрактная машина в будущем — слабое утешение. Поэтому важно не просто откладывать деньги, а сделать годовой финансовый план, который поможет сократить сроки и найти дополнительные ресурсы, сделав вашу цель реалистичной и позволив вам копить с удовольствием.

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2026 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ruНа этом сайте используются Cookies.

Подробнее

0 / 2000