Накопить хотя бы небольшой капитал для ребёнка — это отличная идея. Можно заранее поставить конкретную цель — например, копить на образование или на квартиру. В то же время достаточно сложно подсчитать, сколько всё это будет стоить через 18 лет, да и потребности детей могут поменяться. Поэтому можно просто формировать капитал, который в любом случае пригодится молодому человеку.

Лучшими помощниками инвестора принято считать время и сложный процент (мы рассказывали о нём в этой статье). Поэтому чем раньше вы начнёте собирать инвестиционный портфель для ребёнка, тем более выдающимися будут результаты.

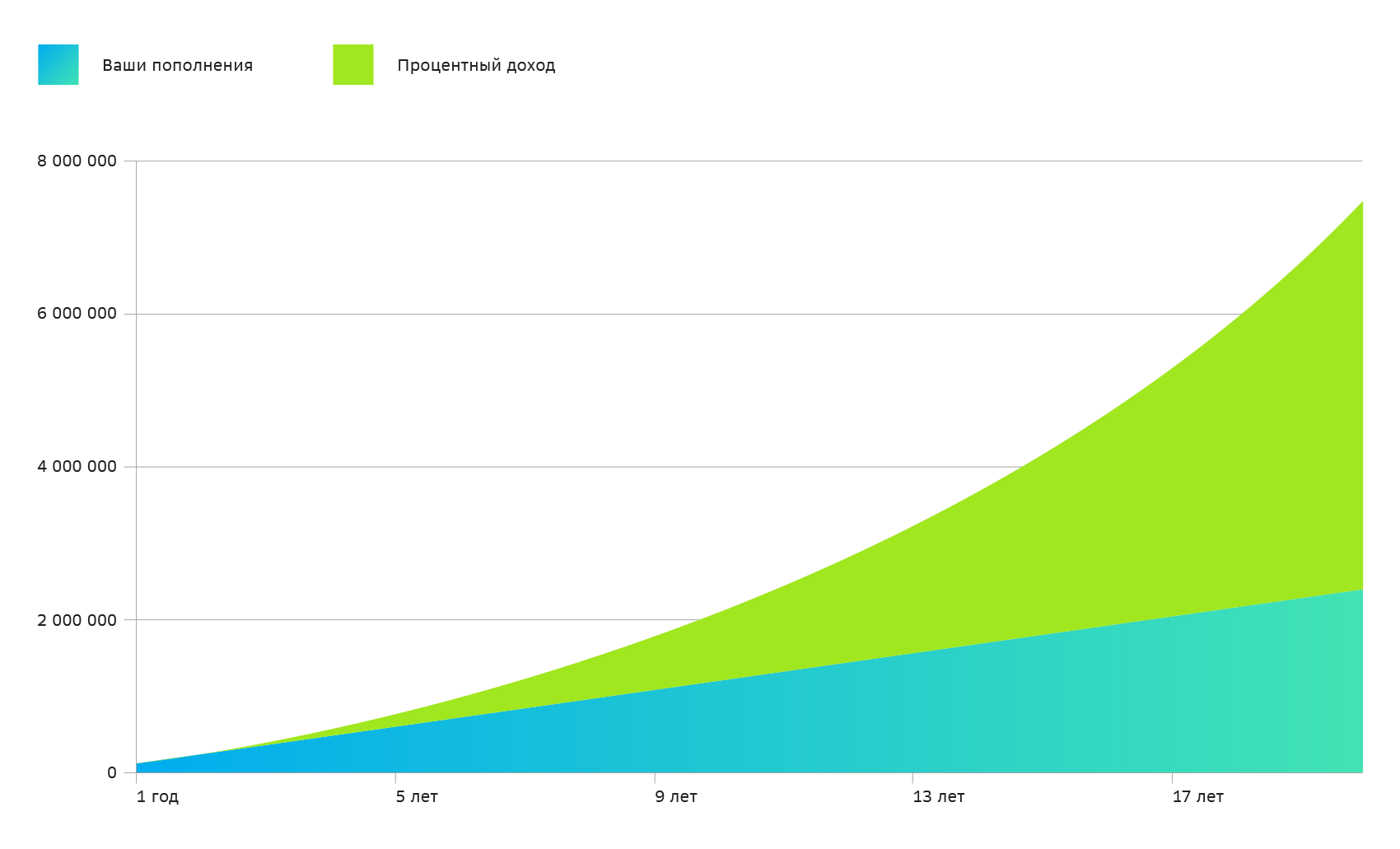

Например, откладывая каждый месяц по десять тысяч рублей, за 18 лет можно накопить около семи с половиной миллионов (при среднегодовой доходности 10%), хотя ваши вложения составят два с небольшим миллиона — остальное может дать сложный процент.

Пример расчёта сложного процента: при ежемесячных вложениях по 10 000 рублей и прогнозируемой среднегодовой доходности 10% через 18 лет общая сумма достигнет 7 560 299 рублей, из которых собственные вложения — всего лишь 2 160 000 рублей.

Итак, начинаем как можно раньше, чтобы в полной мере использовать сложный процент. А если ребёнку уже десять, тринадцать, пятнадцать лет, есть ли смысл начинать? Да, но для формирования серьёзных сумм откладывать придётся больше.

Обычно родители регулярно откладывают небольшую часть собственного дохода. Но также можно использовать те деньги, которые дарят родственники и друзья на праздники.

Пока ребёнок маленький, можно покупать ценные бумаги вместо очередных игрушек, которых и так уже много. А когда станет постарше, приобщайте его к процессу: расскажите про ценные бумаги, объясните азы финансовой грамотности — возможно, он и сам захочет вложиться в своё будущее вместо того, чтобы всё потратить. Кстати, так он потом будет больше ценить свой капитал и с большей вероятностью распорядится им разумно.

Инвестиционный портфель для ребёнка — это важно. Но ещё важнее обеспечить собственное будущее. Не зря кислородную маску сначала надевают на себя, а уже потом — на ребёнка. Не стоит рассчитывать, что дети с вашей помощью разбогатеют и будут вас содержать. Разумнее формировать собственный капитал, а детский портфель вести как дополнение. Например, регулярно вносить 10% от дохода на собственный брокерский счёт и 5% — на детский.

Основная задача детского портфеля — дать финансовый старт, а не обеспечить ребёнка на всю жизнь. У него будет ещё много времени для собственных инвестиций. И ему же будет проще, если вы сможете сами себя обеспечить в старости за счёт инвестиционного дохода.

Вот на что нужно обратить внимание при формировании детского портфеля:

Длинный горизонт. Чем больше срок для накоплений вы себе ставите, тем важнее учитывать возможную картину будущего: это сильно повлияет на выбор активов. С одной стороны, можно выбирать ценные бумаги максимально устойчивого и универсального бизнеса, с другой — перспективных стартапов. Лучше сочетать и то, и другое: надёжные и ликвидные инструменты с перспективными.

Подумайте, какие технологии будут востребованы, а какие могут исчезнуть. Например, сейчас потенциально перспективными выглядят акции компаний, связанных с искусственным интеллектом, web 3.0, биоинженерией, блокчейном, виртуальной реальностью и т. д.

Но просто купить перспективные или надёжные активы и забыть о них на 10-15 лет не получится. Придётся следить за тенденциями, чтобы вовремя менять состав портфеля. Сейчас мир очень быстро меняется, и слишком пассивное инвестирование может принести убытки.

Диверсификация. На больших сроках особенно важна защита от рисков, поэтому детский портфель обязательно должен быть сбалансированным и диверсифицированным. Например, если в портфеле есть бумаги разных стран, это уменьшит геополитические риски; акции циклических и нециклических компаний будут давать доход в разных фазах экономического цикла; защитная часть портфеля уравновесит рисковую, и т. д.

В идеале портфель должен состоять из самых разных классов активов — облигации, акции (желательно выделять на каждого эмитента не более 10% от суммы портфеля), драгоценные металлы, недвижимость и т. д.

Раньше максимальной диверсификации можно было достичь, покупая фонды ETF на акции разных стран и секторов экономики, но сейчас многие из них заморожены, и достойной альтернативы пока нет.

Регулярность инвестиций. Небольшие, но регулярные пополнения инвестиционного портфеля помогут накопить более существенную сумму, чем инвестирование от случая к случаю.

Тем, у кого сложности с регулярностью и дисциплиной, имеет смысл ставить конкретные измеримые цели. Например, к совершеннолетию ребёнка накопить на однокомнатную квартиру в центре города. Для конкретной цели можно просчитать общую сумму и разделить её на регулярные платежи, а это дисциплинирует.

Гибкость стратегии. Скорее всего, стратегию в процессе долгосрочного инвестирования придётся менять. Если до цели ещё 15-18 лет, то в начале можно позволить себе более рискованные инвестиции, но ближе к совершеннолетию нужно будет сосредоточиться на сохранении накопленного.

В первой половине срока основная задача — максимизировать доход. Поэтому рисковые, но потенциально более доходные инструменты (например, акции) могут составлять до 70-80% портфеля, а в остальную часть войдут защитные инструменты (например, ОФЗ и золото). В этот период особенно важно, чтобы основу портфеля составляли бумаги стабильных лидеров рынка, которые смогут надолго сохранить свою актуальность, и компаний из новых перспективных отраслей.

За 2-3 года до конца срока инвестирования нужно будет свести к минимуму волатильность портфеля. Начиная с середины срока, долю консервативных инструментов желательно постепенно увеличивать, а рисковых — снижать. Тут уже будет задача сохранить капитал и защитить его от обесценивания. Важно всегда помнить, что любые инвестиции сопряжены с рисками, и никакие стратегии инвестирования полностью не могут их нивелировать.

Лучше не смешивать свои и детские активы на одном брокерском счёте: так будет сложнее следовать конкретной стратегии и вести подсчёт доходности. Обычно родители открывают для этой цели отдельный брокерский счёт или субсчёт на своё имя — это самый логичный и простой путь.

В теории можно открыть счёт на имя ребёнка, но до 14 лет это не имеет особого смысла: сделки всё равно будут совершать родители, а на его открытие и проведение операций нужно будет брать согласие органов опеки и попечительства. С 14 лет с согласия родителей брокер может открыть счёт на имя ребёнка, но далеко не все брокеры работают с несовершеннолетними.

Получается, что проще открывать счёт на своё имя, а если ребёнок хочет участвовать в процессе, покупать ценные бумаги вместе.

При этом ребёнку 14-18 лет можно открыть личный счёт и выделить небольшую сумму на самостоятельные покупки. Это может быть дополнение к основному детскому портфелю. Часто подростки выбирают первые акции не по таким «взрослым» критериям, как надёжность эмитента или ликвидность, а просто покупают бумаги знакомых компаний: производителей компьютеров, игрушек, что-нибудь из игровой индустрии или просто то, что на слуху — так у ребёнка больше интереса к процессу.

В любом случае как можно раньше начинайте обучать ребёнка финансовой грамотности и привлекайте его к процессу инвестирования, чтобы, повзрослев, он грамотно распорядился накопленным капиталом.

#дети

#родителям

#инвестиции

Комментариев пока нет

16.03.23

Игрушки покупают не только затем, чтобы в них играть. Иногда такие приобретения могут стать надежной финансовой инвестицией. Вместе со СберСовой разбираемся, какие коллекционные игрушки только дорожают с годами, и что нужно знать начинающим коллекционерам.

Покупка недвижимости в качестве инвестиции — популярная история в России. Считается, что «вложения в бетон» относительно надёжны и прибыльны. На деле многое зависит от выбора объекта, точки входа и того, как именно инвестор собирается получать инвестиционный доход.

Evergrande — один из крупнейших и самых закредитованных девелоперов Китая, который сейчас переживает острейший кризис ликвидности из-за действий регулятора, роста ставок и крупных долгов. Может ли его банкротство повлечь проблемы в китайской экономике?

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2026 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ruНа этом сайте используются Cookies.

Подробнее

0 / 2000