Прежде всего — это очень приятное занятие. Пересчёт денег, особенно когда есть накопления, поднимает настроение, а в некоторых случаях даже снимает головную боль. А теперь серьёзно.

По данным различных опросов, треть россиян не могут точно сказать, сколько у них денег — наличных, на картах, депозитах и накопительных счетах. И явно многие из нас не в состоянии ответить на этот вопрос вовсе не из-за своих несметных богатств. Кто-то просто не ведёт такие подсчёты, а некоторые иногда считают, но не знают точно, сколько заработали и накопили.

Есть несколько веских причин постоянно считать свои деньги.

Во-первых, это даёт возможность контролировать текущие расходы и крупные покупки. Зная, какой суммой вы располагаете в данный момент, можно адекватнее оценить шансы на крупную покупку и понять, какие текущие расходы вы можете позволить себе в ближайший месяц.

Во-вторых, это помогает принять решение о новом кредите, понять, так ли он нужен, и следить за долговой нагрузкой, если у вас есть действующие кредиты.

Стоит подчеркнуть, что если вы берёте кредит, при котором банк требует справки о доходах, то вашими доходами он будет считать только те, которые вы можете подтвердить документально.

В-третьих, при постоянном подсчёте своих доходов вы получаете максимально точную информацию о личном финансовом положении в динамике — можете увидеть, насколько оно улучшается, ухудшается или остаётся без значительных изменений. Благодаря этому становится понятно, нужно ли вам больше зарабатывать, чтобы поддерживать привычный образ жизни, или есть необходимость уменьшать расходы.

В-четвёртых, благодаря таким подсчётам вы можете лучше управлять сбережениями и следить за динамикой своих инвестиционных доходов, если инвестируете.

Если у вас есть свободная недвижимость или движимое имущество, нет смысла прибавлять их к сумме денег, которой вы располагаете. Всё это, конечно, ваши активы, но вы не можете точно знать, за какую цену продадите их прямо сейчас.

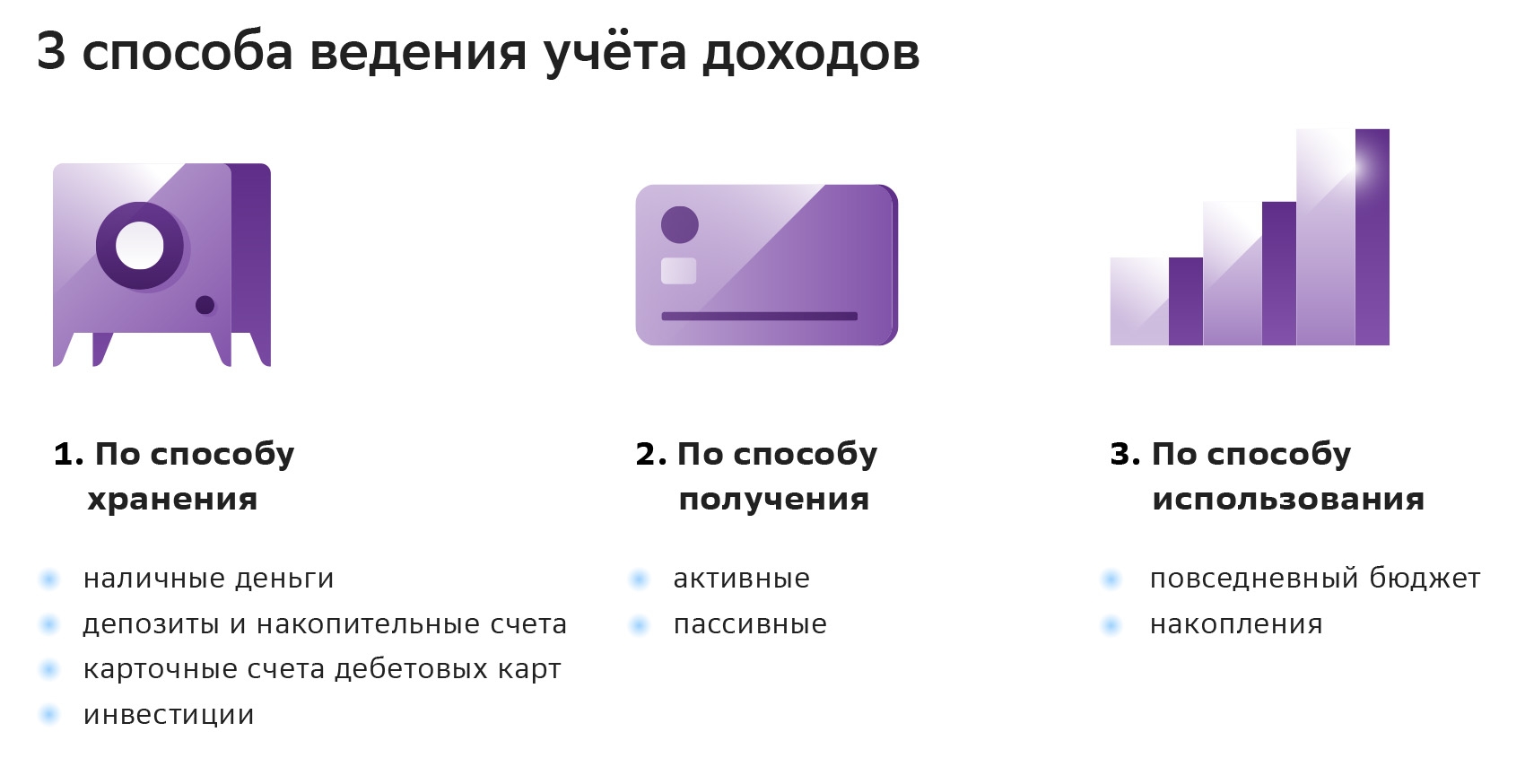

Вести учёт доходов можно тремя основными способами.

Как считать: по отдельности каждый из источников, а потом просто суммировать объём наличных с общим количеством денег на депозитах, накопительных счетах и дебетовых картах. А вот инвестиционный доход (если вы находитесь по инвестициям в плюсе) лучше считать отдельно. Его, безусловно, можно прибавлять к общему объёму денег, которыми вы располагаете в данный момент, но надо держать в уме, что пользоваться этими средствами вы будете в последнюю очередь и в самом крайнем случае.

В таком случае доходы делятся на активные, которые вы зарабатываете собственным трудом, и пассивные, которые достаются вам без ваших личных усилий. И активные, и пассивные доходы могут быть постоянными и разовыми. Активные доходы — это ваша зарплата или стипендия, доходы от участия в проектах и от подработок. Пассивные — пенсия, процентный доход по вкладам и накопительным счетам, инвестиционный доход от вложений в финансовые инструменты фондового рынка, денежные подарки, сдача недвижимости в аренду.

Как считать: лучше делать это с постоянной периодичностью — логичнее всего раз в месяц. Отдельно считаются все активные доходы за этот период, отдельно все пассивные, а потом складываются. Так вы получаете совокупный месячный доход. Прибавив к нему размер всех накоплений, получаете общую сумму денег, которой располагаете в данный момент.

В таком случае доходы делятся на те, что вы намерены тратить прямо сейчас или в ближайшее время, и на те, которые собираетесь держать в личном резерве. Разделите деньги на операционный бюджет, который вы будете тратить в повседневной жизни, и накопления, которые планируете расходовать только по мере необходимости. В таком случае в операционный бюджет могут входить не только ваша зарплата, пенсия или стипендия, но и часть пассивного дохода, если вы решили его тратить сейчас — например, проценты по вкладу, если вы получаете их ежемесячно или получили в начале срока действия вклада. А в накопления могут входить не только деньги, хранящиеся на вкладах, накопительных счетах и в инвестициях, но и наличные, если вы их откладываете с текущих доходов.

Как считать: отдельно считаете размер операционного бюджета, отдельно накопления, а потом складываете эти два числа.

#бюджет

В избранное

Комментариев пока нет

Большинство россиян согласны с тем, что деньги хорошо бы копить (по данным опроса «инФОМ», проводимого для Банка России, их доля в последние годы составляет более 50%). Однако регулярно откладывать запланированную сумму получается не у многих. Что и почему мешает этому — и как это победить?

Январь — время праздников, зимних развлечений и… финансовых испытаний. После новогоднего марафона в декабре — настоящей бездны, куда утекают все деньги — второй месяц зимы вполне можно провести в режиме вынужденной аскезы. Как не поддаться искушению тратить всё и как не оказаться на мели после новогодних каникул, расскажет СберСова.

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2025 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ruНа этом сайте используются Cookies.

Подробнее

Вам понравилась статья?

0 / 2000