Начиная инвестировать, каждый выбирает себе подходящую стратегию. Она зависит от того, как инвестор относится к риску, какие цели ставит и на какую доходность рассчитывает.

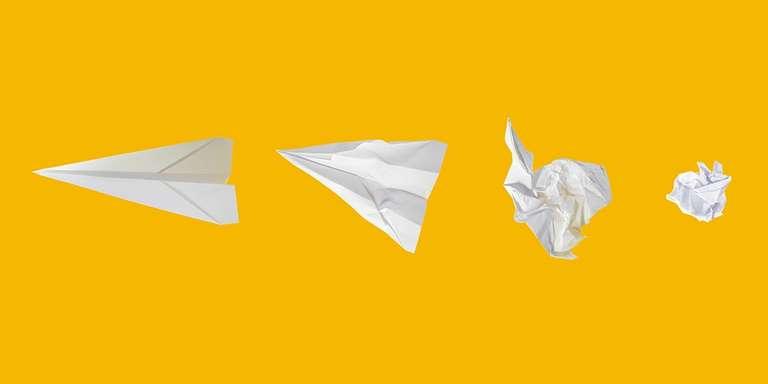

Это рискованная стратегия, направленная на получение высокой доходности. Её выбирают те, кто готов рисковать и терпеть серьёзные просадки портфеля ради того, чтобы обогнать рынок. Важно понимать, что доходность при этом не гарантирована, а вот шанс всё потерять с такой стратегией довольно большой.

Её часто выбирают те, кто недавно пришёл на рынок и ещё не имеет значимого капитала. А также азартные инвесторы, которые легко относятся к риску.

В таком портфеле большую часть занимают высокорисковые инструменты: акции, фьючерсы, опционы, высокодоходные облигации и др. Чем агрессивнее стратегия, тем больше инвестиции похожи на трейдинг — это частые спекулятивные сделки, краткосрочные идеи, игра на понижение и т. п.

Умеренная стратегия представляет собой нечто среднее между агрессивной и защитной. Можно сказать, что это некий баланс между потенциальной прибылью и снижением рисков.

Такую стратегию часто выбирают инвесторы, которые играют вдолгую: им важно наращивать капитал и одновременно защищаться от всевозможных рисков. Часто в умеренную со временем переходит агрессивная стратегия: или по мере того, как цели инвестора всё ближе, или после потерь и нервотрёпки в спекуляциях.

Портфель умеренного инвестора обычно максимально сбалансирован. Здесь часто встречается классическое соотношение долей акций и облигаций. Небольшая часть портфеля может быть выделена под краткосрочные тактические идеи — для повышения потенциальной доходности — но обычно это не больше 10-15% капитала.

Стратегия для тех, кто плохо переносит риск или не желает активно управлять портфелем. Консервативные инвесторы часто выбирают пассивное инвестирование, составляют портфель из самых относительно надёжных облигаций и фондов. Эта стратегия не обгоняет рынок по доходности, зато и риски в ней ниже.

А ещё есть защитная стратегия. Её используют, чтобы защитить капитал от самых разных рисков: от небольших просадок на рынке до серьёзных кризисов, от банкротств отдельных эмитентов до смены правил игры на бирже.

Всё же нужно помнить, что любые инвестиции связаны с риском, и даже в такой стратегии никто не гарантирует сохранность капитала. Но риски в защитной стратегии ниже, чем в умеренной и тем более в агрессивной. Доходность может быть небольшой, зато более стабильной. Основными инструментами могут быть надёжные облигации и защитные активы.

Защитная стратегия очень похожа на консервативную. Разница лишь в том, что главный упор здесь сделан именно на всестороннюю защиту капитала, а не просто на снижение рисков. Например, в отличие от консервативной, здесь может применяться такой сложный способ защиты, как хеджирование, а активы в портфель подбираются не просто надёжные, а с минимальными корреляциями. Обо всём этом расскажем чуть ниже.

Это возможное банкротство компании-эмитента, снижение цены актива, отмена или снижение дивидендов.

С такими рисками приходится сталкиваться чаще, чем с нерыночными, поэтому защита от них в том или ином виде присутствует во всех стратегиях. Например, хорошо снижает рыночные риски диверсификация и внимательное изучение дивидендной истории компаний.

Сюда относятся геополитические изменения, состояние экономики, инфляция, изменения в законах, изменение ключевой ставки и др. Например, дополнительная налоговая нагрузка на отрасль может уменьшить прибыль компании, независимо от эффективности её работы. А высокая ключевая ставка усложнит жизнь закредитованному бизнесу, ведь долги будет дорого обслуживать.

Сейчас для российских инвесторов имеют особое значение инфраструктурные риски, связанные с санкциями и заморозкой активов. Инвестировать в активы недружественных стран через российскую инфраструктуру стало весьма рискованно, а значит, сузился круг доступных инструментов. Инвесторам приходится особенно тщательно подходить к выбору активов.

Есть негласный принцип — инвестируй в ту страну, где ты планируешь жить и получать доход. Это и есть лучшая защита от инфраструктурных рисков.

Теперь поговорим о том, как реализовать стратегию на практике.

Это активы с невысокими рисками, потенциальная доходность по которым близка к значению ключевой ставки или ниже неё. Например, к таким бумагам относятся ОФЗ, корпоративные облигации крупных компаний первого эшелона.

Если в портфеле присутствуют акции, то в совсем небольшом количестве — и уж точно не акции роста. Скорее это немного дивидендных акций крупного бизнеса вроде Сбера или Лукойла, которые наращивают прибыль и стабильно платят дивиденды. Или паи ПИФов.

Это активы, цена которых обычно не сильно падает в кризис — или даже растёт. Например, к ним относят золото и облигации. Но нужно понимать, что времена постоянно меняются, и предсказать поведение этих активов не так-то просто. Также оговоримся, что у подобных активов тоже есть риски, поэтому считать их защитными можно условно.

Например, облигации несколько десятилетий подряд хорошо держались на падающем рынке и даже росли в цене, но в 2020 и 2022 годах они падали одновременно с акциями.

Золото — интересный защитный актив, но нужно понимать, что в преддверии кризисов в нём стараются спастись очень многие, так что не всегда возможно купить его вовремя, пока он не перекуплен.

К защитным активам можно отнести и бумаги отдельных секторов. Так, наиболее устойчивы к кризисам акции компаний, товары и услуги которых востребованы всегда. Это товары первой необходимости, лекарства, коммунальные услуги и др.

Важно, чтобы инвестор понимал, какие риски наиболее вероятны в ближайшее время. Например, если ожидается рост курса доллара, некоторой защитой могут выступать акции российских сырьевых компаний — нефть и газ в основном идёт на экспорт и продаётся за валюту.

Важный принцип защитной стратегии — диверсификация. Нельзя вкладывать все деньги в один-два актива или в одну отрасль. Нужно распределять средства между разными типами активов, из разных сфер экономики, а если есть возможность, то хорошо бы также иметь в портфеле немного бумаг из разных стран и в разных валютах.

Например, в портфеле могут быть одновременно облигации, акции, драгметаллы, недвижимость и т. д. Это важно для любой стратегии, но здесь нужно выбирать активы не только разные, но и с низкими рисками. Подробнее о диверсификации можно почитать здесь.

Речь о процессе, похожем на страховку. Поведение цены одного актива можно попробовать страховать за счёт другого. Это довольно продвинутый метод. И при неумелом использовании он сам может быть источником дополнительного риска. Но, например, крупные инвестфонды используют его очень часто. Сразу отметим, что описанные ниже способы хеджирования сами по себе несут риски и подходят физическим лицам со статусом квалифицированного инвестора или прошедшим специальное тестирование.

#накопить

#ценные бумаги

#фондовый рынок

#инвестиции

Вам понравилась статья?

В избранное

На прошлой неделе индекс Мосбиржи прибавил примерно 5% и практически все бумаги из его состава выросли в цене. Но некоторые из них всё же закрыли неделю в красной зоне. Котировки акций группы «Самолет» упали из-за возможной смены структуры акционеров компании, а бумаги «Полюса» — на фоне снижения цен на золото.

Даже у выдающихся инвесторов бывают неудачные сделки. Важно контролировать потери и уметь вовремя признавать ошибки, говорил Джордж Сорос, зарабатывавший на большом количестве сделок. Рассказываем истории крупных неудач легендарных инвесторов, чтобы вы не повторяли их ошибки.

Странам-импортёрам нефти выгодны низкие цены на сырьё, а экспортёрам — высокие. Их борьба за влияние во многом определяет, куда качнётся чаша весов в следующее мгновение. Сегодня рассказываем про ОПЕК — организацию, которая объединяет экспортёров и контролирует две трети всей мировой нефти.

Текущая ситуация в экономике заставляет многих задуматься. А зачем вообще сейчас инвестировать, если можно получить высокую доходность по вкладу и при этом не рисковать своими деньгами? Вместе с экономистом и частным инвестором Андреем Кулагой будем разбираться, могут ли банковские вклады заменить инвестиции на фондовом рынке.

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2025 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ruСберБанк обрабатывает Cookies с целью персонализации сервисов и чтобы пользоваться веб-сайтом было удобнее. Вы можете запретить обработку Cookies в настройках браузера. Пожалуйста, ознакомьтесь с политикой использования Cookies. Подробно рассказываем, как CберБанк обрабатывает и защищает ваши персональные данные на странице.