Существует неофициальное деление акций на акции роста и стоимости.

Акции роста — это бумаги активно растущего бизнеса, который чаще всего не платит дивиденды, зато потенциально такие активы могут расти быстрее рынка. Такой потенциал, конечно, связан с повышенными рисками.

Акции стоимости — это ценные бумаги устоявшегося, зрелого бизнеса. Обычно процессы в таких компаниях уже выстроены, а показатели стабильны. У бизнеса не так много возможностей для дальнейшего роста, поэтому акции обычно растут среднерыночными темпами. Зато такие компании часто выплачивают щедрые дивиденды, ведь им уже не нужно вкладывать в развитие большую часть прибыли, как это было на старте.

Пример: бумаги Яндекса можно отнести к акциям роста, а МТС — к акциям стоимости. Подробнее об отличиях двух групп можно почитать в этой статье.

Акции компаний, которые регулярно платят дивиденды, называют дивидендными акциями. Как мы увидели, чаще всего это бумаги из второй группы: многие акции стоимости являются дивидендными.

Какие акции выбрать, зависит от стратегии и целей инвестора. Акции роста чаще всего выбирают инвесторы с агрессивной стратегией, готовые рисковать ради быстрого накопления капитала. Они должны быть готовы к серьёзным просадкам и даже к потере капитала. И у них должно быть достаточно времени на исправление ошибок и пережидание коррекций. Такой вариант подходит не всем. В отличие от акций роста, дивидендные акции могут быть более спокойным вариантом.

Отметим, что никакая из выбранных стратегий не может гарантировать доходность инвестиций.

Конечно, в кризисы дивиденды могут уменьшить или отменить. От такого риска нельзя избавиться полностью, но его можно уменьшить. Чтобы это случалось как можно реже, важно правильно выбрать активы. Для этого нужно изучить финотчётность и дивидендную историю, а также ознакомиться с дивидендной политикой компании.

Чтобы понять, сможет ли компания регулярно выплачивать дивиденды на длинном горизонте, нужно убедиться, что это хороший крепкий бизнес. Первый помощник в этом вопросе — финансовая отчётность: текущая и за последние годы. Найти её можно на сайте компании и в открытых источниках в интернете, например, на сайте Мосбиржи.

FCF — это деньги, которые остаются в распоряжении компании после оплаты всех расходов, уплаты налогов, процентов и вычета капитальных затрат. Инвестору этот показатель помогает понять, есть ли у бизнеса возможность для выплаты дивидендов.

Кроме прямых показателей, интересны и соотношения некоторых из них — мультипликаторы. Дивидендному инвестору, в частности, могут пригодиться: отношение стоимости компании к её прибыли (P/E), чистой прибыли к выручке (net Margin), долга к прибыли (например, NetDebt/EBITDA), рентабельность капитала (ROE) и другие.

Очень важно видеть динамику и соотношение показателей между собой. Смотреть не только текущие показатели, но и сравнивать их с прошлыми периодами и прогнозами на будущее. Большая прибыль — это хорошо, но важно также, растёт она или падает год к году. То же самое касается долговой нагрузки, соотношения активов и выручки и т. д.

Пример: завод каждый год покупает всё больше станков, то есть наращивает активы, из которых можно извлекать прибыль — это хорошо. Но из отчётов видно, что выручка год от года не растёт. Это может говорить о том, что руководство не умеет распоряжаться активами, или о том, что ограничен рынок сбыта, или о неразумном ценообразовании.

Если инвестор не посмотрит динамику и соотношение активов и выручки, он будет считать, что дела идут хорошо, раз завод расширяет производство.

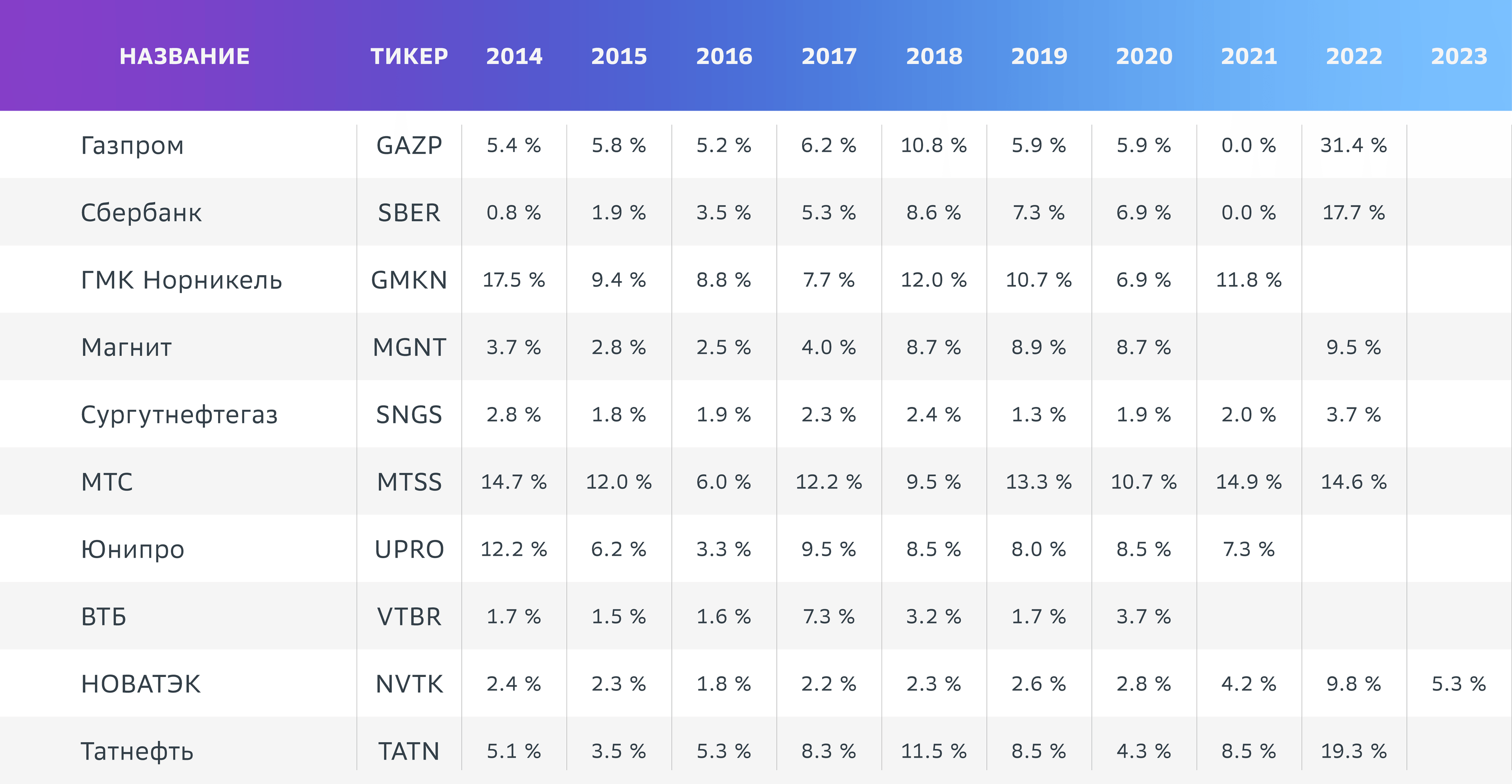

Не каждый крепкий прибыльный бизнес регулярно платит дивиденды. Кто-то делает это от случая к случаю, а кто-то платит, но совсем немного. Поэтому очень важно изучить историю выплат хотя бы за последние 5-10 лет. Чем она лучше, тем больше шансов на стабильные выплаты в будущем.

В России история стабильных выплат не такая уж большая, потому что сам фондовый рынок в его нынешнем виде довольно молод. Но, например, в США есть случаи, когда дивиденды непрерывно платят 50 и более лет. Такую компанию называют «дивидендным аристократом», если она не просто регулярно платит, но и увеличивает дивиденды непрерывно в течение как минимум 25 лет.

Бывает, что дивиденды отменяют из-за форс-мажора. Например, в 2020-2022 годах было много отмен по причине логистических проблем из-за пандемии и санкций. В таком случае стоит смотреть, как быстро компании удаётся справиться с ситуацией.

Все исторические данные нужно смотреть в комплексе. Так, в больших выплатах не будет особого толка, если они нерегулярны. А регулярные выплаты могут стать невыгодными, если их размер совсем не увеличивается.

Чтобы понимать, по каким принципам компания платит дивиденды, нужно ознакомиться с её дивидендной политикой. Это документ на сайте компании, в котором прописаны правила распределения прибыли между акционерами: какой процент от прибыли распределять, как часто и в какой форме платить дивиденды.

Какие-то компании вообще не платят дивиденды, другие распределяют 50% или даже 70% прибыли. Одни платят фиксированный дивиденд, другие указывают только минимальный, но могут делать надбавки. Одни платят раз в год, другие — раз в полгода, и так далее.

Рекомендует дивиденды совет директоров, он же рассчитывает их согласно правилам дивполитики. Но окончательно решает, будут ли выплаты в этот раз, общее собрание акционеров. Оно же может уменьшить их размер по сравнению с рекомендованным.

#финансы и деньги

#ценные бумаги

#инвестиции

В избранное

Комментариев пока нет

Текущая ситуация в экономике заставляет многих задуматься. А зачем вообще сейчас инвестировать, если можно получить высокую доходность по вкладу и при этом не рисковать своими деньгами? Вместе с экономистом и частным инвестором Андреем Кулагой будем разбираться, могут ли банковские вклады заменить инвестиции на фондовом рынке.

Вряд ли вы бы отказались от регулярного дохода, неважно, работаете вы или нет. И мы говорим сейчас не о государственной пенсии, а о доходе, который не зависит от возраста, от работодателя и от вашей трудоспособности. Мы говорим про то, чтобы сформировать инвестиционный портфель, который мог бы приносить регулярные выплаты. Вместе с независимым финансовым консультантом Натальей Смирновой рассмотрим основные инвестиционные инструменты.

Крупные компании и стартапы нередко делятся своими акциями с сотрудниками. Раздачу акций и опционные программы обычно используют для мотивации и поощрения. Для самой компании, работников и внешних инвесторов в этом есть как свои преимущества, так и риски.

В отличие от инвестиций, которые могут быть пассивными, трейдинг требует постоянной включённости. Это полноценная ежедневная работа. Рассказываем, какие личные качества и знания понадобятся будущему трейдеру, как определиться со стратегией и инструментами, где искать знания.

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2025 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ruНа этом сайте используются Cookies.

Подробнее

Вам понравилась статья?

0 / 2000