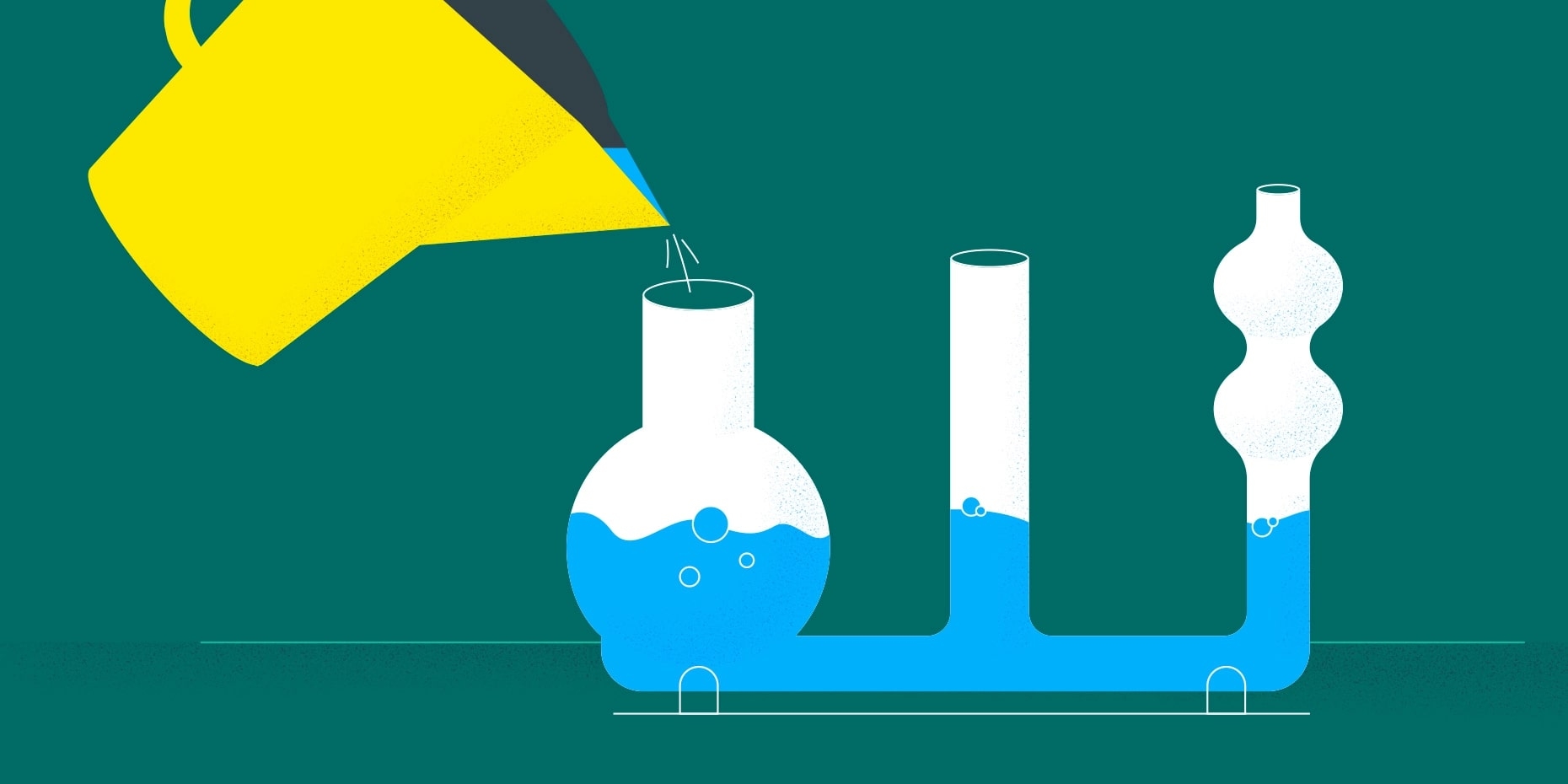

Суть усреднения в том, что инвестор покупает актив с определённой периодичностью независимо от текущей цены. Допустим, инвестор вложил деньги в акции компании, а их стоимость через некоторое время уменьшилась. При этом он по-прежнему уверен в бизнесе компании, поэтому решает докупить акции по более низкой цене. Таким образом инвестор снижает среднюю цену покупки акций — это и называется усреднением. Если цена акции растёт, инвестор получает бóльшую прибыль.

При этом если цена акции падает, то инвестор получает убыток. Таким образом, данная стратегия сама по себе не гарантирует прибыль.

Усреднение — стратегия, противоположная маркет-таймингу (англ. market timing), то есть поиску идеального времени для покупки и продажи акций. Главный аргумент против маркет-тайминга — трудность в предсказании того, где окажется рынок в краткосрочной перспективе, скажем, через месяц или даже год.

Как подсчитали в Bank of America (этот отчёт есть у редакции) на основе данных о доходности американского рынка акций за 1929–2021 годы, вероятность получить отрицательную доходность на горизонте одного дня — 45%, что немногим отличается от случайного, а на горизонте 10 лет — всего 6% (см. табл. ниже).

Стратегия усреднения в этом случае кажется вполне логичной: исторические данные показывают, что в долгосрочной перспективе рынки растут, поэтому инвесторы рассчитывают на продолжение этого тренда. Так, среднегодовая доходность российского рынка акций по индексу МосБиржи в 2000–2022 годах составляла 6% с учётом инфляции (потребительские цены → индексы потребительских цен на товары и услуги), несмотря на падения в 1998, 2008, 2014 и 2022 годах. Рынок акций США — один из ориентиров для инвесторов по всему миру — в 1900–2021 годах рос в среднем на 6,7% в год с учётом инфляции, подсчитали в Credit Suisse.

Главное преимущество стратегии усреднения в том, что она помогает избавиться от эмоциональных решений и дисциплинирует. К примеру, с каждой зарплаты инвестор вкладывает в инструменты фондового рынка 10% своих доходов. В таком случае он может разделить свой ежемесячный бюджет и вкладываться в выбранных пропорциях: скажем, 6 тысяч рублей в фонд, повторяющий весь рынок акций, и 4 тысячи рублей — в фонд облигаций. Аналогично стратегию усреднения можно применять и в отношении отдельных акций.

Стратегия усреднения обычно помогает инвестору не бояться временных снижений. К примеру, инвестор с 1 млн рублей инвестирует на долгий срок и собирается вкладываться только в акции. Если он инвестирует всю сумму в акции, то при падении рынка его инвестпортфель может снизиться в стоимости.

Чтобы снизить риски эмоциональных поступков, можно рассмотреть постепенные вложения в акции, к примеру, по 100 тысяч рублей в течение 10 месяцев. Свободные деньги можно отправить на вклады до востребования или с возможностью снятия денег без потери процентов.

Данные по американскому рынку американской финансовой компании Northwestern Mutual показывают, что теоретически в большинстве случаев выгоднее вложить всю сумму сразу, чем оставлять часть денег в наличных. Это связано с тем, что бóльшую часть времени финансовые рынки растут. Но нужно учитывать, что, несмотря на общую тенденцию, в любом случае доходность от инвестирования не гарантирована.

Исследователи из Northwestern Mutual разбили данные за 1950–2020 годы на десятилетние отрезки и изучили, как ведут себя различные инвестиционные портфели — полностью из акций, полностью из облигаций и классический портфель 60/40 (60% акций и 40% облигаций), — составленные в соответствии со стратегией усреднения, а также в сравнении со стратегией «инвестировать всё сразу».

По мнению исследователей из Northwestern Mutual, эти данные показывают, что усреднение, как правило, проигрывает стратегии «инвестируй всё сразу».

| Инвестиционный портфель | Доля случаев, когда усреднение проигрывает стратегии «инвестируй всё сразу», % |

| 100% акции | 74,80 |

| 60/40 (акции / облигации, %) | 80,22 |

| 100% облигации | 88,89 |

Источник: Northwestern Mutual

Тем не менее результаты данного исследования не отменяют ранее обозначенного преимущества применения стратегии усреднения — возможности минимизации эмоциональных инвестиционных решений. Так, зачастую инвесторы, применяющие иные стратегии, получают доходность ниже среднерыночной именно из-за своих эмоциональных действий на фондовом рынке.

Аналогично стратегию усреднения можно использовать при падении рынка. Угадать нижнюю точку невозможно, поэтому можно покупать ценные бумаги с определённой периодичностью, пока они снижаются, и ждать, пока они снова начнут расти.

В случае с акциями стратегия усреднения потенциально может помочь снизить рыночные риски, когда инвестор вкладывается в активы, которые растут в цене. К примеру, вкладываясь в акции, инвестор может одновременно рассмотреть вложения в соответствующие биржевые фонды, причём на долгий срок, потому что в краткосрочной перспективе финансовые рынки с высокой вероятностью могут снижаться.

Если инвестор хочет вкладываться в отдельные акции, то нужно внимательно выбирать конкретные ценные бумаги. Одно из исследований рынка акций США в 1993–2006 годах показало, что рост рынка обеспечили только 25% акций.

#инвестиции

Комментариев пока нет

23.05.22

С 1 января 2024 года инвестор может открыть только новый ИИС — третьего типа. В обмен на существенное увеличение срока владения счётом государство пошло на щедрые льготы. Что это значит для инвестора? Разбираемся вместе с Павлом Самиевым, председателем комитета «ОПОРЫ РОССИИ» по финансовым рынкам.

Если спросить людей, почему они ещё не инвестируют, ответы будут очень похожи. Обычно это страх потерять деньги, убеждение, что всё слишком сложно или требует больших капиталов, ну и боязнь манипуляций. Собрали главные страхи и попробуем их развеять.

Многие не начинают инвестировать, потому что боятся рисковать или не могут регулярно откладывать. Однако есть способ получать гарантированный доход и параллельно изучать инвестиции без большого риска. Для этого понадобится индивидуальный инвестиционный счёт (ИИС), и конец года — хорошее время, чтобы его пополнить. Или завести, если счёта ещё нет. Давайте вспомним, что такое ИИС, как на нём можно зарабатывать, и разберём несколько стратегий — с активными инвестициями или вовсе без них.

Россия, Москва, 117997, ул. Вавилова, 19

© 1997—2026 ПАО Сбербанк

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

www.sberbank.ruНа этом сайте используются Cookies.

Подробнее

0 / 2000